|

||||

|

|

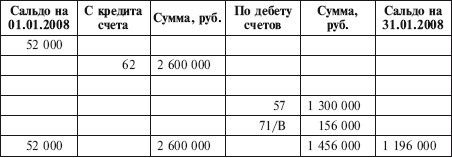

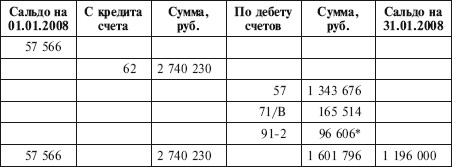

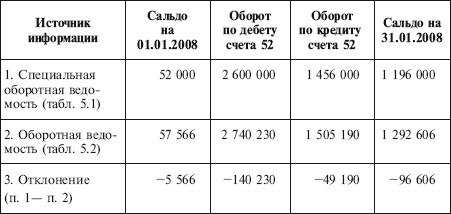

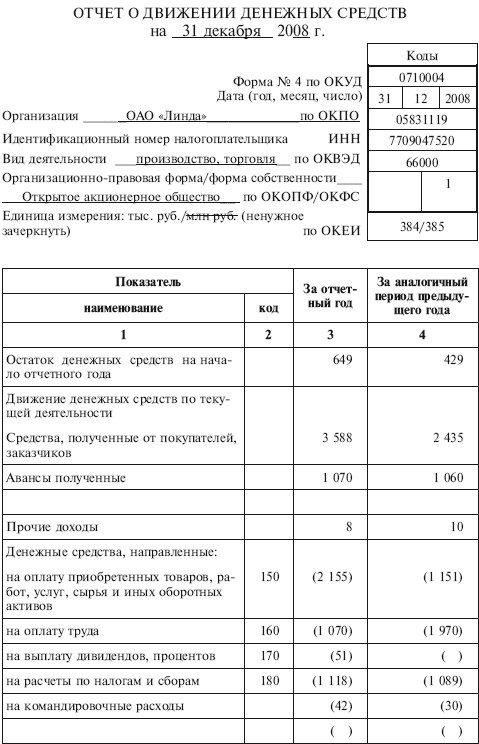

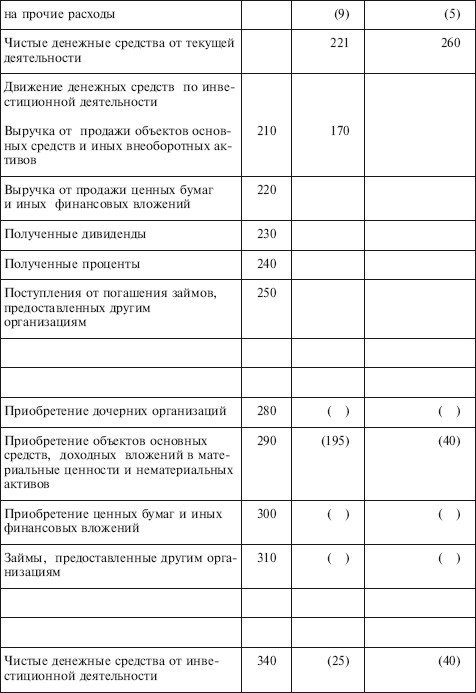

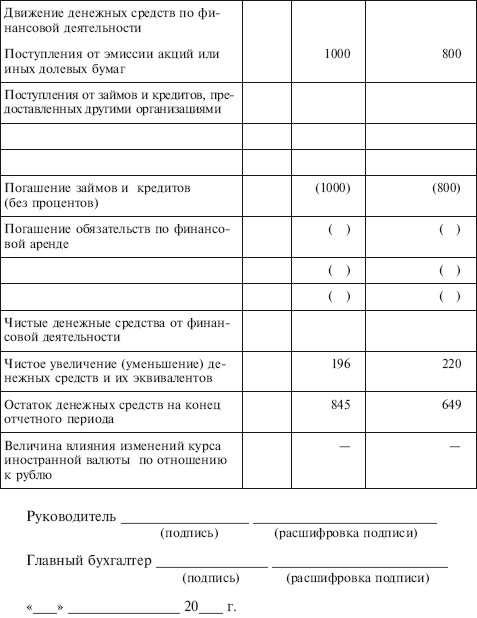

Глава 5 Отчет о движении денежных средств Цель – изучить представление информации об изменениях в денежных средствах и их эквивалентах путем подготовки отчета о движении денежных средств. В результате изучения главы 5 будут получены знания: • о значении и целевой направленности отчета о движении денежных средств; • о классификации денежных потоков по трем видам деятельности; • о принятом порядке представления в финансовой отчетности информации о потоках денежных средств в российской и международной практике; • о порядке формирования показателей по отдельным статьям формы № 4 «Отчет о движении денежных средств». 5.1. Целевое назначение отчета о движении денежных средств для внутренних и внешних пользователей Отчет о движении денежных средств в последние десятилетия стал в мировой практике одним из основных элементов бухгалтерской (финансовой) отчетности. В специальной учебной литературе подчеркивается, что для инвесторов этот отчет стал важнее, чем баланс и отчет о прибылях и убытках, так как позволяет оценить изменения в финансовом положении юридического лица, обеспечивая инвесторов информацией о поступлении и выбытии денежных средств за отчетный период в разрезе функциональных видов деятельности. Отчет о движении денежных средств дополняет основные формы отчетности и поясняет изменения, произошедшие с денежными средствами организации от одной даты составления бухгалтерского баланса до другой. Анализ движения денежных средств за отчетный период позволяет определить изменения основных источников получения денежных средств и направления их использования. Информация о движении денежных средств организации может быть использована в качестве базы для оценки ее способности привлекать и осваивать денежные средства. Использование информации о движении денежных потоков помогает: • оценить изменения в чистых активах организации, ее финансовую структуру (включая ее ликвидность и платежеспособность) и способность влиять на суммы и своевременность денежных потоков в целях адаптации к меняющимся обстоятельствам и возможностям; • сравнивать отчетность об операционной деятельности разных организаций, потому что это исключает последствия использования разных методов бухгалтерского учета для одних и тех же операций и событий хозяйственной деятельности; • оценивать способность организации выполнять все свои обязательства по расчетам с кредиторами, выплате дивидендов и прочим операциям по мере наступления сроков погашения; • определять потребность в дополнительном привлечении денежных средств со стороны; • определять величину реальных капиталовложений в основные средства и прочие внеоборотные активы; • определять размеры финансирования, необходимые для увеличения инвестиций в долгосрочные активы или поддержания производственно-хозяйственной деятельности на настоящем уровне; • оценивать способность организации влиять на величину и регулярность потоков денежных средств и получать положительные денежные потоки в будущем. В отчете отражается движение денежных средств: • по текущей деятельности; • по инвестиционной деятельности; • по финансовой деятельности. Такая группировка потоков денежных средств позволяет отражать влияние каждого из трех направлений деятельности организации на денежные средства. Комбинированное их воздействие на денежные средства определяет чистое изменение денежных средств за период, которое выверяется с начальным и конечным сальдо денежных средств. Для целей составления отчета о движении денежных средств по российским правилам (Приказ № 67н) текущая деятельность – это извлечение прибыли путем производства и реализации продукции, продажи товаров, выполнения работ, оказания услуг и т. п. К текущей деятельности организация должна относить хозяйственные операции по получению дохода от основной деятельности. Инвестиционная деятельность – это приобретение и продажа земельных участков, недвижимости, оборудования и т. п. Кроме того, инвестиционной деятельностью признаются НИОКиТР, собственное строительство, покупка ценных бумаг, предоставление займов. Таким образом, данный вид деятельности связан с приобретением и продажей долгосрочных активов и других инвестиций, не включенных в денежные эквиваленты, а также с выдачей и погашением займов, предоставленных организацией третьим лицам. Финансовая деятельность – это получение займов, выпуск акций, размещение облигаций и т. д. Данный вид деятельности связан с изменениями в структуре собственного капитала, кредитов и займов, привлеченных организацией. Считается, что организация осуществляет финансовую деятельность, если она получает ресурсы от акционеров, возвращает ресурсы акционерам, берет ссуды у кредиторов и выплачивает их. Информация о финансовой деятельности позволяет прогнозировать будущий объем денежных средств, на который будут иметь права поставщики капитала организации. В форме № 4 информация должна быть представлена как минимум за два года: отчетный и предыдущий. Изменение потока денежных средств за отчетный период можно выразить следующим уравнением: Пдс = По + Пск – Пно, где Пдс – прирост денежных средств; По – прирост обязательств; Пск – прирост собственного капитала; Пно – прирост неденежных операций. Таким образом, увеличение обязательств или собственного капитала является источником увеличения потока денежных средств в организацию, а увеличение неденежных инвестиционных и финансовых операций – источником сокращения притока денежных средств. В российской практике неденежные операции представлены бартером, относящимся к текущей деятельности. В отдельные периоды развития российской экономики такие операции достигали 90 % объема продаж организации, поэтому для пользователей финансовой отчетности важно получить информацию о подобных операциях. К неденежным операциям инвестиционного и финансового характера, затрагивающим только основные средства, долгосрочные кредиты или акционерный капитал, можно отнести приобретение основных средств за счет долгосрочных кредитов, а также конвертацию облигаций в обыкновенные акции. Они могли бы не отражаться в отчете о движении денежных средств, так как не затрагивают денежные средства организации. Однако поскольку одной из целей отчета о движении денежных средств является отражение инвестиционной и финансовой деятельности и такие операции обязательно повлияют на состояние денежных средств организации в будущем, подобные операции должны быть отражены в форме № 4. Информация по неденежным операциям может быть представлена в отдельной таблице, которая может приводиться в приложении к бухгалтерской отчетности или пояснительной записке. Требование раскрытия подобной информации не является обязательным в российском законодательстве. В МСФО 7 «Отчет о движении денежных средств» требование к раскрытию такой информации является одним из основных. При расчете денежного потока в форме № 4 «Отчет о движении денежных средств» могут использоваться два вида активов: 1) реально существующие денежные средства (информация о денежных средствах со счетов 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках»); 2) эквиваленты денежных средств – высоколиквидные ценные бумаги, которые характеризуются краткосрочностью, высокой степенью ликвидности и незначительным риском обесценения (информация со счета 58 «Финансовые вложения»). Поток денежных средств за период рассчитывается как разность между суммой денежных средств на начало и конец отчетного периода. Данный показатель деятельности организации используют для анализа влияния источников финансирования текущей и инвестиционной деятельности организации на эффективность ее деятельности. 5.2. Варианты методики составления отчета о движении денежных средств МСФО 7 «Отчет о движении денежных средств» установлено, что информация о денежных потоках может быть представлена двумя методами: 1) прямым, базирующимся на раскрытии основных видов валовых денежных поступлений и валовых денежных выплат; 2) косвенным, основанным на корректировке величины чистой прибыли или убытка до налогообложения за отчетный период в целях отражения эффекта, производимого неденежными операциями, любыми отсрочками, поступлениями или выплатами за прошлые или будущие отчетные периоды, возникающими в результате текущей деятельности, а также статьями доходов и расходов, связанными с движением денежных средств, от инвестиционной или финансовой деятельности. В отчете о движении денежных средств, составленном прямым методом, все поступления и выплаты денежных средств отражаются полностью в суммах, поступивших и реально уплаченных наличными деньгами или путем денежных перечислений. При этом денежные потоки показываются по всем основным группам перечислений и платежей: поступление выручки от продажи продукции, работ, услуг; выплаты сотрудникам; оплата МПЗ и все виды прочих валовых поступлений и выплат. При применении прямого метода информация об основных видах валовых поступлений и валовых выплат денежных средств может быть получена: • из учетных регистров; • путем корректировки показателя дохода от продаж, себестоимости продажи продукции и других статей отчета о прибылях и убытках. Прямой метод заключается в группировке и анализе данных бухгалтерского учета денежных средств организации. Он считается более информативным, так как основан на изучении всех денежных операций и определении того, к какому виду деятельности организации они относятся: текущей, инвестиционной или финансовой. Данный метод считается более сложным, чем косвенный, но позволяет делать оперативные выводы относительно достаточности денежных средств для платежей в разрезе видов деятельности организации. В некотором роде отчет о движении денежных средств, составленный прямым методом, приобретет черты отчета о прибылях и убытках с той лишь разницей, что раскрывает не формирование финансового результата, а изменение денежных средств за период. В то же время в случае расхождения изменения денежной наличности на счетах организации с финансовым результатом за период деятельности данный метод не раскрывает причины таких расхождений, которые могут быть вызваны: • применением принципа начисления при отражении доходов и расходов организации в соответствии с принятой учетной политикой; • привлечением и погашением кредитов и займов; • приобретением и продажей внеоборотных активов (изменением денежных средств; при этом определяется суммой полученной выручки от продажи); • влиянием на величину финансового результата расходов, не сопровождающихся реальным оттоком денежных средств (суммы начисленной амортизации), и доходов, не сопровождающихся реальным притоком денежных средств (дебиторская задолженность в составе выручки от продажи); • изменениями в составе собственного оборотного капитала. Перечисленные причины должны быть раскрыты в целях формирования полного представления о финансовом положении организации. Косвенный метод основан на группировке и корректировке данных бухгалтерского баланса и отчета о прибылях и убытках в целях пересчета финансовых потоков в денежные потоки за определенный период. При использовании косвенного метода чистую прибыль до налогообложения приводят прежде всего к промежуточному показателю операционного дохода до учета влияния на него изменений в оборотных средствах. Это достигается с помощью следующих наиболее распространенных поправок: • восстанавливаются суммы амортизационных отчислений, процентов к уплате, убытка от реализации основных средств и прочих внеоборотных активов, которые первоначально уменьшили величину прибыли; • исключается доход от инвестиций, а также суммы уменьшения оценочных резервов, которые первоначально были отнесены в кредит счета прибылей и убытков; • исключаются курсовые разницы, относящиеся к счетам внеоборотного капитала, которые были отнесены в состав прочих расходов. Полученный промежуточный показатель текущего дохода не учитывает изменений в оборотном капитале, произошедших за отчетный период, поэтому он должен быть скорректирован на изменение сумм дебиторской задолженности поставщикам авансов полученных и выданных и задолженности прочих дебиторов, на изменение стоимости МПЗ и сумм кредиторской задолженности. Если оборотные активы на конец отчетного периода возрастают, это означает, что чистая прибыль, отраженная в бухгалтерском учете, больше реального прироста денежных средств за отчетный период. Влияние изменений кредиторской задолженности противоположно. Показатель текущего дохода для его приведения к чистым денежным средствам, полученным от текущей деятельности, корректируется на изменение оборотных активов и краткосрочных обязательств. Косвенный метод более информативен для целей анализа и позволяет широко применять ситуационное моделирование. Использование прямого и косвенного методов приводит к одинаковым результатам. Основные различия в формах отчета о движении денежных средств, составленных прямым и косвенным методами, содержатся в первом разделе. В отчете, составленном косвенным методом, не показываются данные о налогах и сборах, денежных средствах, перечисленных в оплату процентов, штрафы и т. п. Вместе с тем в отчете, составленном косвенным методом, показывается информация, характеризующая источники финансирования: нераспределенная прибыль, амортизационные отчисления, изменения в оборотных средствах, в том числе образуемых за счет собственного капитала. Как видим, прямой метод составления отчета о движении денежных средств ориентирован на выявление валовых потоков денег как платежных средств. Косвенный метод позволяет анализировать денежные потоки. 5.3. Техника составления отчета о движении денежных средств Отчет о движении денежных средств отражает изменения в финансовом положении организации в отчетном году. Показатели отчета формируются согласно требованиям ПБУ 4/99 «Бухгалтерская отчетность организации» прямым методом. Отчет должен содержать сведения о потоках денежных средств с учетом остатков денежных средств на начало и конец отчетного периода в разрезе текущей, инвестиционной и финансовой деятельности. Организация может принять решение об отражении в отчете о движении денежных средств помимо данных о движении непосредственно денежных средств также их эквивалентов. В российском законодательстве отсутствует понятие денежных эквивалентов, поэтому для целей составления этого отчета можно использовать определение, приведенное в МСФО 7 «Отчет о движении денежных средств», согласно которому эквивалент денежных средств – это краткосрочные высоколиквидные вложения, легко обратимые в определенную сумму денежных средств и подвергающиеся незначительному риску изменения их стоимости. В форме отчета движение денежных средств отражается по строкам. При этом каждая группа строк посвящается отдельному виду деятельности и заканчивается показателем чистых денежных средств по виду деятельности. Этот показатель рассчитывается как разность между поступлениями денежных средств за отчетный период по данному виду деятельности и суммой средств, направленных на реализацию данного вида деятельности. В случае наличия (движения) денежных средств в иностранной валюте сначала составляется оборотная ведомость по каждому виду валюты. После этого полученные данные по отдельным расчетам, составленным в иностранной валюте, используются для формирования отчета о движении денежных средств по каждому виду валюты. Затем данные по каждой строке отчета пересчитываются по курсу Банка России на дату составления бухгалтерской (финансовой) отчетности. Полученные данные по отдельным расчетам суммируются при заполнении соответствующих показателей в форме № 4. Показатели формы № 4 заполняются на основе аналитических данных к счетам 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках». Если организация принимает решение об отражении движения эквивалентов денежных средств, то дополнительно используются аналитические данные по счету 58 «Финансовые вложения». Аналитические данные по указанным счетам содержатся соответственно в журналах-ордерах № 1, 2, 2/2, 3, 8, а также в ведомостях № 1, 2, 2/2, 7, Главной книге или в аналогичных по назначению регистрах. При составлении отчета заполняются оборотные ведомости по счетам 50 «Касса», 51 «Расчетные счета» и 55 «Специальные счета в банках», а потом объединяются. При этом входящие и исходящие сальдо, а также дебетовые и кредитовые обороты объединенной оборотной ведомости должны совпадать с суммой аналогичных показателей оборотных ведомостей по счетам. Обороты по дебету счета 50 «Касса» в корреспонденции с кредитом счета 51 «Расчетные счета» и обороты по дебету счета 51 «Расчетные счета» в корреспонденции с кредитом счета 50 «Касса» не отражают реального движения денежных средств, связанных текущей, инвестиционной либо финансовой деятельностью организации. В связи с этим суммы в отчете о движении денежных средств не отражаются. Показатель «Остаток денежных средств на начало года» определяется как сумма остатков по счетам 50, 51, 52, 55 (58) на начало года и должен соответствовать строке 260 (графа 3) «Денежные средства» формы № 1 «Бухгалтерский баланс», за исключением сальдо по счету 57 «Переводы в пути». Пример У ОАО «Линда» на 1 января 2008 г. в кассе было 1200 тыс. руб. и на расчетном счете оставалось 647,9 тыс. руб. На 1 января 2007 г. в кассе организации было 800 тыс. руб., а на расчетном счете оставалось 542 тыс. руб. В графе по 3 строке «Остаток денежных средств на начало отчетного года» бухгалтер ОАО «Линда» отразит 649 тыс. руб. (1,2 + 647,9). В графе 4 по строке «Остаток денежных средств на начало отчетного года» бухгалтер отразит 428,8 тыс. руб. (800 + 428). Раздел «Движение денежных средств по текущей деятельности» содержит следующие показатели. 1. «Средства, полученные от покупателей, заказчиков» – представляет собой оборот по дебету счетов учета денежных средств и кредиту счета 62 «Расчеты с покупателями и заказчиками» и содержит суммы, полученные в результате текущей деятельности. Пример В 2008 г. ОАО «Линда» получило выручку от продажи товаров, продукции, работ и услуг в размере 3588 тыс. руб., в 2007 г. – 2435 тыс. руб. В течение 2008 г. получены авансы за поставку продукции в размере 1070 тыс. руб., а в течение 2007 г. – 1060 тыс. руб. Таким образом, в графах 3 и 4 по строке «Средства, полученные от покупателей, заказчиков» ОАО «Линда» должно отразить 3588 тыс. руб. и 2435 тыс. руб. соответственно, а по строке «Авансы полученные» – 1070 тыс. руб. и 1060 тыс. руб. 2. «Прочие доходы» – показатель отражает общую сумму прочих денежных поступлений: суммы штрафных санкций за неисполнение условий хозяйственных договоров, поступившие от покупателей, заказчиков, поставщиков; возврат неиспользованных подотчетных сумм; получение денежных средств в результате внутрихозяйственных расчетов; возврат денежных средств персоналом организации; возмещение излишне перечисленных сумм налогов, сборов и взносов; возврат выданных авансов и других денежных средств в результате расторжения договоров и по другим причинам; поступление денежных средств в результате возмещения ущерба; возврат поставщиками денежных средств в счет недопоставок и недостач, в случае выдачи путевок с полной или частичной компенсацией; поступления арендной платы; другие поступления. Пример В 2008 г. ОАО «Линда» от покупателей получены штрафы в размере 8 тыс. руб., а в 2007 г. – 10 тыс. руб. В графах 3 и 4 по строке «Прочие доходы» следует отразить 8 тыс. руб. и 10 тыс. руб. 3. «Денежные средства, направленные…»: • «на оплату приобретенных товаров, работ, услуг, сырья и иных оборотных активов». Они представляют собой общую сумму денежных средств, направленную на приобретение товаров, оплату работ и услуг. По строке отражается оборот по дебету счетов 60 «Расчеты с поставщиками и подрядчиками» и 76 «Расчеты с разными дебиторами и кредиторами» в корреспонденции со счетами учета денежных средств (50, 51, 52, 55). Пример В 2008 г. организация оплатила поставщикам 2155 тыс. руб. за приобретенные материалы, а в 2005 г. – 1151 тыс. руб. Таким образом, в графах 3 и 4 по данной строке отчета бухгалтер ОАО «Линда» должен показать в круглых скобках 2285 тыс. руб. и 1151 тыс. руб. соответственно; • «на оплату труда». Эти средства представляют собой оборот по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счетов 50 «Касса» (при выдаче сумм оплаты труда из кассы) и 51 «Расчетные счета» (при перечислении заработной платы на счета работников в банке). Выплата дивидендов акционерам – работникам организации отражается обособленно по следующей строке. Пример В 2008 г. ОАО «Линда» выплатило своим работникам заработную плату 1070 тыс. руб., а в 2007 г. – 970 тыс. руб. Эти средства были выданы из кассы организации. Таким образом, в графе 3 по данной строке нужно отразить 1070 тыс. руб., а в графе 4 – 970 тыс. руб.; • «на выплату дивидендов, процентов». Эти средства показывают сумму выплаченных дивидендов и процентов и соответствуют обороту по дебету счетов 75 «Расчеты с акционерами» и (или) 70 «Расчеты с персоналом по оплате труда» и кредиту счетов учета денежных средств. Пример В 2008 г. ОАО «Линда» выплатило дивиденды на сумму 51 тыс. руб. В 2007 г. выплата дивидендов не производилась. В графе 3 по строке «на выплату дивидендов» отражается сумма 51 тыс. руб., а в графе 4 ставится прочерк. • «на расчеты по налогам и сборам». Эти средства показывают общую сумму оборотов по дебету счетов 68 «Расчеты с бюджетом» и 69 «Расчеты по социальному страхованию и обеспечению» в корреспонденции со счетами учета денежных средств. Пример В 2008 г. ОАО «Линда» перечислило в бюджет налоги в размере 1118 тыс. руб., а в 2007 г. – 1089 тыс. руб. В графе 3 по строке «на расчеты по налогам и сборам» отражается сумма 1118 тыс. руб., а в графе 4 – 1089 тыс. руб.; • по вписываемой строке «на командировочные расходы». Здесь отражена общая сумма оборотов по дебету счета 71 «Расчеты с подотчетными лицами» в корреспонденции со счетами учета денежных средств. Пример В 2008 г. ОАО «Линда» направило на выплату командировочных расходов сумму 42 тыс. руб., а в 2007 г. – 30 тыс. руб. В графе 3 по вписываемой строке «на командировочные расходы» отражается сумма 42 тыс. руб., а в графе 4 – 30 тыс. руб.; • «на прочие расходы». Эти средства содержат все остальные суммы, не нашедшие отражения в ранее рассмотренных показателях: суммы штрафных санкций по налогам и сборам, пеней, начисленных за просрочку платежа в бюджет, расчетов с персоналом по прочим операциям, расходов при осуществлении совместной деятельности, расходов будущих периодов и др. Пример В 2008 г. ОАО «Линда» уплатило в бюджет 9 тыс. руб. штрафных санкций, а в 2007 г. – 5 тыс. руб. В графе 3 по строке «на прочие расходы» отражается сумма 9 тыс. руб., а в графе 4–5 тыс. руб. Разница между разными видами доходов по текущей деятельности и разными видами расходов по текущей деятельности отражается в форме № 4 по строке «Чистые денежные средства от текущей деятельности». Пример По строке «Чистые денежные средства от текущей деятельности» ОАО «Линда» должно отразить: • в графе 3 – 221 тыс. руб. (3588 тыс. +1200 тыс. + 8 тыс. – (2285 тыс. +1070 тыс. + 51 тыс. +1118 тыс. + 42 тыс. + 9 тыс.); • в графе 4 – 260 тыс. руб. (2485 тыс. + 1150 тыс. + 10 тыс. – (1151 тыс. +1050 тыс. + 1089 тыс. + 30 тыс. + 5 тыс.). Раздел «Движение денежных средств по инвестиционной деятельности» содержит следующие показатели: 1. «Выручка от продажи объектов основных средств и иных внеоборотных активов». Она представляет собой оборот по дебету счетов учета денежных средств и кредиту счета 62 «Расчеты с покупателями и заказчиками» и содержит суммы, полученные в результате инвестиционной деятельности. Пример В 2008 г. ОАО «Линда» получило выручку от продажи объектов основных средств в размере 170 тыс. руб., в 2007 г. выручку не получало. Таким образом, по строке «Выручка от продажи объектов основных средств и иных внеоборотных активов» ОАО «Линда» должно в графе 3 отразить 3170 тыс. руб., а в графе 4 поставить прочерк. 2. «Выручка от продажи ценных бумаг и иных финансовых вложений». Она представляет собой оборот по дебету счетов учета денежных средств и кредиту счета 62 «Расчеты с покупателями и заказчиками» и отражает сумму денежных средств, поступивших от юридических и физических лиц, которым были проданы объекты финансовых вложений, учитываемые на счете 58 «Финансовые вложения». Пример В 2008 и 2007 гг. данные операции ОАО «Линда» не проводило. 3. «Полученные дивиденды». Показатель представляет собой оборот по дебету счетов учета денежных средств и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет 3 «Расчеты по причитающимся дивидендам и другим доходам» в части дивидендов. Пример В 2008 и 2007 гг. данные операции ОАО «Линда» не проводило. 4. «Полученные проценты». Они представляют собой оборот по дебету счетов учета денежных средств и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет 3 «Расчеты по причитающимся дивидендам и другим доходам» в части процентов. Пример В 2008 и 2007 гг. данные операции ОАО «Линда» не проводило. 5. «Поступления от погашения займов, предоставленных другим организациям». Они представляют собой оборот по дебиету счетов учета денежных средств и кредиту счета 58 «Финансовые вложения», субсчет 3 «Предоставленные займы». Пример В 2008 и 2007 гг. данные операции ОАО «Линда» не проводило. 6. «Приобретение дочерних организаций». Этот показатель отражает стоимость предприятия, которое приобретено как имущественный комплекс и будет дочерним по отношению к основной организации. По данной строке в круглых скобках отражаются дебетовые обороты по счету 60 «Расчеты с поставщиками и подрядчиками» (в части стоимости предприятия, приобретенного как имущественный комплекс, стоимость которого отражена в сумме фактических затрат на его приобретение по дебету счета 08 «Вложения во внеоборотные активы», субсчет «Вложения в приобретение предприятия как имущественного комплекса» в корреспонденции со счетом 60) и кредиту счетов учета денежных средств в оценке по договорной цене. Пример В 2008 и 2007 гг. данные операции ОАО «Линда» не проводило. 7. «Приобретение объектов основных средств, доходных вложений в материальные ценности и нематериальных активов». Это оборот по дебету счета 60 «Расчеты с поставщиками и подрядчиками» и кредиту счетов учета денежных средств, уплаченных в связи с приобретением таких активов. Пример В 2008 г. ОАО «Линда» перечислило поставщикам за новое оборудование 195 тыс. руб., а в 2007 г. – 40 тыс. руб. По данной строке ОАО «Линда» должно отразить: в графе 3 – 195 тыс. руб., в графе 4 – 40 тыс. руб. 8. «Приобретение ценных бумаг и иных финансовых вложений». Этот показатель отражает оборот по дебету счета 58 «Финансовые вложения» и кредиту счетов учета денежных средств. Пример В 2008 и 2007 гг. данные операции ОАО «Линда» не проводило. 9. «Займы, предоставленные другим организациям». Они представляют собой оборот по дебету счета 58 «Финансовые вложения», субсчет 3 «Предоставленные займы», в корреспонденции со счетами учета денежных средств. Пример В 2008 и 2007 гг. данные операции ОАО «Линда» не проводило. Разница между разными видами доходов по инвестиционной деятельности и разными видами расходов по инвестиционной деятельности отражается в форме № 4 по строке «Чистые денежные средства от инвестиционной деятельности». Пример По строке «Чистые денежные средства от инвестиционной деятельности» ОАО «Линда» должно отразить: • в графе 3 – (25) тыс. руб. (170 тыс. – 195 тыс.); • в графе 4 – (40) тыс. руб. Раздел «Движение денежных средств по финансовой деятельности» содержит следующие показатели. 10. «Поступления от эмиссии акций и иных долевых бумаг». Этот показатель представляет собой оборот по дебету счетов учета денежных средств и кредиту счета 75 «Расчеты с учредителями». Пример В 2008 и 2007 гг. данные операции ОАО «Линда» не проводило. 11. «Поступления от займов и кредитов, предоставленных другими организациями». Они представляют собой оборот по дебету счетов учета денежных средств и кредиту счетов 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам». Пример В 2008 г. ОАО «Линда» получило в банке кредит в размере 1000 тыс. руб. на покупку материалов, а в 2007 г. – 800 тыс. руб. на приобретение нового оборудования. Таким образом, в графе 3 по данной строке ОАО «Линда» отразит 1000 тыс. руб., а в графе 4 – 800 тыс. руб. 12. «Погашение займов и кредитов (без процентов)». Это оборот по кредиту счетов учета денежных средств и дебету счетов 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам». Пример В 2008 г. ОАО «Линда» погасило банковский кредит на сумму 1000 тыс. руб., а в 2007 г. – на сумму 800 тыс. руб. Таким образом, в графе 3 по данной строке «ОАО «Линда» отразит 1000 тыс. руб., а в графе 4 – 800 тыс. руб. 13. «Погашение обязательств по финансовой аренде». Этот показатель заполняется только организациями, участвующими в договоре финансовой аренды – лизинга в качестве лизингополучателя. По строке отражается оборот по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по лизинговым платежам», и кредиту счетов учета денежных средств. Пример В 2008 и 2007 гг. данные операции ОАО «Линда» не проводило. 14. «Чистые денежные средства от финансовой деятельности». Они представляют собой разность между суммой всех доходов по финансовой деятельности и суммой всех расходов по финансовой деятельности. Пример По строке «Чистые денежные средства от финансовой деятельности» ОАО «Линда» должно отразить: • в графе 3–0 тыс. руб. (1000–1000); • в графе 4–0 тыс. руб. (800–800). 15. «Чистое увеличение (уменьшение) денежных средств и их эквивалентов» представляет собой изменение за период всей совокупности денежных и приравненных к ним средств, находящихся в распоряжении организации. Показатель должен соответствовать арифметической сумме чистых денежных средств по текущей деятельности, чистых денежных средств по инвестиционной деятельности и чистых денежных средств по финансовой деятельности. Пример По строке «Чистое увеличение (уменьшение) денежных средств и их эквивалентов» ОАО «Линда» должно отразить: • в графе 3 – 196 тыс. руб. (221 – 25); • в графе 4 – 220 тыс. руб. (260–400); 16. «Остаток денежных средств на конец отчетного периода» определяется как сумма остатков по счетам 50, 51, 52, 55 (58) на начало года и показателя «Чистое увеличение (уменьшение) денежных средств и их эквивалентов» за отчетный период. Данный показатель должен соответствовать строке 260 «Денежные средства» (графа 4) формы № 1 «Бухгалтерский баланс», за исключением сальдо по счету 57 «Переводы в пути». Названный показатель формируется расчетным путем. Пример У ОАО «Линда» на 1 января 2008 г. рассматриваемый показатель будет сформирован следующим образом: • в графе 3 по строке «Остаток денежных средств на конец отчетного периода» бухгалтер ОАО «Линда» отразит 845 тыс. руб. (649 + 196); • в графе 4 по строке «Остаток денежных средств на конец отчетного периода» бухгалтер проставит 649 тыс. руб. (429 + 220). 17. «Величина влияния изменений курса иностранной валюты по отношению к рублю» рассчитывается при наличии валютных операций в организации. Для целей составления отчета на конец отчетного периода заполняются специальные оборотные ведомости по счету 52 «Валютные счета» по курсу на дату представления отчетности. При этом данные специальной оборотной ведомости и бухгалтерского регистра по счету 52 будут совпадать только на конец отчетного периода. Разница между показателями итоговой строки специальной оборотной ведомости и оборотной ведомости по этому же счету, которую организация вела в течение отчетного года, позволяет получить показатель «Величина влияния изменений курса иностранной валюты по отношению к рублю». Пример В 2008 и 2007 гг. ОАО «Линда» данные валютные операции не проводило, поэтому рассмотрим другой условный пример. В 2008 г. фирма «Коминтерн» имела один валютный счет в долларах США. Оборотная ведомость по счету 52 представлена в табл. 5.1. Таблица 5.1 Оборотная ведомость по счету 52 за 2008 г.  Данные оборотной ведомости, составленной в иностранной валюте, пересчитываются по курсу Банка России на дату составления бухгалтерской отчетности (31.12.2008). Если курс доллара США на 31.12.2008 составлял (условно) 26 руб. за 1 доллар США, то все показатели движения валюты следовало пересчитать по этому курсу. Результаты пересчета представлены в табл. 5.2. Таблица 5.2 Специальная оборотная ведомость по счету 52 для заполнения отчета о движении денежных средств  Для сравнения показателей специального расчета с данными бухгалтерского учета по валютному счету и отражения возможности их преобразования для заполнения формы № 4 в табл. 5.3 представлена оборотная ведомость за 2008 г. по счету 52 (условно предположим, что курс валюты на 01.01.2008 составлял 28,7825 руб. за 1 долл. США). Таблица 5.3 Оборотная ведомость по счету 52  *Совокупный курс 28,7825 руб./долл. США. Разница между показателями итоговой строки специальной оборотной ведомости по счету 52 и оборотной ведомости по этому же счету, которую организация вела в течение отчетного года, позволит получить очень важный показатель формы № 3, отражаемый в последней строке этой формы, – «Величина влияния курса иностранной валюты по отношению к рублю». Расчет показателя приведен в табл. 5.4. Таблица 5.4 Расчет показателя «Величина влияния курса иностранной валюты по отношению к рублю» (руб.)  Сумму –96 606 руб. и нужно показать в последней строке отчета о движении денежных средств. Сведения о движении денежных средств и их эквивалентов, отражаемых на соответствующих счетах учета денежных средств, находящихся в кассе организации, на расчетных, валютных специальных счетах, отражаются нарастающим итогом с начала года и представляются в валюте Российской Федерации. Отчет о движении денежных средств в настоящее время имеет следующие особенности: • выплата дивидендов отнесена к расходам по текущей деятельности, поэтому налоги, удерживаемые при выплате дивидендов, также относятся к расходам по текущей деятельности; • при поступлении денежных средств от продажи иностранной валюты на счета или в кассу организации в форме отчета следует отразить сумму, эквивалентную сумме поступившей иностранной валюты, пересчитанной по курсу Банка России на дату составления бухгалтерской (финансовой) отчетности. Курсовые разницы при этом отражаются как прочие доходы и расходы; • перечисление денежных средств на приобретение иностранной валюты отражается в форме № 4 как движение денежных средств по текущей деятельности. Курсовые разницы при этом отражаются как прочие доходы и расходы. Отчет о движении денежных средств    Контрольные вопросы и задания 1. Каково целевое назначение отчета о движении денежных средств? 2. Раскройте основные направления использования информации отчета о движении денежных средств. 3. Какие факторы привели к широкому применению отчета о движении денежных средств в международной практике? 4. Какие существуют методики для составления отчета о движении денежных средств? 5. В чем состоят преимущества и недостатки прямого и косвенного методов составления отчета о движении денежных средств? 6. Какова взаимосвязь о движении денежных средств отчета с оперативным финансовым планированием и контролем за движением денежных потоков организации? 7. Какая информационная база используется для составления отчета о движении денежных средств прямым методом? 8. Назовите виды деятельности организации для целей составления отчета о движении денежных средств. 9. Какова взаимосвязь отчета о движении денежных средств с другими формами годовой отчетности организации? 10. Изложите порядок формирования основных показателей отчета о движении денежных средств. Тесты 1. Информация отчета о движении денежных средств используется в целях: а) раскрытия данных об изменении остатков МПЗ; б) раскрытия данных об изменениях, произошедших с денежными средствами организации от одной даты составления бухгалтерского баланса до другой; в) характеристики трех видов деятельности организации – текущей, инвестиционной и финансовой. 2. Для целей составления отчета о движении денежных средств под финансовой деятельностью организации подразумевают: а) деятельность организации, связанную с осуществлением краткосрочных финансовых вложений, выпуском облигаций и иных ценных бумаг краткосрочного характера, выбытием ранее приобретенных на срок до 12 месяцев акций, облигаций и т. п. б) деятельность организации, связанную с осуществлением финансовых вложений и инвестиций в активы сторонних организаций на срок до 12 месяцев; в) деятельность организации, связанную с приобретением активов краткосрочного характера и выбытием ранее приобретенных активов. 3. Для составления отчета о движении денежных средств нужно использовать: а) комбинированный метод; б) прямой метод; в) прямой и косвенный методы. 4. Прямой метод составления отчета о движении денежных средств основан: а) на группировке данных бухгалтерского учета денежных средств организации; б) на корректировке величины чистой прибыли до налогообложения за отчетный период путем исключения влияния на нее неденежных операций, отсрочек и начислений, инвестиционных или финансовых потоков денежных средств; в) на группировке показателей финансовой отчетности организации. 5. Информационной базой для составления отчета о движении денежных средств являются: а) данные учетных регистров по счетам 50 «Касса», 51 «Расчетные счета», 57 «Переводы в пути»; б) данные учетных регистров по счетам учета денежных средств организации; в) данные учетных регистров по счетам 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках», 58 «Финансовые вложения». 6. Взаимосвязь отчета о движении денежных средств и бухгалтерского баланса заключается в том, что: а) остатки денежных средств на начало и конец отчетного периода, приведенные в разделах первом и четвертом отчета должны соответствовать данным бухгалтерского баланса на начало и конец отчетного периода; б) отчет построен по балансовому принципу; в) денежные потоки приводятся в отчете в разрезе трех видов деятельности. 7. В отчете о движении денежных средств к финансовой деятельности относится: а) поступление денежных средств от реализации нематериальных активов; б) перечисление суммы аванса поставщику материалов; в) поступление денежных средств от выпущенных организацией краткосрочных облигаций. 8. В отчете о движении денежных средств к инвестиционной деятельности относится: а) поступление выручки от покупателей продукции; б) поступление кредита банка; в) поступление денежных средств от реализации нематериальных активов. 9. В отчете о движении денежных средств к текущей деятельности относится: а) оплата поставщикам стоимости сырья; б) погашение кредита банка; в) оплата расходов по НИОКиТР. |

|

||

|

Главная | Контакты | Нашёл ошибку | Прислать материал | Добавить в избранное |

||||

|

|

||||