|

||||

|

|

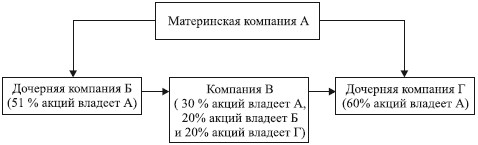

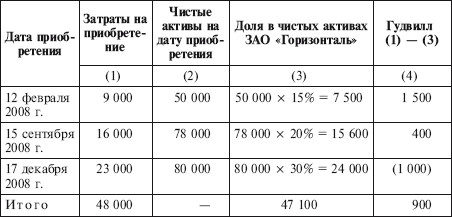

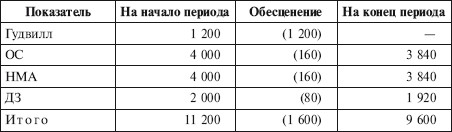

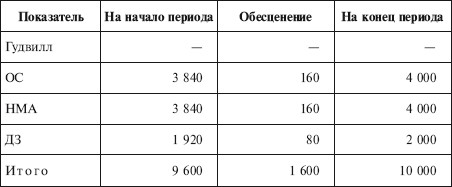

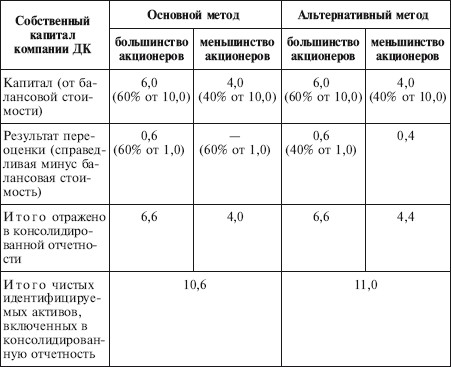

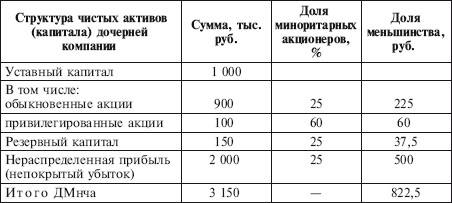

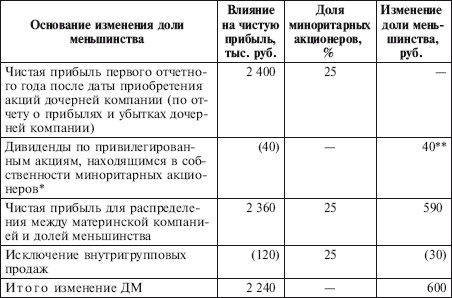

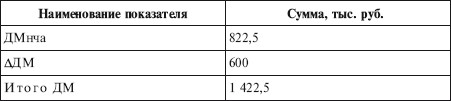

Глава 8 Консолидированная финансовая отчетность Цель – изучить порядок нормативного регулирования, роль и место консолидированной финансовой отчетности в информационном обеспечении пользователей финансовой информации. В результате изучения главы 8 будут получены знания: • о роли и месте консолидированной финансовой отчетности в информационном обеспечении деятельности финансовых рынков и процессе управления компаний группы взаимосвязанных организаций; • о нормативном регулировании процесса составления консолидированной финансовой отчетности и принятой в ней терминологии, применяемой в России; • о принципах подготовки консолидированной финансовой отчетности, сформированных в системе МСФО, составе и структуре консолидированной финансовой отчетности; • о методах объединения капитала при первичной консолидации; • о порядке расчета и отражения в консолидированной финансовой отчетности доли меньшинства; • о порядке исключения из консолидированной финансовой отчетности операций между компаниями группы. 8.1. Понятие, определения и нормативное регулирование консолидированной отчетности Понятие консолидированной финансовой отчетности возникло на рубеже XX в. в США. Потребность консолидации финансовой отчетности связана с процессами концентрации и централизации капитала, создания дочерних и ассоциированных (зависимых) обществ, филиалов и обособленных подразделений компаний. Консолидированная финансовая отчетность дает возможность пользователям принимать обоснованные решения в отношении группы взаимосвязанных компаний. Это обусловлено тем, что компания, которая контролирует другие компании, может совершать сделки, позволяющие исказить реальное финансовое положение и реальные финансовые результаты деятельности группы. Например, можно манипулировать доходами и расходами отдельных компаний посредством взаимной продажи активов или взаимного оказания услуг по завышенным или заниженным ценам. Такие операции могут ввести в заблуждение внешних пользователей, поскольку финансовая отчетность каждой компании в отдельности не позволяет выявить и оценить влияние внутригрупповых операций. Реформирование системы бухгалтерского учета и бухгалтерской (финансовой) отчетности требует придания официального статуса такому виду бухгалтерской отчетности российских организаций, как консолидированная финансовая отчетность. Использование МСФО при составлении консолидированной финансовой отчетности пока не стало законодательной нормой, но соответствующий закон должен быть принят. Требование составления консолидированной финансовой отчетности в порядке, предусмотренном МСФО, означает, что: 1) нет необходимости совершенствовать российские правила консолидации (см. Методические рекомендации по составлению и представлению сводной бухгалтерской отчетности, утвержденные приказом Минфина России от 30.12.1996 № 112, далее – Методические рекомендации) либо разрабатывать отдельное ПБУ о консолидации; 2) при любом изменении международных стандартов закон будет всегда оставаться актуальным. Например, в 2004 г. был отменен МСФО (IAS) 22 «Объединение компаний» и принят новый МСФО (IFRS) 3 «Объединение бизнеса», в 2003 г. внесены изменения в стандарты, касающиеся консолидации МСФО (IAS) 27 и 28. Но эти и подобные будущие изменения в МСФО не смогут изменить положений закона. В соответствии с Концепцией развития бухгалтерского учета и отчетности в Российской Федерации на среднесрочную перспективу в качестве основного инструмента реформирования бухгалтерского учета и отчетности приняты МСФО. Согласно названной Концепции консолидированная финансовая отчетность как разновидность бухгалтерской отчетности выполняет исключительно информационную функцию. Она представляется заинтересованным внешним пользователям в целях установления характера влияния на финансовое состояние организаций их вложений в капитал других (дочерних и зависимых) юридических лиц, операций и сделок с этими юридическими лицами, возможности управлять их деятельностью. Данная отчетность, являясь важным информационным документом, как правило, используется: • при котировке акций обществ, входящих в группу; • для оценки эффективности экономических взаимосвязей хозяйственных обществ группы; • при принятии решений и контроле основного общества за деятельностью группы в целях получения выгоды от использования активов дочерних и зависимых обществ при соблюдении интересов меньшинства. Главная задача в области консолидированной финансовой отчетности заключается в обеспечении гарантированного доступа заинтересованным пользователям к качественной, надежной и сопоставимой информации о группе хозяйствующих субъектов. С принятием закона российские организации по-прежнему будут вести бухгалтерский учет по российским правилам. Официальной бухгалтерской отчетностью юридических лиц в России по-прежнему будет признаваться отчетность, составленная в соответствии с российскими положениями по бухгалтерскому учету. Консолидированная отчетность в отличие от индивидуальной отчетности юридического лица отражает финансовое положение на отчетную дату и финансовые результаты деятельности за отчетный период компании и всех контролируемых ею организаций. При этом все они рассматриваются как единое хозяйственное образование. Многие российские компании сейчас составляют консолидированную финансовую отчетность по МСФО, как правило, исключительно для контактов с западными инвесторами и партнерами. Российские же акционеры, инвесторы, партнеры не имеют доступа к этой отчетности, которая, по существу, является единственным источником надежной финансовой информации для важнейших экономических решений. В системе МСФО имеются стандарты, посвященные методологическим аспектам составления сводной (консолидированной) отчетности. В настоящее время действуют следующие стандарты и интерпретации (ПКИ), определяющие порядок консолидации: • МСФО 27 «Консолидированная и индивидуальная финансовая отчетность»; • ПКИ12 «Консолидация – компании специального назначения». При формировании финансовой отчетности группы и раскрытии информации о ней необходимо учитывать также требования следующих международных стандартов: • МСФО 28 «Учет инвестиций в ассоциированные компании»; • МСФО 24 «Раскрытие информации о связанных сторонах»; • МСФО (IFRS) 3 «Объединение бизнеса». Основные понятия, раскрывающие финансовые и экономические взаимоотношения внутри группы, приведены в МСФО 27 «Консолидированная и индивидуальная финансовая отчетность». К ним относятся следующие понятия. Объединение компаний – соединение отдельных компаний в одну экономическую организацию в результате того, что одна компания объединяется с другой или получает контроль над чистыми активами и операциями другой компании. Покупка – объединение компаний, при котором одна из компаний – покупатель получает контроль над чистыми активами и операциями другой компании – продавца в обмен на передачу активов, принятие на себя обязательств или эмиссию акций. Объединение интересов – объединение компаний, в котором акционеры объединяющихся компаний осуществляют контроль над их едиными чистыми активами и операциями для достижения продолжительного взаимного разделения рисков и выгод, относящихся к объединенной компании таким образом, что ни одна из сторон не может быть определена в качестве покупателя. Дата покупки – дата действительного перехода контроля над чистыми активами и операциями приобретаемой компании к новому владельцу; Материнская компания (parent) является таковой, если имеет одно или более дочернее предприятие. Дочернее предприятие (subsidiary) является таковым, если находится под контролем материнской компании. Группа (group) – материнская компания и дочерние предприятия. Контроль (control) – способность проводить финансовую и коммерческую политику в целях получения выгоды. Консолидированная финансовая отчетность (Consolidated Financial Statement) – финансовая отчетность группы, рассматриваемой как единая хозяйственная организация. Доля меньшинства (minority interest) – доля чистых активов, или нетто-активов, – результатов деятельности дочерней компании, которая не принадлежит прямо или косвенно материнской компании через ее дочернее предприятие и не обеспечивает владельцам этой доли контроля над деятельностью дочерней компании (участие в капитале компании, не составляющее контрольного пакета акций). Порядок учета и отражения информации об ассоциированных компаниях установлен МСФО 28 «Учет инвестиций в ассоциированные компании». Ассоциированной компанией считается такая, в которой инвестор обладает значительным влиянием. К признакам значительного влияния относятся: • наличие в собственности инвестора не менее 20 % акций ассоциированной компании, имеющих право голоса; • представительство инвестора в совете директоров или аналогичном органе управления ассоциированной компании; • наличие крупных операций между инвестором и ассоциированной компанией; • обмен важной технической информацией между инвестором и ассоциированной компанией и т. д. МСФО 27 «Консолидированная и индивидуальная финансовая отчетность» применяется для составления и представления консолидированной финансовой отчетности группы компаний, находящихся под контролем материнской компании, а также для учета дочерних предприятий в отдельной финансовой отчетности материнской компании. Сложность формирования консолидированной финансовой отчетности в российских условиях связана с различиями в учетной политике компаний группы, способов ведения бухгалтерского учета и отражения результатов коммерческой деятельности. Кроме того, материнская компания может перейти на МСФО раньше, чем подконтрольное дочернее предприятие. Возникающие при консолидации вопросы можно разбить на следующие группы: • объединение данных бухгалтерской отчетности материнской компании и дочерних предприятий в консолидированной финансовой отчетности по МСФО; • расчет показателей консолидированной финансовой отчетности в соответствии с МСФО (гудвилл, доля меньшинства); • методика исключения оборотов по внутригрупповым операциям (внутригрупповая прибыль, займы, продажа активов, дивиденды). 8.2. Общие принципы консолидации Консолидированная финансовая отчетность составляется материнской компанией и предназначена для того, чтобы объективно и правдиво показать владельцам, что представляют собой их инвестиции, т. е. контроль и владение чистыми активами. Такое требование вполне разумно, поскольку в индивидуальной отчетности материнской компании в отношении инвестиций в подконтрольную структуру, кроме собственно первоначальной стоимости инвестиций и дивидендов за период, увидеть ничего нельзя. Оценить же, во что превратились инвестиции через ряд лет, как они влияют на результаты деятельности группы компаний, можно лишь в консолидированной финансовой отчетности. При этом следует соблюдать определенные правила, которые обеспечивали бы полноту охвата информации обо всех компаниях, которые контролирует материнская компания. Вместе с тем не следует включать в консолидированную финансовую отчетность показатели дочерних компаний, консолидация которой привела бы к искажению объективной и правдивой информации. Бывают случаи, когда финансовая отчетность группы, подготовленная материнской компанией, не приносит никакой пользы. При таких обстоятельствах материнские компании в соответствии с требованиями МСФО 27 «Консолидированная и индивидуальная финансовая отчетность» освобождаются от обязанности готовить консолидированную финансовую отчетность. Материнская компания при составлении консолидированной финансовой отчетности должна свести в нее показатели всех контролируемых дочерних компаний – как зарубежные, так и национальные, за исключением тех, которые определены МСФО 27. Под контролем для целей консолидации понимается возможность определять финансовую и хозяйственную политику компании для получения выгод от ее деятельности. Существование контроля предполагает владение материнской компанией прямо или косвенно через дочерние компании более чем половиной голосующих акций компании, за исключением случаев, когда может быть четко продемонстрировано, что такое владение не обеспечивает контроль. Контроль может существовать также в случае, если инвестор обладает возможностью: • управлять более чем половиной акций, имеющих право голоса, по соглашению с другими инвесторами; • определять финансовую и хозяйственную политику компании в соответствии с уставом или соглашением; • назначать или смещать большинство членов совета директоров или аналогичного органа управления; • иметь большинство голосов на заседаниях совета директоров или аналогичного органа управления; • иметь договор залога на имущество компании; • иметь договоры займа между материнской и дочерними компаниями. Объединение данных бухгалтерской отчетности заключается в определении круга консолидируемых компаний, а также возможности консолидации отчетности организаций, использующих разные стандарты бухгалтерского учета. Круг компаний, данные отчетности которых подлежат консолидации, в соответствии с МСФО 27 определяется на основе концепции контроля. Контроль может быть реализован либо напрямую материнской компанией, либо косвенно через ее дочерние компании. При этом материнская компания должна обосновать наличие фактического контроля над дочерними компаниями и сделать соответствующее раскрытие в комментариях к консолидированной финансовой отчетности. Практика показала, что часто материнская компания может иметь не прямое, а опосредованное преобладающее влияние на дочернюю компанию, когда участниками этой дочерней компании являются материнская компания и другие, дочерние по отношению к ней, компании (одна и та же группа организаций). Рассмотрим эту ситуацию на примере. Пример На схеме отражена ситуация, при которой акционерами компании В являются материнская компания А (30 % голосующих акций), компании Б (20 %) и Г (20 %).  Компании Б и Г признаются дочерними компаниями, так как преобладающее количество голосующих акций принадлежит головной организации – материнской компании А. При отсутствии преобладающего владения голосующими акциями и других признаков отнесения к дочерней компании компанию В формально можно квалифицировать как зависимую по отношению к головной организации и компаниям Б и Г. Однако группе взаимосвязанных организаций принадлежит 70 % голосующих акций компании В (30 % + + 20 % + 20 %), а другим (сторонним) акционерам принадлежит всего 30 % голосующих акций. Исходя из того что сводная (консолидированная) отчетность – это система показателей, отражающих финансовое положение на отчетную дату и финансовые результаты деятельности за отчетный период группы взаимосвязанных компаний, фактически три компании группы имеют преобладающее влияние в капитале четвертой компании. С нашей точки зрения, есть основания для включения бухгалтерской отчетности компании В в сводную (консолидированную) отчетность группы. В реальной жизни групповая структура часто бывает чрезвычайно сложной и запутанной. В связи с этим, прежде чем составлять консолидированную отчетность, необходимо изучить все имеющиеся связи между организациями группы для того, чтобы исключить ситуации необоснованного невключения в консолидированную финансовую отчетность показателей организаций, которые по формальным признакам не попадают в состав дочерней структуры. Консолидировать следует отчетность всех компаний, находящихся под контролем головной (материнской) компании, независимо от того, каким видом деятельности занимается дочерняя компания и отличается ли данный вид деятельности от основного вида деятельности головной компании. МСФО 27 запрещает исключение дочерних компаний из консолидации из-за того, что деятельность дочерних компаний отличается от деятельности других компаний группы. Это связано с тем, что раскрытие в консолидированной отчетности дополнительных данных о деятельности таких компаний помогает представить информацию лучше. Объяснить значение разных видов хозяйственной деятельности в рамках группы помогают требования МСФО 14 «Сегментная отчетность». Пример Головное общество металлургического холдинга должно будет включить в консолидированную финансовую отчетность показатели не только производственных предприятий, но и входящей в холдинг дочерней страховой организации, дочернего банка, дочерней организации – профессионального участника рынка ценных бумаг и др. МСФО 27 допускает только одно исключение: отчетность дочерней компании может не включаться в консолидированную финансовую отчетность группы, если инвестиции в данную компанию приобретены (сделаны) в целях перепродажи в ближайшее время и контроль в связи с этим будет временным. Величина инвестиций в такую дочернюю компанию, как правило, включается в показатель «Финансовые активы, имеющиеся в наличии для продажи» консолидированного бухгалтерского баланса. На практике очень часто материнская компания, применяя принцип существенности, не консолидирует данные дочерних компаний, активы или прибыль которых составляет менее 5 % от активов или прибыли группы. Аргументируется такой подход тем, что МСФО согласно их собственным принципам применяются только к существенным данным. Являются ли те или иные данные существенными, определяется в конечном счете на основе профессионального суждения. При составлении консолидированной финансовой отчетности с 1 апреля 2004 г. единственно допустимым методом учета является метод приобретения (purchase method). Он установлен МСФО (IFRS) 3 «Объединение бизнеса». Согласно этому стандарту предполагается, что объединяющиеся компании осуществляют бизнес (ранее действовавший МСФО 22 «Объединение бизнеса» применялся к учету объединения компаний). При этом под бизнесом понимается комплекс операций и активов, который управляется в целях обеспечения возврата инвестиций, или сокращения расходов по ведению бизнеса, или получения дополнительных выгод от ведения совместной деятельности. Обычно при объединении материнскую компанию всегда идентифицируют как покупателя. В отдельных случаях определить предприятие-покупателя весьма затруднительно. МСФО 3 предлагает воспользоваться для этого следующими критериями: • справедливая стоимость (fair value) чистых активов одной компании значительно больше, чем другой. В таких случаях первая компания будет покупателем; • объединение компаний происходит при помощи обмена обыкновенных голосующих акций на денежные средства или другие активы. В таких случаях покупателем является компания, передающая денежные средства или другие активы; • объединение бизнеса ведет к тому, что менеджмент одной компании получает преимущество при подборе управленческих кадров организации, возникающей в результате объединения. В таком случае доминирующая компания будет покупателем; • компания, выпускающая акции, обычно является покупателем при объединении компаний на основе обмена акций. «Обратная покупка» подразумевает приобретение акций компании-покупателя; • сторона, определяющая финансовую и хозяйственную политику, признается покупателем. Для построения консолидированного баланса необходимо построчно сложить показатели индивидуальной отчетности материнской и дочерних компаний. Полученные таким образом активы, обязательства и капитал (всегда только капитал материнской компании) и будут балансом группы. Для составления и представления консолидированной финансовой отчетности должна быть создана единая для всей группы учетная политика, разработанная на основе МСФО, а индивидуальная бухгалтерская отчетность, составленная по национальным стандартам (российским стандартам бухгалтерского учета), перед консолидацией должна быть скорректирована в соответствии с этой учетной политикой. В случае если указанный подход представляется нецелесообразным или невыполнимым, этот факт должен раскрываться с указанием пропорциональных долей статей консолидированной финансовой отчетности, к которым применялась разная учетная политика. При формировании финансовой информации о группе как о едином целом также необходимо полностью исключить любую задолженность по расчетам внутри группы и операциям по продажам, совершенным внутри группы, а также нереализованную прибыль (нереализованный убыток) от таких операций. Для объединения должна использоваться, как правило, бухгалтерская отчетность материнской и дочерних компаний, составленная на одну и ту же отчетную дату. Однако если составление отчетности на одну дату представляется нецелесообразным из-за отсутствия существенных операций или других событий между соответствующими датами, то при составлении консолидированной финансовой отчетности допускается использовать бухгалтерскую отчетность группы компаний, составленную на разные даты. При этом промежуток между отчетными датами не должен превышать трех месяцев и должны быть внесены корректировки на эффект существенных операций и прочих событий, которые произошли между отчетными датами у дочерних и материнской компаний. Результаты операций дочерней компании включаются в консолидированную финансовую отчетность начиная с момента покупки. Датой покупки признается дата фактического перехода контроля над приобретенной дочерней компанией к покупателю. Рассмотрим пример определения даты покупки, когда приобретение дочерней компании осуществляется поэтапно. Пример 1 марта фирма М дала согласие на покупку фирмы Д. Покупка осуществлялась в несколько этапов. 1 марта фирма М купила 10 % акций, 1 апреля – 50 %, 1 мая – последние 40 %. Стоимость покупки составила 105 млн руб.; 1 марта, 1 апреля, 1 мая являются датами обмена. 1 апреля – дата покупки, поскольку именно на эту дату фирма М приобрела контрольный пакет акций фирмы Д. Результаты деятельности отчужденной дочерней компании включаются в консолидированный отчет о прибылях и убытках до даты отчуждения, т. е. до даты утраты материнской компанией контроля над дочерней компанией. 8.3. Расчет показателей консолидированной финансовой отчетности в соответствии с МСФО Согласно МСФО 3 единственно допустимым методом учета объединения компаний является метод покупки. При его применении требуется признание идентифицированных активов, обязательств и условных обязательств приобретаемой компании по их справедливой стоимости на дату приобретения. Как правило, сумма, уплаченная за чистые активы бизнеса в процессе его объединения, не совпадает с суммой приобретаемых чистых активов по их справедливой стоимости на дату приобретения, вследствие чего возникает показатель гудвилла. Гудвилл – это будущие экономические выгоды, возникшие в связи с активами, которые не могут быть индивидуально идентифицированы и отдельно признаны. Его можно также определить как стоимость не идентифицированных на момент приобретения активов контролируемой компании. В соответствии с МСФО 3 на дату покупки компании покупатель должен: • признать гудвилл, приобретенный в результате объединения бизнеса, в качестве актива; • оценить гудвилл по фактической стоимости. Фактическая стоимость гудвилла определяется как разность между затратами на объединение (стоимость покупки) и справедливой стоимостью идентифицируемых активов и обязательств, в том числе условных обязательств: Г = ЗОБ – ИЧАсс, где Г – гудвилл; ЗОБ – затраты на объединение; ИЧАсс – идентифицируемые чистые активы по справедливой стоимости. Затраты на объединение бизнеса складываются из суммы инвестиций материнской компании в дочернюю на дату покупки и любых других затрат, непосредственно связанных с объединением компаний, например, таких, как затраты на профессиональные услуги бухгалтеров, юристов, оценщиков и других экспертов. Не включаются в затраты на объединение бизнеса: общие административные расходы; затраты на организацию выпуска финансовых обязательств; будущие потери и расходы, ожидаемые в связи с объединением бизнеса, но являющиеся обязательствами. Справедливая стоимость идентифицируемых чистых активов согласно МСФО 3 определяется как сумма приобретенных активов и обязательств по их справедливой стоимости на дату покупки, стоимости идентифицируемых НМА и условных обязательств. Пример Справедливая стоимость чистых активов исчисляется как разница между активами и обязательствами дочерней компании на дату приобретения. Приведем расчет гудвилла по условным данным: 1) инвестиции в капитал дочерней компании (100 % акций) – 30 000 тыс. руб.; 2) собственный капитал (чистые активы) дочерней компании по российским правилам – 27 000 тыс. руб.; 3) чистые активы дочерней компании по справедливой стоимости по МСФО – 25 600 тыс. руб.; 4) гудвилл – 4400 тыс. руб. (п. 1 – п. 3). Справедливая стоимость активов и обязательств определяется в соответствии с требованиями МСФО 3. В соответствии с новыми правилами МСФО 38 «Нематериальные активы» для признания НМА достаточно, чтобы статья отвечала определению объекта как неденежного актива, который может быть идентифицирован, т. е. отделим от других активов, либо вытекает из договорных или иных правовых отношений. Под эти критерии подпадают внутренне созданные торговые марки, товарные знаки, домены в Интернете, списки клиентов, имеющиеся заказы на поставку и другие аналогичные по сути статьи, которые ранее не признавались в качестве НМА и рассматривались как компоненты гудвилла, созданного внутри организации. Внутренний гудвилл не отвечает критериям признания в индивидуальной отчетности, поскольку не имеет надежной и достоверной стоимостной оценки. Новые правила признания идентифицируемых НМА в консолидированной финансовой отчетности связаны со стремлением максимально определить приобретаемые в результате объединения бизнеса активы и обязательства и сократить до минимума величину, признаваемую в качестве гудвилла. Пример Фирма М приобретает фирму Д за 100 млн руб. Фирма Д заключила долгосрочный контракт на поставку продукции покупателю Х. Справедливая стоимость контракта – 10 млн руб, прочих активов – 80 млн руб., обязательств – 20 млн руб. Величина гудвилла определяется таким образом: Г = 100 – (80 + 10–20) = 30 (млн руб.). Если бы справедливая стоимость контракта не была известна, то величина гудвилла была бы больше: Г = 100 – (80–20) = 40 (млн руб.). МСФО 3 введено требование признания в консолидированной финансовой отчетности условных обязательств, так как по МСФО 37 «Резервы, условные обязательства и условные активы» в индивидуальной отчетности условные обязательства не признаются, а информация о наиболее существенных из них раскрывается в примечаниях к отчетности. Под условным обязательством следует понимать: • потенциальное обязательство, возникающее в связи с прошлыми событиями, существование которого будет подтверждено только после наступления или ненаступления одного или нескольких неопределенных будущих событий, не являющихся полностью подконтрольными компании; • текущее обязательство, возникшее в связи с прошлыми событиями, которое не признано вследствие малой вероятности выбытия ресурсов, заключающих в себе экономическую выгоду, в связи с его урегулированием или невозможностью достаточно надежно оценить сумму этого обязательства. Признание условных обязательств в консолидированной финансовой отчетности существенно влияет на трактовку и гудвилл, так как их величина воздействует на стоимость покупки. Например, компания имеет потенциальный долг, который в индивидуальной отчетности не признается, однако цена покупки компании установлена ниже именно из-за этого обязательства. Непризнание обязательства приведет к искажению показателей отчетности вплоть до того, что в учете может появиться отрицательный гудвилл, которого на самом деле нет. Пример Фирма М приобретает фирму Д с текущим судебным разбирательством за 100 млн руб. Справедливая стоимость активов фирмы Д составляет 80 млн руб., обязательства – 10 млн руб., условного обязательства (текущего судебного разбирательства) – 5 млн руб. Гудвилл, возникающий при приобретении фирмы Д, будет рассчитываться как Г = 100 – (80–10 – 5) = 35 (млн руб.). Таким образом, при формировании консолидированной финансовой отчетности на дату покупки инвестиции фирмы-покупателя будут представлены как чистые активы и гудвилл: Дебет счета «Активы» – 80 млн руб., Дебет счета «Гудвилл» – 35 млн руб. Кредит счета «Инвестиции» – 100 млн руб., Кредит счета «Обязательства» – 10 млн руб., Кредит счета «Условные обязательства» – 5 млн руб. Покупатель признает условное обязательство отдельно, только если его справедливая стоимость может быть надежно определена. В противном случае итоговая сумма, признаваемая в качестве гудвилла, будет ниже на величину условного обязательства. Важно, что расчет гудвилла при приобретении контроля над компанией по частям осуществляют исходя из сумм чистых активов подконтрольной компании на соответствующие даты приобретения согласно п. 59 МСФО 3. Пример Расчет гудвилла при постепенном приобретении долей уставного капитала компании приведен в табл. 8.1 (цифры условные, отрицательная величина взята в скобки). Таблица 8.1 Расчет гудвилла (млн руб.)  Если для компании-покупателя доля в справедливой стоимости чистых идентифицируемых активов больше затрат на объединение бизнеса, в учете возникает отрицательная разница, которая ранее согласно требованиям МСФО учитывалась как отрицательный гудвилл, отражалась в составе доходов будущих периодов и списывалась на счета прибылей и убытков в течение периода, не превышающего 20 лет. МСФО 3 исключает концепцию отрицательного гудвилла: в случае возникновения отрицательного гудвилла (сумма инвестиций меньше справедливой стоимости доли материнской компании в чистых активах дочерней компании) необходимо повторно оценить идентифицируемые активы, обязательства и условные обязательства, а оставшуюся сумму признать единовременно в составе прочих доходов. Записи будут следующими: Дебет счета «Капитал дочерней компании» (в доле, принадлежащей материнской компании) Кредит счета «Инвестиции в дочернюю компанию», Кредит счета «Гудвилл» – на сумму отрицательного гудвилла (исключение инвестиций и доли в чистых активах дочерней компании); Дебет счета «Гудвилл» Кредит счета «Прочий доход» – на сумму отрицательного гудвилла. Причиной возникновения отрицательной величины гудвилла может быть завышение стоимости активов или занижение стоимости обязательств, а также ожидаемые в будущем убытки от работы компании. Он также может быть следствием обесценения ценных бумаг, когда рыночная стоимость акций организации становится ниже их балансовой стоимости. В примечаниях к консолидированной финансовой отчетности необходимо раскрыть величину отрицательного гудвилла, возникшего в результате приобретения акций дочерней компании. Согласно п. 51(а) МСФО 3 величина положительного гудвилла, возникшего в результате приобретения контроля над дочерней компанией, отражается в консолидированном балансе в составе активов. Положительный гудвилл не подлежит амортизации, как это было установлено в ранее действовавшем МСФО. Материнская компания теперь должна регулярно (не реже одного раза в год) проводить тест на обесценение гудвилла дочерних компаний (п. 55 МСФО 3). Признаками, указывающими на возможность уменьшения величины гудвилла, являются связанные с наблюдающимся или ожидаемым снижением доходности инвестиций значительное снижение объема продаж дочерней компании, вступление в силу юридических и экономических ограничений ее деятельности и др. В целях проверки на обесценение гудвилл, приобретенный при объединении, должен быть распределен на единицы, генерирующие денежные средства, которые получают преимущества от покупки. В соответствии с МСФО 36 «Объединение активов» единица, генерирующая денежные средства, на которую распространяется гудвилл, должна тестироваться на предмет обесценения ежегодно вне зависимости от наличия индикаторов, свидетельствующих об обесценении единицы. Тестирование предполагает следующий порядок действий: 1) распределение гудвилла между единицами, генерирующими денежные средства; 2) сравнение возмещаемой стоимости (ВСе) единицы с балансовой стоимостью единицы (БСе). Если БСе > ВСе, то компания должна признать убыток от обесценения, который списывается на убытки отчетного периода. Убыток от обесценения гудвилла должен уменьшить балансовую стоимость активов компании в следующем порядке: уменьшается балансовая стоимость гудвилла, распределенного на эту единицу, до нуля, а затем оставшаяся сумма убытка уменьшает пропорционально балансовую стоимость активов, входящих в эту единицу. При распределении убытка от обесценения балансовая стоимость актива не должна быть ниже наибольшего из трех показателей: 1) его чистой продажной цены; 2) ценности его использования (текущей дисконтированной стоимости будущих поступлений денежных средств, возникновение которых ожидается от использования актива и его выбытия в конце срока эксплуатации); 3) нуля. Пример Фирма М приобрела фирму Д. Приобретенный гудвилл составил 2800 тыс. руб. и был распределен на две генерирующие единицы: транспортный и маркетинговый сегменты в соотношении 1200 руб.: 1600 руб. Через год фирма М протестировала генерирующую единицу, занимающуюся транспортным бизнесом, на предмет обесценения и получила следующие результаты. Возмещаемая стоимость единицы (ВСе) составила 9600 тыс. руб., балансовая стоимость единицы (БСе) – 10 000 тыс. руб., в том числе балансовая стоимость активов: основных средств (ОС) – 4000 тыс. руб.; нематериальных активов (НМА) – 2000 тыс. руб.; дебиторской задолженности (ДЗ) – 2000 тыс. руб. Данные об убытке от обесценения приведены в табл. 8.2. Таблица 8.2 Убыток от обесценения  Расчет убытка от обесценения осуществлен в три этапа. 1. Определяется балансовая стоимость генерирующей единицы как суммы балансовой стоимости всех активов и гудвилла: 400 + 4000 + 1200 = 11 200 (тыс. руб.). 2. Сравнивается БСе + гудвилл со ВСе: 9600 – 11 200 = –1600 (тыс. руб.) – убыток от обесценения. 3. Распределяется убыток от обесценения между элементами генерирующей единицы. Уменьшается сумма гудвилла до нуля: Дебет счета «Прибыли и убытки» – Кредит счета «Гудвилл» – 1200 тыс. руб. Распределяется оставшаяся сумма между другими активами единицы: Дебет счета «Прибыли и убытки» – Кредит счета «Основные средства» – 160 тыс. руб. (400: 10 000? 4000); Дебет счета «Прибыли и убытки» – Кредит счета «Нематериальные активы» – 160 тыс. руб. (400: 10 000? 4000); Дебет счета «Прибыли и убытки» – Кредит счета «Резерв под обесценение дебиторской задолженности» – 80 тыс. руб. (400:: 10 000? 2000). Если в следующие годы после признания убытка от обесценения наметился существенный рост гудвилла, то этот факт указывает на то, что убыток от обесценения или уменьшился, или больше не существует. Однако согласно МСФО восстановление убытка от обесценения не допускается, так как он будет внутренне созданным гудвиллом, который не отвечает признанию в финансовой отчетности. Вместе с тем допускается восстановление убытка от обесценения активов, которое называется реинвестированием. Пример Предполагается, что на следующую отчетную дату у фирмы М (см. предыдущий пример) появились основания считать, что убыток от обесценения генерирующей единицы может быть восстановлен. Возмещаемая стоимость единицы определена на эту дату в сумме 10 200 тыс. руб. Распределение суммы восстановления убытка между активами единицы: Дебет счета «Основные средства» – Кредит счета «Прибыли и убытки» – 160 тыс. руб. (400: 10 000? 4000); Дебет счета «Нематериальные активы» – Кредит счета «Прибыли и убытки» – 160 тыс. руб. (400: 10 000? 4000); Дебет счета «Резерв под обесценение дебиторской задолженности» – Кредит счета «Прибыли и убытки» – 80 тыс. руб. (400:: 10 000? 2000). Остаток 200 тыс. руб. (10 200 – 10 000) не найдет отражения в учете, так как он приходится на внутренне созданный гудвилл. Данные об убытке от обесценения приведены в табл. 8.3. Таблица 8.3. Убыток от обесценения  Как уже говорилось, нужно помнить, что согласно МСФО 3 признание отрицательного гудвилла отменено, при этом корректируется сумма нераспределенной прибыли: Дебет счета «Отрицательный гудвилл» – Кредит счета «Нераспределенная прибыль». Пример Фирма М приобрела фирму Д за 20 млн руб. Справедливая стоимость чистых активов фирмы на дату приобретения составила 15 млн руб. По состоянию на 31 марта 2008 г. накопленная амортизация гудвилла составила 3 млн руб. Величина накопленной амортизации списывается путем уменьшения гудвилла на эту сумму: Дебет счета «Амортизация гудвилла» – Кредит счета «Гудвилл» – 3 млн руб. Таким образом, сальдо по дебету счета «Гудвилл» составит 2 млн руб. Пример По состоянию на 31 марта 2008 г. на балансе фирмы М числился отрицательный гудвилл 10 млн руб., который относился к ранее осуществленной покупке бизнеса. На указанную сумму необходимо сделать корректировку входящего сальдо нераспределенной прибыли на начало отчетного периода: Дебет счета «Доходы будущих периодов», субсчет «Отрицательный гудвилл», – Кредит счета «Нераспределенная прибыль» – 10 млн руб. В финансовой отчетности должна быть раскрыта информация, которая позволит пользователям отчетности оценить динамику балансовой стоимости гудвилла в течение отчетного периода, а именно: • о факторах, повлиявших на увеличение стоимости гудвилла при его принятии к учету, т. е. описание каждого объекта НМА, который не был признан отдельно от гудвилла, и объяснение того, почему справедливая стоимость этого актива может быть надежно оценена; • о валовой стоимости гудвилла и накопленных убытках от его обесценения; • о дополнительном гудвилле, признанном в течение отчетного периода, гудвилле, включенном в группу активов, предназначенных для выбытия; • об убытках от обесценения, признанных в течение отчетного периода; • о суммах, признанных в отчете о прибылях и убытках в качестве отрицательного гудвилла. Организации, которые будут впервые подготавливать консолидированную финансовую отчетность, могут столкнуться с проблемой расчета гудвилла, поскольку крайне сложно определить справедливую стоимость активов и обязательств приобретенной дочерней компании, которая была на дату приобретения. Предположим, первая консолидированная отчетность составляется на 31 декабря 2008 г., а акции дочерней компании приобретены в 2000 г. Из-за невозможности получения на конец 2008 г. достоверной оценки показателей отчетности дочерней компании, которая была на дату приобретения, представляется нецелесообразным проводить пересчет показателей бухгалтерской отчетности дочерней компании на дату приобретения. Эта позиция нашла свое отражение в МСФО (IFRS) 1 «Первое применение международных стандартов финансовой отчетности» в виде одного из нескольких выборочных (необязательных) исключений, позволяющих упростить переход компаний на МСФО. В соответствии с МСФО 1 материнская компания может включить в консолидированную финансовую отчетность сведения о гудвилле, исчисленном на основе исторических данных о величине собственного капитала дочерней компании по состоянию на конец отчетного периода, в котором произошло приобретение акций, с учетом возможных корректировок по реклассификации нематериальных активов, условных обязательств и обесценения гудвилла. Однако, если материнская компания не составляла консолидированную финансовую отчетность до перехода на МСФО (но получила контроль над дочерней компанией до даты перехода на МСФО), для определения гудвилла следует исчислить величину чистых активов дочерней компании по состоянию на дату перехода материнской компании на МСФО[5]. Под датой перехода на МСФО понимается дата начала отчетного периода, предшествующего тому отчетному периоду, за который представляется первая финансовая отчетность по МСФО. Например, если датой первой финансовой отчетности по МСФО является 31 декабря 2009 г., то датой перехода на МСФО будет 1 января 2008 г. (если сопоставимая информация отчетности прошлых отчетных периодов представляется только за 2008 г.). В консолидированной финансовой отчетности отражается показатель доли меньшинства. Под ней понимаются часть чистых активов и часть финансового результата (чистой или нераспределенной прибыли) дочерней компании, приходящаяся на долю, которой материнская компания не владеет прямо или косвенно. В консолидированном бухгалтерском балансе доля меньшинства в чистых активах дочерних компаний показывается отдельно от обязательств и капитала материнской компании. При этом доля меньшинства в чистых активах состоит из суммы на дату первоначального объединения и доли меньшинства в изменениях (приросте) капитала компании. Доля меньшинства в прибыли группы показывается отдельно в консолидированном отчете о прибылях и убытках. Для правильного понимания консолидированной финансовой отчетности в ней требуется отражать следующую информацию: • перечень дочерних компаний, данные которых имеют существенное значение для консолидированной финансовой отчетности группы, с указанием названия, страны регистрации или нахождения, доли участия или процента голосующих акций, принадлежащих материнской компании; • причины, по которым дочерняя компания не включается в консолидированную отчетность (при наличии таких компаний); • характер взаимоотношений между материнской компанией и дочерними компаниями, в которых материнская компания не владеет прямо или косвенно более чем половиной голосующих акций; • названия компаний, в которых материнской компании принадлежит прямо или косвенно более половины голосующих акций, но которые не являются дочерними из-за отсутствия контроля над ними; • влияние приобретения и отчуждения дочерних компаний на финансовое положение группы на отчетную дату, результаты ее деятельности за отчетный период и соответствующие суммы за предшествующий период. Материнской компании может принадлежать менее 100 % голосующих акций дочерней компании, следовательно, менее 100 % ее чистых активов. Тогда для того чтобы правильно составить отчетность, необходимо отдельно отразить такой источник образования активов группы, как средства миноритарных акционеров (доли меньшинства). Тем самым в консолидированном балансе будет показано, что помимо материнской компании имеются и другие инвесторы деятельности данной группы. Таким образом, если материнская компания владеет менее чем 100 % чистых активов дочерней компании, то в консолидированной финансовой отчетности появится статья «Доля меньшинства», которая отражает долю инвесторов, не входящую в группу чистых активов дочерней компании. В соответствии с п. 22 (с) МСФО 27 доля меньшинства определяется по формуле ДМ = ДМнча + ДМ дельта, где ДМ – доля меньшинства; ДМнча – доля меньшинства в чистых активах дочерней компании на дату приобретения, исчисленная в соответствии с МСФО 3; ДМ дельта – изменение доли меньшинства после приобретения акций дочерней компании. Доля меньшинства при первичной консолидации может быть рассчитана на базе двух подходов: основного и альтернативного. При основном подходе долю меньшинства выделяют в балансовой стоимости, а при альтернативном подходе – в справедливой стоимости капитала дочерней компании. Очевидно, что при разных вариантах валюта консолидированного баланса будет иметь неодинаковую величину, например, справедливая стоимость чистых активов дочерней компании превышает их балансовую оценку. В этом случае альтернативный подход к расчету доли меньшинства приведет к увеличению валюты консолидированного баланса по сравнению с основным подходом. Противоположная ситуация вызовет обратный эффект. Пример Компания МК 1 апреля 2008 г. приобрела 60 % голосующих акций компании ДК за 6,7 млн руб. Пакет был оплачен денежными средствами. Справедливая стоимость чистых активов компании ДК на дату приобретения составила 11 млн руб., балансовая стоимость – 10 млн руб. Компания МК приобрела только 60 % процентов суммы чистых активов (11 млн руб.). Фактически это 6,6 млн руб. Цена приобретения чистых активов определяется суммой денежных средств, которая была заплачена за голосующие акции компании МК, – 6,7 млн руб. Рассчитаем доли меньшинства, используя основной и альтернативный методы (табл. 8.4). Таблица 8.4 Расчет доли меньшинства (млн руб.)  В МСФО 3 принята концепция отказа от основного подхода. Доля меньшинства, принадлежащая сторонним акционерам, не является обязательством компании, представляющей отчетность. Ее следует отражать как компонент собственных средств. В следующие после покупки бизнеса периоды нужно учитывать изменение доли меньшинства за счет хозяйственных операций группы. Рассмотрим подробное изменение на примере. Пример Расчет доли меньшинства (ДМ) в чистых активах дочерней компании приведен в табл. 8.5–8.7 (отрицательные величины взяты в скобки). Обесценение гудвилла на конец отчетного периода составило 55 тыс. руб. Величина нереализованных прибылей группы – 120 тыс. руб. Таблица 8.5 Доля меньшинства на дату приобретения  Таблица 8.6 Изменение доли меньшинства  * В соответствии с п. 36 МСФО 27 при наличии у дочерней компании кумулятивных привилегированных акций, принадлежащих миноритарным акционерам, материнская компания исчисляет свою долю в чистой прибыли (убытке) после вычета дивидендов по таким акциям вне зависимости от того, объявлены они или нет. ** Дивиденды по привилегированным акциям включаются в состав доли меньшинства только в случае, когда указанные акции в соответствии с МСФО могут учитываться как компонент капитала, а не как обязательства (более подробно см. п. 16, 17 МСФО 32 «Финансовые инструменты: раскрытие и представление информации»). Таблица 8.7 Доля меньшинства после первого отчетного года  Применительно к рассмотренному примеру предлагаются следующие корректировки. Отражение доли меньшинства в консолидированной финансовой отчетности: Дебет счетов собственного капитала дочерней компании – 3150 тыс. руб. Кредит счета «Инвестиции в дочернюю компанию» – 2327,5 тыс. руб. Кредит счета «Доля меньшинства» – 822,5 тыс. руб. – собственный капитал дочерней компании замещен на инвестиции в дочернюю компанию и долю меньшинства; Дебет счета «Дивиденды по привилегированным акциям» – 40 тыс. руб.; Дебет счета «Чистая прибыль отчетного периода» – 590 тыс. руб.; Кредит счета «Обесценение гудвилла дочерней компании» – 55 тыс. руб.; Кредит счета «Чистая прибыль» – 30 тыс. руб. Кредит счета «Доля меньшинства» – 545 тыс. руб. Поясним, что информация об исключении внутригрупповых продаж формируется путем следующих корректировок: Дебет счета «Выручка от продаж» – 500 тыс. руб. Кредит счета «Себестоимость продаж» – 380 тыс. руб. Дебет счета «Чистая прибыль» – 120 тыс. руб. В результате исключения внутригрупповых продаж доля меньшинства подлежит уменьшению на 30 тыс. руб. (120 тыс.? 25 %). При расчете доли меньшинства может возникнуть ситуация, когда чистый убыток, приходящийся на долю меньшинства, превышает ее. В таком случае доля меньшинства будет доведена до нуля, а величина превышения будет отнесена в уменьшение чистых активов группы, сформированных с учетом доли материнской компании в чистых активах дочерних компаний. При условии получения дочерней компанией прибыли в последующие отчетные периоды такая прибыль будет относиться на увеличение чистых активов группы до момента покрытия ранее отнесенного на увеличение чистых активов превышения убытка дочерней компании над долей меньшинства (п. 35 МСФО 27). После восстановления чистых активов группы оставшаяся часть чистой прибыли дочерней компании подлежит распределению между группой (долей материнской компании) и долей меньшинства в установленном порядке. Показатели консолидированной финансовой отчетности формируются путем построчного сложения показателей индивидуальной бухгалтерской отчетности материнской и дочерних компаний. Контрольные вопросы и задания 1. Чем обусловлена потребность составления финансовой консолидированной отчетности? 2. Как реализуется нормативное регулирование составления консолидированной финансовой отчетности в России? 3. Перечислите основные направления использования консолидированной финансовой отчетности. 4. Дайте характеристику основных понятий, раскрывающих финансовые и экономические взаимоотношения внутри группы согласно МСФО. 5. Дайте характеристику общих принципов подготовки консолидированной финансовой отчетности. 6. Какой метод применяется при объединении компаний? 7. Что понимается под показателем «гудвилл» в соответствии с МСФО 3 «Объединение бизнеса»? 8. Как определяется фактическая стоимость гудвилла? 9. Как рассчитать справедливую стоимость идентифицируемых чистых активов согласно МСФО 3? 10. Что следует понимать под условным обязательством? 11. Как в консолидированной финансовой отчетности отражается отрицательный гудвилл? 12. Назовите признаки, указывающие на возможность уменьшения величины гудвилла. 13. Какой механизм предусмотрен для тестирования гудвилла на предмет обесценения? 14. Какая информация должна быть раскрыта в финансовой отчетности в отношении стоимости гудвилла? 15. Что понимается под термином «доля меньшинства» в консолидированной финансовой отчетности? 16. Какие операции необходимо провести для формирования финансовой информации о группе как едином целом? 17. Какие расчетные операции обязательно подлежат корректировке при объединении компаний? 18. Какую информацию в соответствии с требованиями МСФО 3 для любого объединения компаний следует раскрыть в финансовой отчетности за год? Тесты 1. Консолидированную финансовую отчетность можно охарактеризовать: а) как сводную систему данных о результатах производственно-хозяйственной деятельности организации, сформированных на базе статистической, оперативной отчетности и данных бухгалтерского учета; б) как единую систему показателей, отражающих имущественное и финансовое положение организаций на отчетную дату и финансовые результаты деятельности за отчетный период группы взаимосвязанных организаций; в) как финансовую отчетность группы, рассматриваемой в качестве единой хозяйственной организации. 2. Консолидированная финансовая отчетность группы общественно значимых организаций в хозяйственной практике используется как основа: а) для котировки акций обществ, входящих в группу; б) для оценки финансового положения головной организации основными группами пользователей консолидированной финансовой отчетности; в) для процесса принятия управленческих решений менеджментом дочерних компаний. 3. Организации в России могут составлять консолидированную финансовую отчетность по формам: а) разработанным и принятыми головной организацией самостоятельно; б) разработанным головной организацией на основе форм бухгалтерской отчетности, утвержденных приказом об учетной политике головной организации; в) утвержденным советом директоров головной организации. 4. Основной целью составления консолидированной финансовой отчетности является: а) формирование информационной базы для исчисления налогов и сборов, уплачиваемых в бюджет и внебюджетные фонды; б) обеспечение полезности результатной информации бухгалтерского учета для пользователей финансовой информации; в) представление акционерам, инвесторам, кредиторам, государственным органам управления объективной информации об имущественном и финансовом положении, а также о финансовых результатах деятельности группы взаимосвязанных организаций. 5. К признакам значительного влияния не относятся: а) наличие в собственности инвестора не менее 20 % акций ассоциированных компаний, имеющих право голоса; б) представительство инвестора в совете директоров или другом аналогичном органе управления ассоциированной компании; в) наличие крупных операций между инвестором и ассоциированной компанией; г) обязательное участие инвестора в управлении внутри организации. 6. Ассоциированной по отношению к головной компании считается такая компания: а) в которой инвестор обладает значительным влиянием; б) в которой инвестор не обладает значительным влиянием; в) чистые активы которой полностью принадлежат головной компании. 7. Под показателем «доля меньшинства» в консолидированной финансовой отчетности понимается: а) доля в чистых активах дочерней компании, прямо или косвенно принадлежащей материнской компании через ее дочернее предприятие, не обеспечивающая владельцам этой доли контроля над деятельностью дочерней компании; б) источник финансирования группы за счет средств сторонних инвесторов; в) инвестиции основного общества в уставный капитал зависимых обществ. 8. При составлении консолидированной финансовой отчетности согласно МСФО 3: а) единственно допустимым методом учета является метод приобретения; б) единственно допустимым методом учета является метод слияния; в) метод учета не определен МСФО 3. 9. Что понимается под показателем «гудвилл» в консолидированной финансовой отчетности согласно МСФО 3? а) стоимость не идентифицированных на момент приобретения активов контролируемой компании; б) разность между инвестициями основного общества и балансовой стоимостью собственного капитала головного общества; в) будущие экономические выгоды, возникшие в связи с активами, которые не могут быть индивидуально идентифицированы и отдельно признаны. 10. Фактическая стоимость гудвилла определяется: а) как разность между затратами на объединение (стоимостью покупки) и справедливой стоимостью идентифицируемых активов и обязательств, за исключением условных обязательств; б) как разность между затратами на объединение (стоимость покупки) и справедливой стоимостью идентифицируемых активов и обязательств, в том числе условных обязательств; в) как разность между затратами на объединение (стоимость покупки) и балансовой стоимостью идентифицируемых активов и обязательств, в том числе условных обязательств. 11. Затраты на объединение бизнеса слагаются: а) из суммы инвестиций материнской компании в дочернюю компанию на дату покупки и любых затрат, непосредственно связанных с объединением; б) из суммы инвестиций материнской компании в дочернюю компанию на дату покупки и административных расходов; в) из суммы инвестиций материнской компании в дочернюю компанию на дату покупки и в будущие расходы и потери. 12. Справедливая стоимость идентифицируемых чистых активов согласно МСФО 3: а) слагается из стоимости приобретенных активов и обязательств по их справедливой стоимости; б) определяется как сумма приобретенных активов и обязательств по их справедливой стоимости на дату покупки и стоимости идентифицируемых НМА; в) определяется как сумма приобретенных активов и обязательств по их справедливой стоимости на дату покупки, стоимости идентифицируемых НМА и условных обязательств. 13. Под условным обязательством следует понимать: а) потенциальное обязательство, которое возникает в связи с прошлыми событиями и существование которого будет подтверждено только после наступления или ненаступления одного или нескольких неопределенных будущих событий, не являющихся полностью подконтрольными компании; б) текущее обязательство, возникшее в связи с прошлыми событиями, которое не признано вследствие малой вероятности выбытия ресурсов, заключающих в себе экономическую выгоду, в связи с его урегулированием или невозможностью достаточно надежно оценить сумму этого обязательства; в) все указанное. 14. В случае возникновения отрицательного гудвилла согласно МСФО 3 необходимо: а) повторно оценить идентифицируемые активы, обязательства и условные обязательства, а оставшуюся сумму признать единовременно в составе прочих доходов; б) повторно оценить идентифицируемые активы, обязательства и условные обязательства, а оставшуюся сумму отразить в составе доходов будущих периодов и списывать на счета прибылей и убытков в течение периода, не превышающего 20 лет; в) признать единовременно в составе прочих доходов. 15. Положительный гудвилл согласно МСФО 3 в консолидированной финансовой отчетности следует отражать в составе: а) активов и амортизировать в течение срока полезного использования; б) активов и регулярно (не реже одного раза в год) проводить тест на обесценение гудвилла дочерних компаний; в) активов и на дату объединения бизнеса провести тест на обесценение гудвилла дочерних компаний. 16. При определении «доли меньшинства» в консолидированной финансовой отчетности согласно МСФО 3 можно использовать: а) основной подход; б) альтернативный подход; в) как основной, так и альтернативный подход. |

|

||

|

Главная | Контакты | Нашёл ошибку | Прислать материал | Добавить в избранное |

||||

|

|

||||