|

||||

|

|

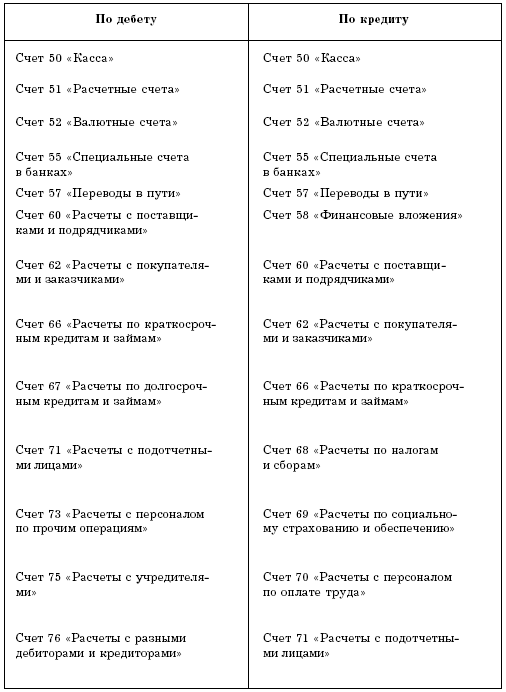

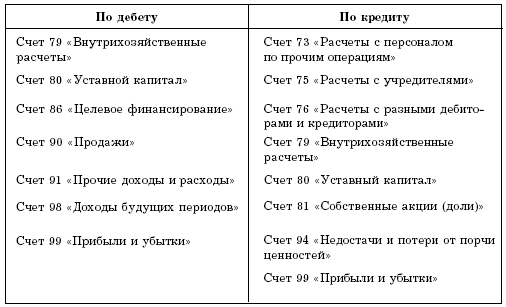

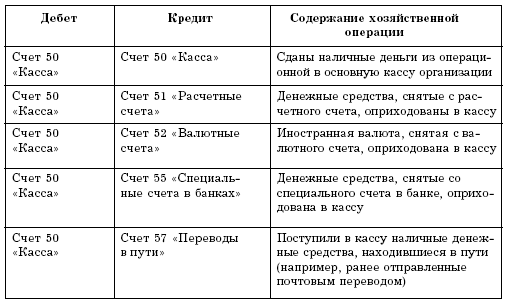

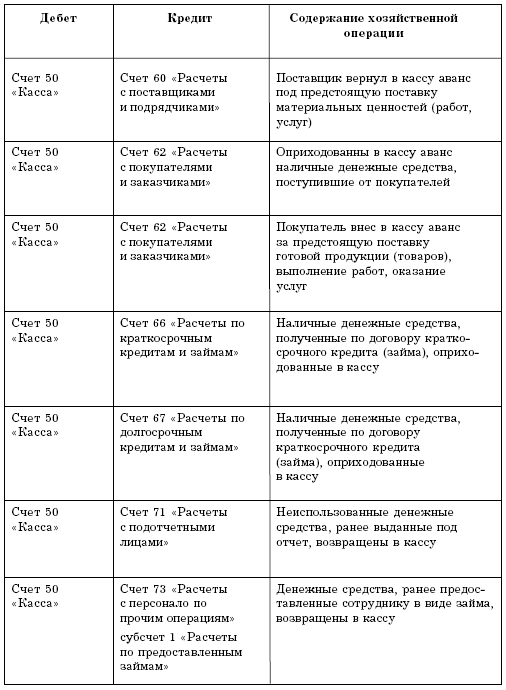

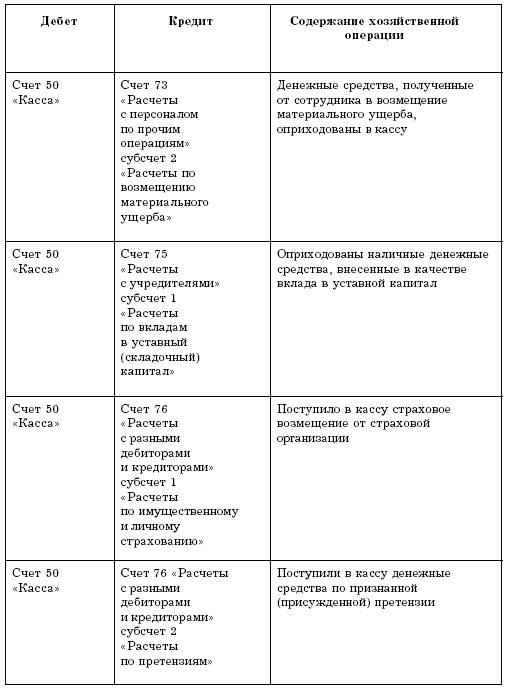

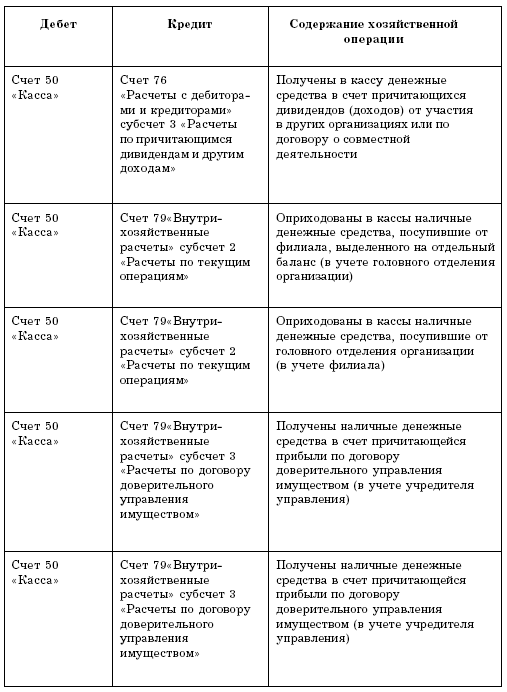

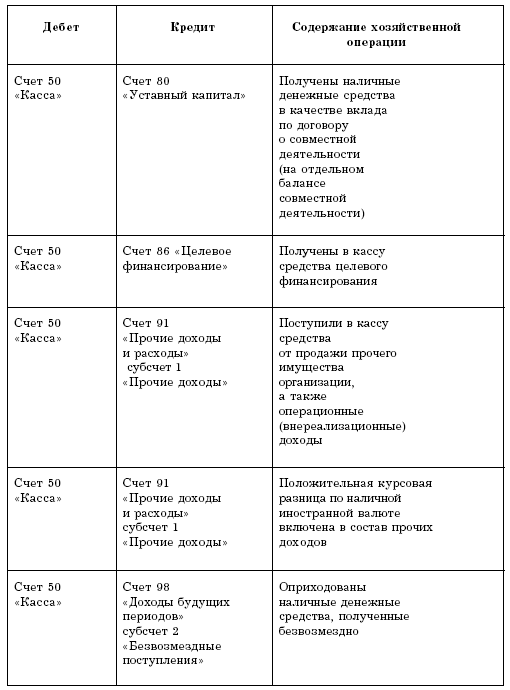

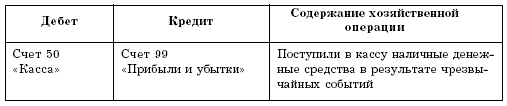

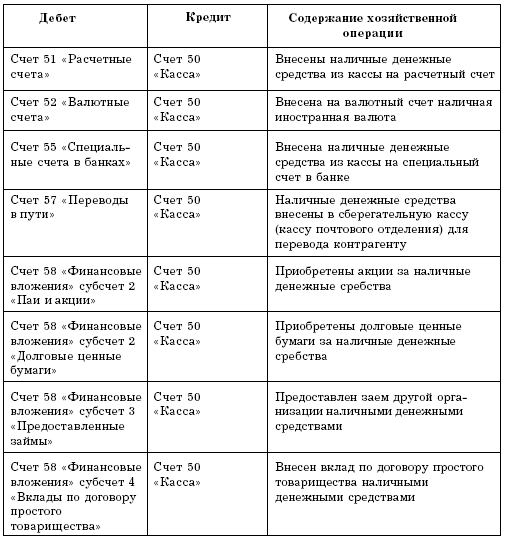

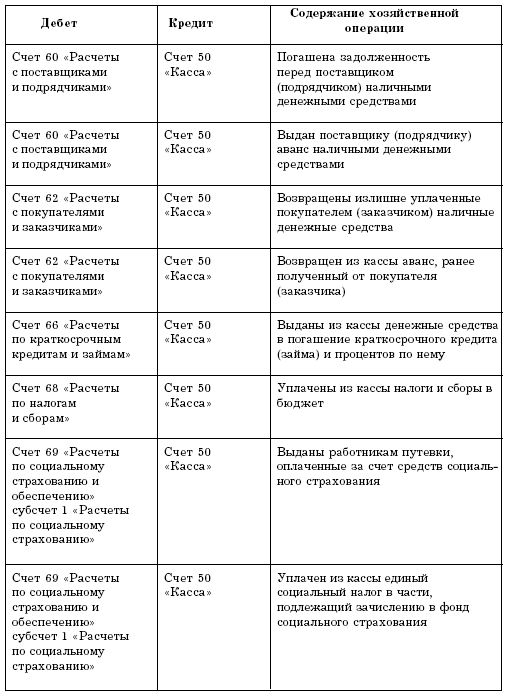

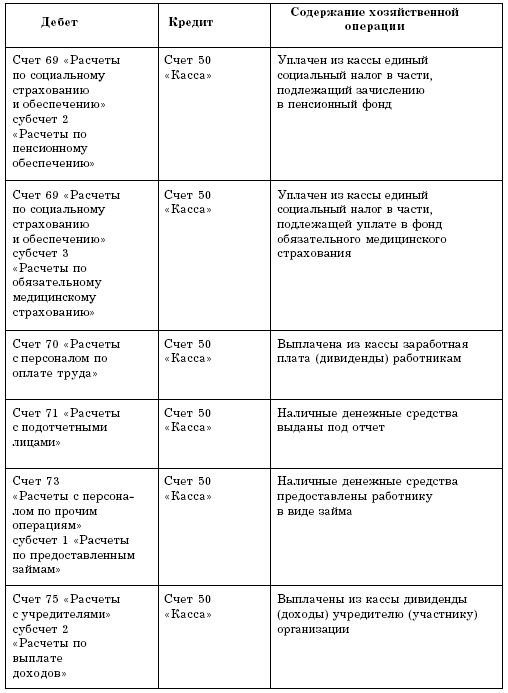

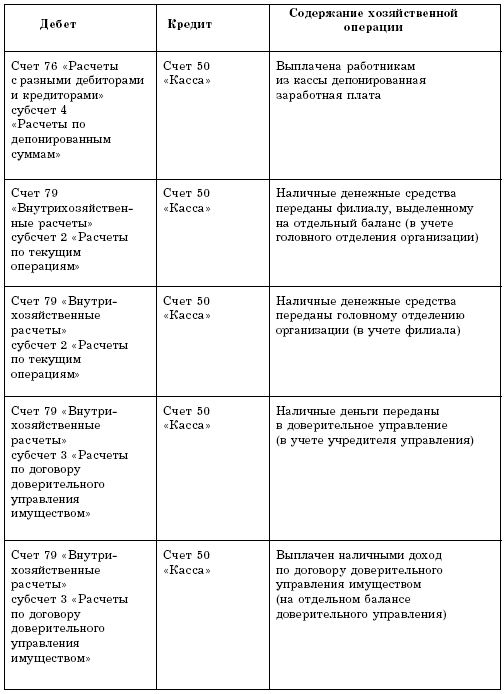

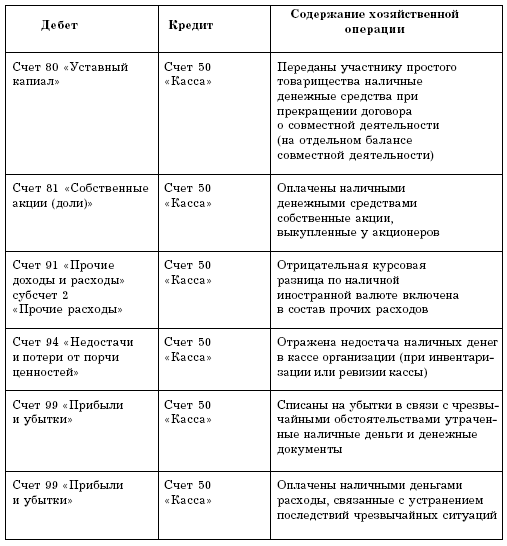

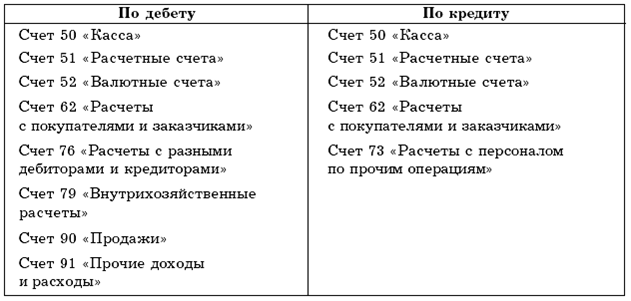

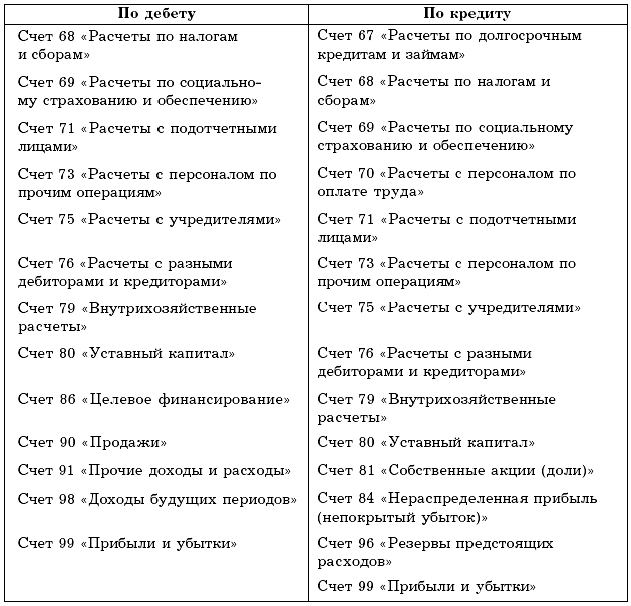

Глава 4. Учет денежных средств 4.1. Учет кассовых операций и денежных документов в торговой организации Практически во всех случаях (за редким исключением) торговые организации имеют дело с наличными денежными средствами. Для учета наличия и движения денежных средств в кассе предприятия предназначен счет 50 «Касса». В Плане счетов бухгалтерского учета рекомендуется использование следующих субсчетов к этому счету: 1) субсчет 1 «Касса организации»; 2) субсчет 2 «Операционная касса»; 3) субсчет 3 «Денежные документы». При необходимости, разумеется, организация вправе открывать и другие субсчета, способствующие наглядности и удобству ведения учета по счету 50 «Касса». Так, если предприятие производит операции с иностранной валютой, то к счету 50 «Касса» открываются соответствующие субсчета для учета операций по каждому виду валюты обособленно. Поступление денежных средств и документов в кассу предприятия отражается по дебету счета 50 «Касса», а их выбытие – по кредиту. Рассмотрим несколько подробнее назначение субсчетов, рекомендованных по счету 50 «Касса». «…На счете 50 субсчет 1 „Касса организации“ учитываются денежные средства в кассе организации… На счете 50 субсчет 2 «Операционная касса» учитывается наличие и движение денежных средств в кассах товарных контор (пристаней) и эксплуатационных участков, остановочных пунктов, речных переправ, судов, билетных и багажных кассах портов (пристаней), вокзалов, кассах хранения билетов, кассах отделений связи и т. п. Он открывается организациями (в частности, организациями транспорта и связи) при необходимости. На счете 50 субсчет 3 «Денежные документы» учитываются находящиеся в кассе организации почтовые марки, марки государственной пошлины, вексельные марки, оплаченные авиабилеты и другие денежные документы. Денежные документы учитываются на счете 50 «Касса» в сумме фактических затрат на приобретение. Аналитический учет денежных документов ведется по их видам» (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденный приказом Минфина РФ от 31 октября 2000 г. № 94н). Таким образом, счет 50 «Касса» субсчет 1 «Касса организации» предназначен для учета всех наличных денежных средств в кассе предприятия. Счет 50 «Касса» субсчет 2 «Операционная касса» рекомендуется в основном для применения в транспортных организациях и на предприятиях связи. Однако некоторые торговые организации, имеющие сеть магазинов или постоянно действующих торговых точек, используют его для учета наличия и движения денежных средств по каждому подразделению. Счет 50 «Касса» субсчет 3 «Денежные документы» используется не для учета наличных денежных средств, а для учета оплаченных денежных документов. Если торговая организация не ведет кассовых операций с денежными документами и иностранной валютой, а также не имеет подразделений, учет по счету «Касса» в такой организации будет осуществляться по счету 50 без открытия субсчетов, так как в них нет необходимости. За сохранность денежных средств и документов в кассе несет ответственность кассир (на небольших торговых предприятиях, не предусматривающих штата бухгалтерии, его функции выполняет бухгалтер). При приеме на работу с кассиром (бухгалтером) должен быть заключен соответствующий договор о полной материальной ответственности. Основными документами, подтверждающими поступление или выбытие денежных средств из кассы предприятия, являются приходный кассовый ордер и расходный кассовый ордер (платежная ведомость). Постановлением Госкомстата РФ от 18 августа 1998 г. № 88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации» установлен перечень унифицированных форм, применяемых для учета кассовых операций. Приходный кассовый ордер используется для оформления поступления в кассу предприятия наличных денежных средств. Документ составляется в одном экземпляре и подписывается главным бухгалтером или лицом, имеющим на это полномочия. Квитанция к приходному кассовому ордеру подписывается также главным бухгалтером или уполномоченным лицом и кассиром. Если бухгалтерский учет на предприятии ведется одним бухгалтером, на квитанции к приходному кассовому ордеру он расписывается дважды. Документ заверяется печатью (штампом) кассира, в журнале регистрации приходных и расходных кассовых документов делается соответствующая запись, после чего квитанция выдается на руки лицу, внесшему деньги, а приходный кассовый ордер остается в кассе предприятия. Расходный кассовый ордер служит для оформления выдачи наличных денег из кассы организации. Документ выписывается в одном экземпляре, подписывается руководителем организации и главным бухгалтером или лицами, имеющими на это полномочия. Документ регистрируется в журнале регистрации приходных и расходных кассовых документов. В строке «Основание» работник бухгалтерии указывает содержание хозяйственной операции, по которой выдаются денежные средства, а в строке «Приложение» – прилагаемые к ордеру первичные и другие документы с указанием дат их составления и номеров (в случае наличия таких документов). Если на документах, прилагаемых к расходному кассовому ордеру, имеется разрешительная надпись руководителя организации (например, «Оплатить» с датой и подписью руководителя), подпись руководителя на расходном кассовом ордере не обязательна. Выдавая деньги по расходному кассовому ордеру, кассир обязан потребовать паспорт или другой документ, удостоверяющий личность. Реквизиты документа заносятся в расходный кассовый ордер. Получатель денежной суммы собственноручно заполняет чернилами или ручкой строку «Получил», указывая в ней сумму прописью (копейки указываются цифрами), указывает дату получения и ставит свою подпись. Расходный кассовый ордер остается в кассе. Если по каким-либо причинам получатель не может лично получить деньги, кассир имеет право выдать их по доверенности, оформленной соответствующим образом. В этом случае в тексте после фамилии, имени и отчества получателя указываются фамилия, имя и отчество лица, получающего данную сумму по доверенности. Доверенность прилагается к расходному кассовому ордеру и хранится вместе с ним. Такие выплаты как заработная плата и пособия по социальному страхованию производятся на основании платежной (расчетно-платежной) ведомости. По ведомостям могут также производиться выплаты депонированных сумм, оплата больничных листов и отпусков, командировочных расходов, если эти выплаты производятся нескольким лицам одновременно. При произведении выплат по ведомостям составляется один расходный кассовый ордер на сумму выплат по ведомости. На титульном листе ведомости делается разрешительная надпись о выдаче денег. Ведомость визируется руководителем предприятия и главным бухгалтером или уполномоченными лицами. По истечении 3 (для районов Крайнего Севера 5) дней с момента получения денег на выплаты по ведомости кассир производит следующие действия: 1) в ведомости против фамилий лиц, которым деньги не были выплачены, ставится отметка «Депонировано»; 2) составляется реестр депонированных сумм; 3) в конце ведомости делается запись о фактически выданных и депонированных суммах и скрепляется подписью кассира; 4) в кассовую книгу заносится фактически выданная сумма, на ведомости ставится номер расходного кассового ордера. Выше мы упоминали о журнале регистрации приходных и расходных кассовых документов. Он применяется для учета приходных и расходных кассовых ордеров и документов, их заменяющих (платежных и платежно-расчетных ведомостей, счетов, заявлений на выдачу денег и т. д.). Регистрация документов производится в день их выдачи. Расходные кассовые ордера, оформленные на ведомостях (об этом сказано выше), регистрируются после выдачи. Обязательным документом для ведения учета кассовых операций является также кассовая книга. Кассовая книга должна быть прошнурована и пронумерована. На последней странице делается запись «В этой книге пронумеровано и прошнуровано ____________________ листов», общее количество листов книги заверяется подписями руководителя предприятия и главного бухгалтера, ставится печать предприятия. Печать может быть как мастичной (наиболее частый вариант), так и сургучной (в торговых организациях практически не применяется). «Порядок ведения кассовой документации в РФ» предусматривает, что «…при опечатывании книги мастичной печатью используется клей на основе жидкого стекла („Силикатный“, „Канцелярский“, „Конторский“, „Жидкое стекло“), бумага типа папиросной, штемпельная краска. Бумага с оттиском печати смазывается с двух сторон клеем, после опечатывания книги наносится еще один слой клея». Каждый лист кассовой книги состоит из двух равных частей: одна из них (с горизонтальной линовкой) заполняется кассиром как первый экземпляр, вторая (без линовки) заполняется кассиром как второй экземпляр с лицевой и оборотной стороны только через копировальную бумагу шариковой ручкой. Использование чернил допускается Правилами, но является неэффективным при заполнении документов через копировальную бумагу. Первые и вторые экземпляры листов нумеруются одинаковыми номерами. Первые экземпляры листов остаются в кассовой книге. Вторые экземпляры листов должны быть отрывными, они служат отчетом кассира и до конца операций за день не отрываются. Кассир начинает записи кассовых операций на лицевой стороне неотрывной части листа после строки «Остаток на начало дня». Остаток на начало дня записывается исходя из фактического наличия денежных средств в кассе и должен совпадать с остатком на конец предыдущего дня. Предварительно лист сгибают по линии отреза, подкладывая отрывную часть листа под часть листа, которая остается в книге. Для ведения записей после «Переноса» отрывную часть листа накладывают на лицевую сторону неотрывной части листа и продолжают записи по горизонтальным линейкам оборотной стороны неотрывной части листа. Кассовая книга с момента ее начала и до окончания может быть на предприятии только одна. Как и в других кассовых документа, подчистки и другие нечитаемые исправления в ней не допускаются. Если при заполнении кассовой книги допущена ошибка, исправления делаются четко и разборчиво и заверяются подписью кассира и главного бухгалтера предприятия (либо лица, его заменяющего). Записи в кассовую книгу вносятся кассиром в течение каждого дня сразу же после совершения операции. В конце дня проводится сверка наличия документов и денежных средств. Остаток на конец дня по кассовой книге должен соответствовать фактическому наличию денежных средств в кассе предприятия. К отрывному листу кассовой книги (отчету кассира) подшиваются все кассовые документы, на основании которых были приняты или выданы деньги. Отчет с прилагающимися к нему документами передается кассиром в бухгалтерию под расписку в кассовой книге. В условиях ведения машинного (компьютерного) учета возможно ведение кассовой книги в качестве машинограммы. В этом случае листы «Отчет кассира» подшиваются и сдаются вместе с кассовыми документами в бухгалтерию в том же порядке, что и при ручном ведении кассовой книги. Вкладные листы кассовой книги в этом случае формируются, распечатываются и хранятся у кассира за каждый месяц отдельно. По окончании календарного года все вкладные листы брошюруются в хронологическом порядке, сшиваются и опечатываются по правилам, изложенным выше. Возможно также проводить брошюровку кассовой книги чаше 1 раза в год – по мере необходимости. Обычно такая необходимость возникает при очень больших объемах кассовых операций. Контроль над правильностью ведения кассовой книги возлагается на главного бухгалтера предприятия. Кассир несет полную материальную ответственность за недостачу вверенных ему материальных ценностей независимо от того, возникла эта недостача в силу его умышленных действий или в результате небрежного выполнения своих обязанностей. Однако при заключении договора о полной материальной ответственности оговариваются обязанности не только материально ответственного лица, но и администрации предприятия. Администрация обязана создать условия для надлежащего выполнения материально ответственным лицом требований по сохранности документов и материальных ценностей. Например, если администрация не предоставила кассиру сейф для хранения наличных денежных средств и документов и доступ к материальным ценностям практически имеет еще кто-либо, кроме него, он может оспаривать свою ответственность за выявленную недостачу в установленном законодательством порядке. Сумма денежной наличности, хранящейся в кассе предприятия, строго ограничена. Это ограничение устанавливается лимитом остатка денежных средств в кассе (лимит остатка кассы). Лимит устанавливается банком, в котором обслуживается предприятие по согласованию с руководством предприятия. Лимит устанавливается ежегодно на основании представленных в банк расчетов. При необходимости на основании письма, составленного в произвольной форме от имени руководства предприятия, лимит может быть пересмотрен также и в течение года. В письме должны быть указаны причины, на основании которых предприятие хочет изменить лимит. К нему прилагается новый расчет на установление лимита. Если организация имеет несколько счетов в разных банках, она может сама выбрать банк, который установит лимит остатка кассы, и после его установления уведомить о его размере в письменной форме другие банки. Хранение в кассе денежных средств сверх лимита допускается только в том случае, если сверхлимитные деньги предназначены на выплату заработной платы и пособий. Но и в этом случает превышение лимита остатка кассы допустимо не более чем в течение 3 (а для районов Крайнего Севера 5) рабочих дней. Сумма штрафа, налагаемого на организацию за превышение лимита, составляет от 40 000 до 50 000 руб. Кроме того, штраф может быть наложен и непосредственно на руководителя предприятия. В этом случае сумма штрафа колеблется от 4 000 до 5 000 руб. В случае если лимит кассы не был своевременно согласован с банком, он признается равным нулю. Порядок ведения кассовых операций предусматривает использование наличной выручки предприятием только по согласованию с банком. Использование выручки допускается (после согласования) на оплату труда и выплату социальных льгот (пособий), а также на «…закупку сельскохозяйственной продукции, скупку тары и вещей у населения». Правда, в отличие от нарушения лимита остатка денежных средств в кассе наказание за нарушение этого положения не предусматривается. Одним из способов избежать нарушения по лимиту остатка кассы является выдача денежных средств под отчет. Это способ достаточно распространенный, тем более что сумму денежных средств, выдаваемых сотруднику под отчет, законодательство не ограничивает. Следует только помнить, что под отчет можно выдать деньги только сотруднику, полностью отчитавшемуся за ранее выданные суммы. В бухгалтерском учете предприятие использует счет 50 «Касса» субсчет 3 «Денежные документы» по необходимости. Для торговых организаций использование этого субсчета становится актуальным, если оно, допустим, обеспечивает своих сотрудников проездными билетами на транспорт для выполнения работ, требующих поездок по городу, или талонами на бензин для тех же целей, а также направляет своих сотрудников в командировки, заранее приобретая билеты. В сущности, счет 50 «Касса» субсчет 3 «Денежные документы» заменил исключенный из нового плана счетов ранее действовавший счет 56 «Денежные документы». Почему нельзя приобретенные денежные документы сразу списать на затраты предприятия, зачем сначала учитывать их на счет 50 «Касса» субсчете 3 «Денежные документы»? Если торговое предприятие приобретает проездные билеты на месяц для своих менеджеров по закупкам, оно оплачивает билет сразу, т. е. тратит на него средства. Использование же этих средств будет осуществляться не сразу, а в течение месяца. А заранее приобретенный железнодорожный билет для командированного сотрудника может быть в силу изменившихся обстоятельств возвращен обратно. Поэтому стоимость таких документов можно списать лишь после их использования. Приобретенные денежные документы хранятся в кассе предприятия и материальную ответственность за них, так же как и за наличные деньги, несет кассир. Если в течение дня имело место движение денежных документов, он составляет отчет, в котором указывает, сколько документов выбыло и сколько поступило. Данные отчета заносятся в книгу учета денежных документов. В заключение можно привести корреспонденцию счетов и типовые проводки по счету 50 «Касса». Счет 50 корреспондирует со следующими счетами (табл… 11). Таблица 11  По дебету счета 50 используются следующие проводки (табл. 12). Таблица 12      Типовые проводки по кредиту счета 50 (табл. 13). Таблица 13     4.2. Учет переводов в пути Если торговая организация имеет небольшую выручку от торговых операций и наличные денежные средства в кассе не превышают установленного для данной организации лимита, а также если организация имеет право использовать выручку в наличной форме для расчетов с поставщиками, выдачи заработной платы и прочих платежей, связанных с ее деятельностью, а также если торговля осуществляется только по безналичному расчету (предприятие занимается только оптовой торговлей), т. е. в любой ситуации, когда наличные денежные средства никогда не сдаются в банк (ни из кассы предприятия, ни в виде торговой выручки), бухгалтерские проводки осуществляются непосредственно со счета 50 «Касса» на затратные счета (скажем, на счет 60 «Расчеты с поставщиками и подрядчиками», счет 76 «Расчеты с разными дебиторами и кредиторами» или счет 71 «Расчеты с персоналом по оплате труда»). Однако распространенной ситуацией является сдача наличных в банк из кассы предприятия для пополнения средств на расчетном счете, для избежания превышения лимита наличных денежных средств в кассе, а также инкассирование выручки. Какие проводки будут применимы в этих случаях? Некоторые бухгалтеры (особенно на небольших торговых предприятиях) оформляют эти операции проводкой Дебет 51 «Расчетные счета», Кредит 50 «Касса» (т. е., судя по этой записи, денежные средства поступают из кассы непосредственно на расчетный счет предприятия). В принципе, это возможно, но все-таки представляется не совсем правильным. Важно четко представлять себе, что бухгалтерская проводка отражает движение денежных средств в режиме реального времени. Допустим, при сдаче наличных в банк, тем более если эта операция осуществляется непосредственно бухгалтером, который является материально ответственным лицом, такая проводка возможна. Хотя и в этом случае наличные денежные средства фактически уже не находятся в кассе и еще не зачислены на расчетный счет предприятия, отрезок времени, необходимый для проведения этой операции составляет менее 1 рабочего дня. Исключение составляют случаи, когда деньги сдаются в вечернюю кассу банка и будут зачислены на расчетный счет только на следующий день. Такая же ситуация возникает и при сдаче выручки в банк через инкассирование. Денежные средства фактически отсутствуют в кассе предприятия и также отсутствуют на его расчетном счете. Как правило, инкассация, сданная вечером, самое позднее к обеду следующего дня уже зачислена на расчетный счет. Примером может служить и следующая ситуация. Многие крупные магазины по соглашению с банками поставили терминалы, с помощью которых покупатель может рассчитаться за покупку кредитной картой. Покупателю удобно, банку выгодно. Магазин, правда, платит банку определенный процент с этих операций, но покупатель, имеющий кредитную карту, которую принимают к оплате в этом магазине, может делать покупки, не ограничиваясь суммой наличных, так что торговой организации это тоже выгодно. К тому же принимать к оплате кредитные карты становится просто престижно. Вот только оплата по «кредитке» по кассе пройдет как выручка, а деньги по этой операции могут быть перечислены банком на расчетный счет организации, как показывает практика, через несколько дней. Таком образом, наиболее правильным в вышеперечисленных ситуациях представляется использование счета 57 «Переводы в пути». Счет 57 «Переводы в пути» является, по сути, транзитным. Он служит для «…обобщения информации о движении денежных средств (переводов) в валюте РФ и иностранных валютах в пути, т. е. денежных сумм (преимущественно выручка от продажи товаров организаций, осуществляющих торговую деятельность), внесенных в кассы кредитных организаций, сберегательные кассы или кассы почтовых отделений для зачисления на расчетный или иной счет организации, но еще не зачисленные по назначению» (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденный приказом Министерства финансов РФ от 31 октября 2000 г. № 94н). Для зачисления денежных средств на счет 57 подтверждением могут служить квитанции банков и других кредитных организаций, почтовых отделений, сберегательных касс, а также копии сопроводительных ведомостей на сдачу наличных денежных средств инкассаторам и другие аналогичные документы. Счет 57 «Переводы в пути» корреспондирует со следующими счетами (табл. 14). Таблица 14 Итак, счет 57 «Переводы в пути» предназначен для учета движения денежных средств по операциям, занимающим более 1 банковского дня. Такими операциями могут являться: 1) денежные средства, которые организация внесла в кассу почтового отделения или сберегательную кассу для зачисления на расчетный счет поставщика; 2) денежные средства, которые организация сдала в вечернюю кассу банка или передала инкассаторам для зачисления на расчетный счет; 3) денежные средства, которые организация перечисляет с одного своего расчетного или валютного на другой; 4) денежные средства, которые организация направила на корпоративную пластиковую карту, если расчетный счет организации находится в одном банке, а счет корпоративной карты – в другом. По дебету счета 57 «Переводы в пути» учитываются операции, по которым организация осуществляет перевод денежных средств, а по кредиту – зачисление этих средств. Аналитический учет по счету 57 «Переводы в пути» ведется в зависимости от способов переводов денежных средств на счет организации, а также от видов валют, с которыми работает данная организация. Так, например, если торговая организация сдает инкассацию только в один банк, работает только с рублевой наличностью и никаких иных движений денежных средств, связанных со счетом «Переводы в пути» не ведет, то субсчета по счету 57 «Переводы в пути» открывать совсем не обязательно Другое дело, если организация, допустим, инкассирует выручку и принимает к оплате кредитные карты. В этом случае для удобства ведения бухгалтерского учета можно завести для счета 57 «Переводы в пути» субсчета 1 «Инкассация» и счета для 57 «Переводы в пути» субсчет 2 «Оплата по кредитным картам». В таком случае выручка от продажи товаров будет распределяться следующим образом: наличные денежные средства, сданные в инкассацию, будут отражаться на счете 57 «Переводы в пути» субсчет 1 «Инкассация», а безналичные (т. е. те, которые банк перечислит на расчетный счет предприятия в качестве оплаты по операциям с кредитными картами) – на счете 57 «Переводы в пути» субсчете 2 «Оплата по кредитным картам». Если перевод денежных средств (сдача наличности) осуществляется разными подразделениями (например, если торговая организация имеет сеть магазинов), целесообразно на соответствующем субсчете делать «разбивку» по субконто «Подразделение». Это несколько увеличивает объем работ по проведению операций в бухгалтерии, но зато помогает отслеживать и контролировать движение денежных средств. Таким образом, например, легче отследить недостачу или перевложение в инкассационную сумку по конкретному магазину (при наличии их сети) еще до поступления из банка сопроводительных инкассационных ведомостей. Пример

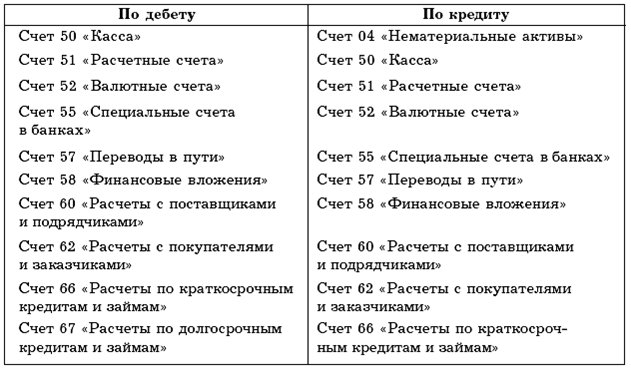

Что касается учета валютных средств, то учет по ним на счете 57 «Переводы в пути» ведется обособленно. При операциях с валютой, будь то перечисление валютных средств с одного валютного счета на другой, принадлежащий торговой организации и открытый в другом банке, или перечисление денежных сумм с рублевого расчетного счета на валютный (например, при покупке валюты для погашения процентов по валютному кредиту), на счете 57 «Переводы в пути» из-за разницы внутренних курсов банков образуются курсовые (суммовые) разницы. 4.3. Учет банковских операций Банк – это кредитная организация, имеющая право осуществлять комплексно (в совокупности) банковские операции. Федеральный закон от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности» относит к банковским операциям: 1) привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок); 2) размещение указанных привлеченных средств от своего имени и за свой счет; 3) открытие и ведение банковских счетов физических и юридических лиц; 4) осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам; 5) инкассацию денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц; 6) куплю-продажу иностранной валюты в наличной и безналичной форме; 7) привлечение во вклады и размещение драгоценных металлов; 8) выдачу банковских гарантий; 9) осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов). На практике торговые организации пользуются довольно ограниченным кругом услуг, предоставляемых банком. Как правило, это открытие расчетного счета, инкассация, сдача наличных средств (торговой выручки) в банк и получение наличных средств из банка. В настоящее время организации и индивидуальные предприниматели все чаще используют и такой вид банковских услуг, как предоставление кредитов. В меньшей степени пока развито вексельное обращение, при котором предприятие приобретает у банка векселя для использования в расчетах с поставщиками. Согласно Федеральному закону «О банках и банковской деятельности» «…открытие кредитными организациями банковских счетов индивидуальных предпринимателей и юридических лиц, за исключением органов государственной власти, органов местного самоуправления, осуществляется на основании свидетельств о государственной регистрации физических лиц в качестве индивидуальных предпринимателей, свидетельств о государственной регистрации юридических лиц, а также свидетельств о постановке на учет в налоговом органе». Следовательно, для открытия расчетного счета организации необходимо сначала зарегистрироваться как юридическое лицо и встать на налоговый учет. Вместе с прочими документами, необходимыми для открытия расчетного счета, клиент должен представить в банк карточку с образцами подписей и оттиском печати. Карточка заполняется от руки чернилами (пастой) черного, фиолетового или синего цвета. Допустимо также применять для заполнения пишущую машинку или принтер или другие пишущие или электронно-вычислительные машины, используя шрифт только черного цвета. Подписи на карточке должны быть собственноручными. Использование факсимильной подписи не допускается. Совет лицам, имеющим право подписи и, соответственно, представляющих их образцы банку. В точности повторять на карточке подпись с вашего паспорта необязательно. Главное требование к образцу вашей подписи на карточке – устойчивость, возможность многократного максимально приближенного повторения. Карточка представляется в банк в одном экземпляре на каждый банковский счет. Она представляет собой утвержденный бланк формы № 0401026 по ОКУД (Общероссийский классификатор управленческой документации ОК 011-93). Несколько слов об оплате услуг банка и иных расчетах между банком и его клиентом. При открытии расчетного счета между банком и его клиентом подписывается договор. Это очень серьезный документ. В частности, в нем оговариваются такие вопросы, как перечень и оплата услуг, оказываемых банком клиенту, начисление клиенту процентов за пользование его денежными средствами, основания для списания денежных средств со счета клиента без его распоряжения. Основными формами безналичных расчетов являются: 1) расчеты платежными поручениями; 2) расчеты по аккредитиву; 3) расчеты чеками; 4) расчеты по инкассо. Организации, заключающие договор расчетного счета, самостоятельно избирают для себя формы безналичных расчетов. Формы безналичных расчетов могут также особо устанавливаться в договорах, заключаемых между организациями-контрагентами. Для осуществления безналичных расчетов по перечисленным выше формам используются следующие виды документов: 1) платежные поручения; 2) аккредитивы; 3) чеки; 4) платежные требования; 5) инкассовые поручения. Данные документы составляются по утвержденным формам на бланках, включенных в Общероссийский классификатор управленческой документации (ОКУД) ОК 011-93 (класс «Унифицированная система банковской документации»). Допускается использование типографских бланков, заполнение форм с помощью компьютера (использование форм, включенных в справочные, правовые и бухгалтерские программы), а также копий бланков, выполненных на множительной технике, если копирование выполняется без искажений. Полное и подробное описание банковских расчетных документов, правила их заполнения, порядок проведения банковских операций приводятся в Положении ЦБР от 3 октября 2002 г. № 2-П «О безналичных расчетах в РФ». Торговая организация обязана вести строгий учет операций, проходящих по расчетному счету. В основном это оплата за товар от покупателей, оплата поставщикам, оплата различных услуг, приобретенных оборудования и материалов, перечисление налогов, зачисление инкассации и торговой выручки, сдаваемой в банк, списание со счета сумм, выданных банком наличными средствами, оплата прочих платежей, в том числе банковских услуг. По расчетному счету также проходят получение и погашение кредитов, выданных организации банком, и выплата процентов по ним. В случае, если организация пользуется валютным кредитом (проводит иные валютные операции), суммы на покупку и продажу валюты тоже проходят через рублевый расчетный счет. Для учета наличия и движения денежных средств предприятия в российских рублях на расчетном счете, открытом в кредитной организации (банке), предназначается счет 51 «Расчетные счета». По дебету этого счета отражается поступление денежных средств на расчетный счет предприятия, а по кредиту соответственно списание денежных средств со счета. Счет 51 корреспондирует со следующими счетами (табл. 15). Таблица 15 Аналитический учет по счету 51 ведется по каждому расчетному счету, т. е. если организация имеет один расчетный счет в одном банке, то аналитика по счету 51 не ведется. Если же организация имеет несколько расчетных счетов, то учет наличия и движения денежных средств будет вестись по каждому расчетному счету в отдельности. Если предприятие берет кредит в банке, банк самостоятельно открывает для него ссудный счет. В отличие от расчетного счета открытие ссудного счета не требует обязательного сообщения в налоговые органы. Сумма кредита поступает на ссудный счет, а с него уже переводится банком на расчетный счет предприятия. Пример

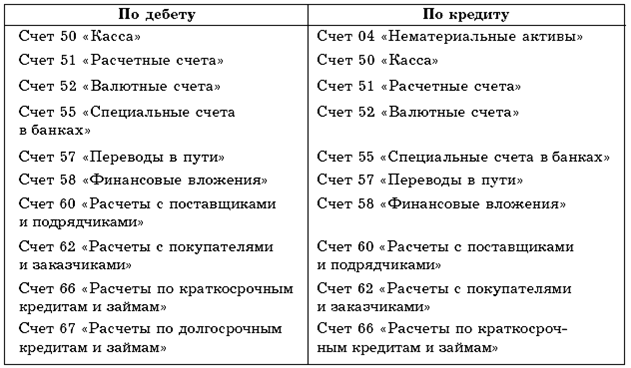

В настоящее время все большее распространение получает компьютеризированная система бухгалтерского учета. Не все программы позволяют «дробить» счет 51 на субсчета, т. е. при формировании документа «Выписка» в журнале «Банк» можно выбрать любой из нескольких расчетный счетов, но проводки в любом случае будут формироваться по счету 51. На практике большинство бухгалтеров не ведут отдельную аналитику по ссудным счетам. Большой ошибки в этом нет, так как сальдо ссудного счета всегда остается нулевым. Все операции по расчетному счету должны быть подтверждены выписками, предоставляемыми банком, и соответствующими документами на каждую операцию. Если организация работает с банком дистанционно (к примеру, по программе «Клиент – банк»), это удобно, так как банковские операции совершаются быстрее и бухгалтерия организации раньше получает оперативную информацию о состоянии своего расчетного счета. Однако и в этом случае «живые» банковские выписки и документы должны представляться в полном объеме. Иногда возникают ситуации, когда по дебету или кредиту расчетного счета организации проходят денежные средства, ошибочно зачисленные или списанные. Как поступать, если такая сумма обнаружена бухгалтером при проверке банковских выписок? Ждать, пока банк исправит ошибку, разумеется, нельзя. Ошибочно или нет, но операция проведена банком и, следовательно, должна быть отражена в бухгалтерском учете. Ошибочно отнесенная в дебет или кредит расчетного счета сумма должна быть отражена на счете 76.2 «Расчеты по претензиям» до выяснения. В числе документов, подтверждающих операции, прошедшие по выписке банка, могут быть платежные требования и поручения, мемориальные ордера, экземпляры сопроводительных накладных к инкассационным сумкам и т. д. По получении документов из банка бухгалтер предприятия проводит сверку наличия и соответствия документов по каждой отраженной в выписке операции. На основании полученных документов и выписки делаются соответствующие проводки в бухгалтерском учете. Полученные документы сшиваются вместе с соответствующей выпиской. По окончании месяца выписки с подшитыми документами складываются по порядку, сшиваются и хранятся в соответствии с правилами хранения бухгалтерских документов. Если организация проводит операции не только с российскими рублями, но и с валютными средствами, учет по ним будет вестись на счете 52 «Валютные счета». Функции этого счета и учет операций по нему в большинстве аналогичны счету 51 «Расчетные счета». Аналитический учет по счету 52 ведется по каждому открытому валютному счету. Кроме того, если организация имеет валютные счета и внутри РФ, и за рубежом, рекомендуется открыть счета 52 «Валютные счета» субсчет 1 «Валютные счета внутри страны» и 52 «Валютные счета» субсчет 2 «Валютные счета за рубежом». Если организация использует несколько видов иностранных валют, удобно и наглядно будет вести учет и по каждому виду валюты. Счет 52 «Валютные счета» корреспондирует со следующими счетами (табл. 16). Таблица 16  Учет денежных средств на счете 52 «Валютные счета» может вестись как непосредственно в валюте, так и в ее эквиваленте в рублях. Современные компьютерные программы бухгалтерского учета предусматривают немного отличную от рублевой форму банковской выписки по валютному счету. Она предполагает внесение информации о виде валюты, сумме в валюте и сумме в рублевом эквиваленте, т. е. при учете денежных средств в валюте параллельно обязательно проводится конвертация валюты в рубли. Если вы приняли решение вести учет на счете 52 «Валютные счета» непосредственно в рублевом эквиваленте (это имеет и свои плюсы, и свои минусы – в зависимости от объемов и характера операций, проходящих по счету), то в компьютерном варианте учета вам нужно выбрать в качестве валюты рубль. Тогда сумма в валюте будет равна своему рублевому эквиваленту. Заполнение банковских выписок, формирование и хранение банковских документов также аналогичны требованиям, предъявляемым к счету 51 «Расчетные счета». |

|

||

|

Главная | Контакты | Нашёл ошибку | Прислать материал | Добавить в избранное |

||||

|

|

||||