|

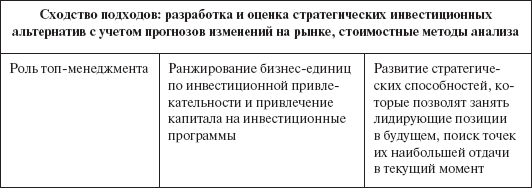

||||

|

|

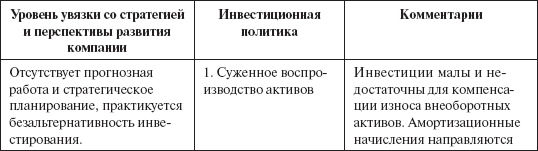

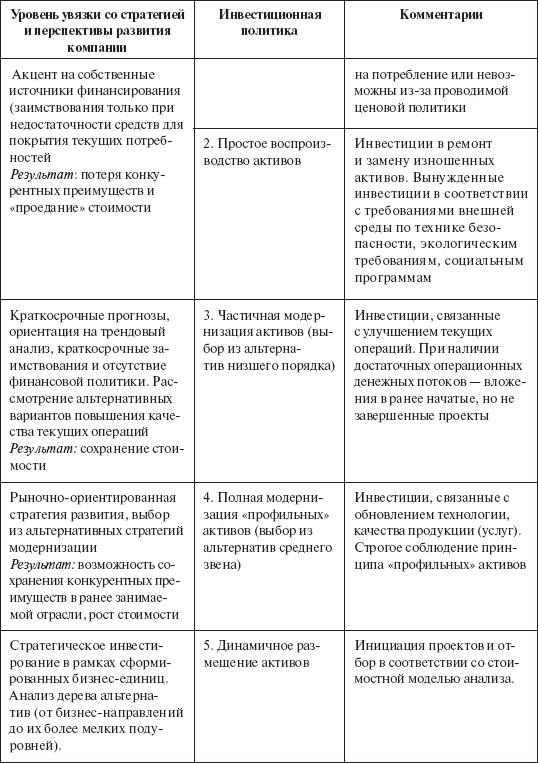

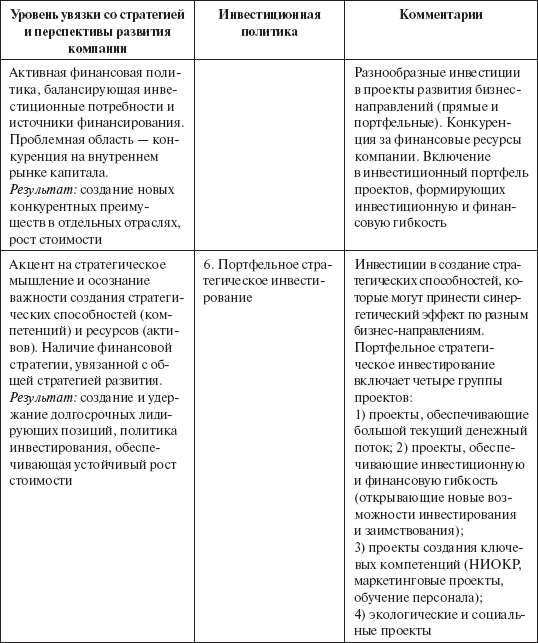

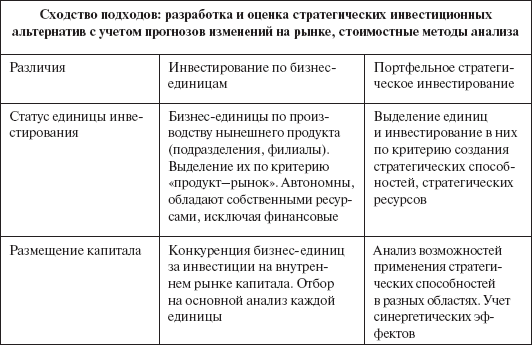

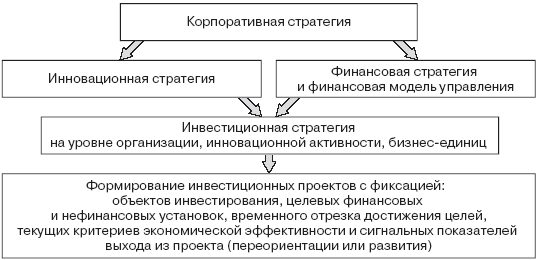

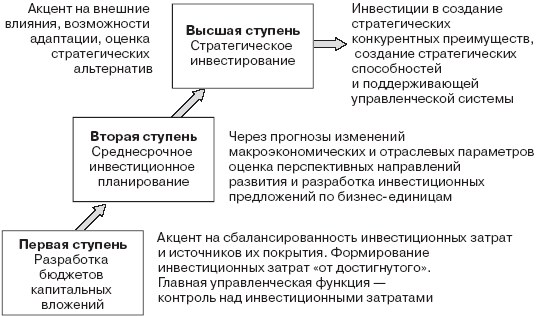

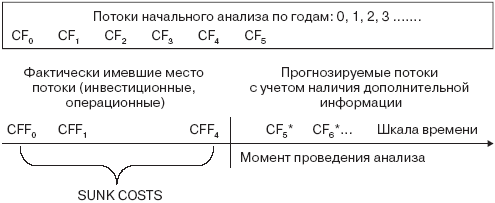

Часть 3. Рекомендации по совершенствованию системы управления инвестиционной деятельностью компании Глава 8. Уровни качества управления инвестиционной деятельностью и активное управление стоимостью инвестиционными рычагами (VBI и SVGI) В предыдущих главах нами рассматривались многообразные решения по изменению основного капитала компании. Выделим наиболее распространенные виды инвестиционной политики в российских компаниях. Таких видов шесть. Характеристики по ним даны в табл. 42. Таблица 42 Политика инвестиционной деятельности российских компаний    Анализ практики инвестиционной деятельности по российским компаниям показывает, что политика порядка 30 % компаний соответствует выделенным видам в группах № 1 – 3. Более ярко это соответствие политики наблюдается для компаний с высокой долей государственного участия. Инвестиционная политика в рамках выделенных видов 1 – 3 часто реализуется в рамках бухгалтерской финансовой модели. Традиционными критериями оценки проектов в рамках этой модели являются сохранение платежеспособности и рост прибыли. Поэтому часто фигурирующие показатели «качества» проектов ограничиваются периодом окупаемости и усредненной доходностью на вложенный капитал (учетной доходностью). Еще порядка 40 % компаний выборки – выбирают политику № 4 (НК «Сургутнефтегаз», пивоваренная компания «Очаково»). Не более 27 % компаний реализуют политику № 5 (например, компания «Центртелеком», ЗАО «Группа компаний РЕТАЛ»). И только единицы через метод проб и ошибок приближаются в инвестиционной политике к портфельному стратегическому инвестированию. Актуальность разработки инвестиционной стратегии, являющейся базой для реализации политики № 5 и 6, объясняется: • существенной зависимостью интересов инвестирования разных групп участников (менеджеров и собственников); • временным профилем получаемых денежных потоков; • доступностью финансовых ресурсов на рынке в зависимости от этапа жизненного цикла организации. Для каждого этапа характерны свои уровни инвестиционной мотивации участников, направления и формы инвестиционной деятельности, особенности формирования инвестиционных ресурсов. Формирование инвестиционной стратегии позволяет заблаговременно адаптировать инвестиционную деятельность организации к предстоящим изменениям. Этот момент очень важен из-за определенной инертности инвестиционных решений, невозможности, в ряде случаев, выйти из проекта. Инвестиционная политика № 5 может рассматриваться как составной элемент системы управления стоимостью компании. Это управление инвестициями в создание стоимости компании (value based investment, VBI). Принципиальное отличие инвестиционной политики № 6 – возможность реализации устойчивого роста стоимости. Отмеченные характеристики этой политики могут формировать инвестиционную деятельность, поддерживающую стратегию устойчивого роста стоимости (systainable value Ggrow investment, SVGI). Если для VBI альтернативные инвестиции связаны с бизнес-направлениями, сформированными на рынке, то ключевое отличие портфельного стратегического инвестирования (SVGI) – наличие «высших альтернатив», связанных с изменением внешней среды (формированием новых потребностей, новых технологий, принципиально новых компетенций). Три основные характеристики отличают инвестиционную деятельность компании в рамках управления стоимостью от традиционного «затратного» инвестирования или инвестирования «от достигнутого». «Триада VBI» такова: 1) выявление инвестиционных приоритетов и формирование (отбор) предложений в инвестиционную программу в соответствии со стратегическими целями компании, которые гармонизируют интересы участников; 2) разработка инвестиционных проектов с учетом возможности наращения стоимости за счет финансовых решений и управленческой гибкости, выбора наиболее инвестиционно привлекательных альтернатив низшего уровня (то есть рассмотрение проекта в виде дерева альтернатив); 3) построение управленческой системы (инвестиционной инфраструктуры компании), включающей модели и техники, регламенты, компетенции, которая способствует росту стоимости как за счет операционных выгод инвестирования, так и за счет интеграции инвестиционных и финансовых решений, финансового и интеллектуального капитала. Существенные факторы, отличающие инвестиционную деятельность компаний в рамках VBI и SVGI, показаны в табл. 43. Таблица 43 Инвестиции в системе управления стоимостью: выбор между стратегическим инвестированием по бизнес-единицам и портфельным инвестированием   В рамках портфельного стратегического инвестирования несколько направлений могут быть использованы для устойчивого наращения стоимости. 1. Создание новых отраслей. Для этого компания должна постоянно искать свободные рыночные ниши и формировать новые потребности. 2. Поиск и приобретение недооцененных на рынке компаний, проигрывающих либо по качеству управления, либо из-за недостатка информации (это направление активно использовалось российскими компаниями в 90-х годах ХХ века). Их предпродажная подготовка и реализация на рынке в благоприятные периоды времени (например, в периоды высоких цен нефтяные компании активно распродают сильно выработанные месторождения, как это делают Роснефть, ТНК-ВР) для обеспечения притока финансовых ресурсов на перспективные направления деятельности. 3. Инновационные прорывы благодаря культивированию талантов и инвестициям в НИОКР, принятие высокорискованных проектов, которые способна реализовать опытная команда менеджеров. 4. Передача знаний, умений, опыта, которые приобретены компанией на новые направления. В рамках SVGI инвестиционная стратегия строго подчинена финансовой и инновационной стратегии. Исходя из сформированных финансовых ограничений и стратегических альтернатив создания новых и развития имеющихся направлений, строится отбор проектов и формируется инвестиционная программа. Это демонстрирует рис. 30. Из приведенного сопоставления видно, что в основе портфельного стратегического инвестирования лежит активный поиск альтернативных вариантов развития имеющихся и создания новых бизнес-направлений, форм и методов осуществления инвестиционной деятельности. Следует отметить трудности, с которыми сталкиваются компании, реализующие эту инвестиционную стратегию: 1) повышаются требования к анализу и прогнозированию внешней среды, формированию инвестиционных альтернатив; 2) существенно усложняются элементы управленческой поддержки инвестиционной деятельности (модели анализа, автоматизация расчетов и баз данных, регламенты и процедуры), возрастает значимость ключевых компетенций; 3) так как большинство инвестиционных решений, принимаемых в рамках портфельной инвестиционной стратегии, в той или иной мере меняют уровень риска организации, то обязательным элементом поддержания инвестиционной активности становится риск-менеджмент.  Рис. 30. Инвестиционная стратегия и инвестиционные альтернативы в рамках системы управления стоимостью Управленческие процедуры для видов инвестиционной политики № 1-2 часто ограничиваются составлением бюджетов инвестиционных вложений (капитальных затрат), главная цель которых – сбалансировать доступные денежные средства и предполагаемые инвестиции. Мониторинг инвестиционной деятельности в этом случае сводится к контролю над инвестиционными затратами и поиску путей недопущения перерасхода. Это низший уровень управленческой и аналитической работы в области инвестиционной деятельности. Ступени «повышения качества» в управлении инвестиционной деятельностью показаны на рис. 31.  Рис. 31. Ступени совершенствования управления инвестиционной деятельностью Более сложный уровень в разработке инвестиционной программы и осуществлении инвестиционной деятельности – среднесрочное инвестиционное планирование. На этапе аналитической работы эта ступень предполагает рассмотрение различных альтернативных вариантов развития существующих бизнес-направлений, формирование инвестиционной стратегии для каждой бизнес-единицы, разработку инвестиционной программы на будущий год и многолетнюю программу инвестирования, создание и утверждение планов и бюджетов капитальных вложений в разрезе различных временных горизонтов. Среднесрочное инвестиционное планирование – составная часть реализации инвестиционной деятельности, создающей стоимость (VBI). Высшая ступень – «стратегическое инвестирование» подчинено: • задачам реализации корпоративной стратегии, то есть предполагает динамичное размещение ресурсов как по существующим бизнес-направлениям, так и по новым; • созданию управленческой гибкости и стратегических возможностей. Глава 9. Формирование инвестиционной программы с учетом прямых и косвенных эффектов инвестирования Удобным инструментом поэлементного анализа стоимости компании может стать формула модифицированной добавленной стоимости, построенная на классическом разложении стоимости С. Майерса (APV-метод). Три фундаментальных элемента влияния на стоимость явно отражены в формуле МAPV: 1) операционно-эксплуатационная стоимость, зависящая от принимаемых решений по формированию выручки, издержек производства и реализации, налоговых платежей; 2) стоимость создаваемых для компании финансовых выгод через инвестиционное решение; 3) вклад в стоимость управленческой гибкости. Четвертый неявный элемент создания стоимости, связанный с эффектами восприятия инвесторами получаемой информации по использованию фундаментальных факторов создания стоимости, традиционно отражается в ставке дисконта и влияет на величину приведенных оценок (PV) по выделенным первым двум элементам. Например, повышение открытости компании, качества корпоративного управления, рост ликвидности акций являются нефундаментальными рычагами влияния на стоимость, которые могут быть встроены в оценку ставки дисконта. Чем больше задействовано нефундаментальных факторов, тем меньше (при прочих равных) ставка дисконта. Если проект меняет положение в компании по корпоративному управлению, то можно говорить о создаваемой дополнительной стоимости. В ряде случаев аналитики вводят еще один элемент оценки проекта, связанный с повышением экологической безопасности, социальными благами, трактуемый как внешние эффекты (SE): V= V0 + PVTS – PVFD +/ – SE + ROV, где V – фундаментальная стоимость компании; V0 – фундаментальная стоимость, создаваемая операционной деятельностью; стоимость, создаваемая финансовыми решениями = PVTS – PVFD, то есть налоговыми выгодами и потерями из-за роста финансовых рисков; SE (side effect) – побочные (сторонные) эффекты; ROV (real option value) – ценность управленческой гибкости, то есть оценка возможности изменить ранее выбранную траекторию развития. Традиционное рассмотрение инвестиционных проектов – это анализ создания стоимости только по первому элементу формулы MAPV, то есть через сопоставление приростных денежных потоков по операционной деятельности и инвестиционных затрат. Критерий NPV в большинстве случаев фиксирует прирост стоимости компании именно по этому элементу. Гораздо реже оцениваются дополнительные выгоды, создаваемые проектом в займовой мощности компании, то есть в возможности увеличить финансовый рычаг и налоговые выгоды без увеличения издержек финансовых затруднений (PVFD, financial distress). Это отчасти связано с общей недооценкой возможности создания стоимости финансовыми решениями. Такое усеченное рассмотрение факторов наращения стоимости допустимо при реализации стратегии отказа от заемного финансирования и детерминированности внешней среды. Если же проект реализуется в ситуации неопределенности и допустимо привлечение займов, то гибкое реагирование на возможные изменения внешних условий может принести большую выгоду, чем следование заранее расписанной программе мероприятий. Поэтому для таких проектов пофакторный анализ стоимости должен проводиться по всем трем элементам. В общем виде алгоритм проверки показан в примере 25.

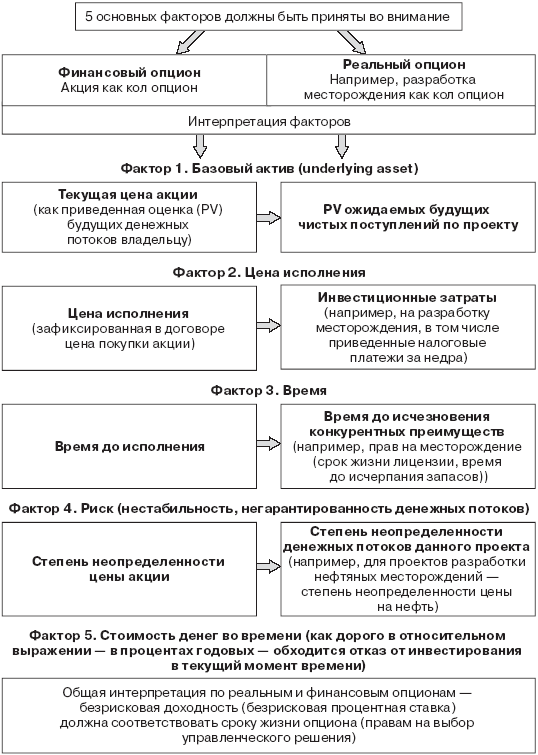

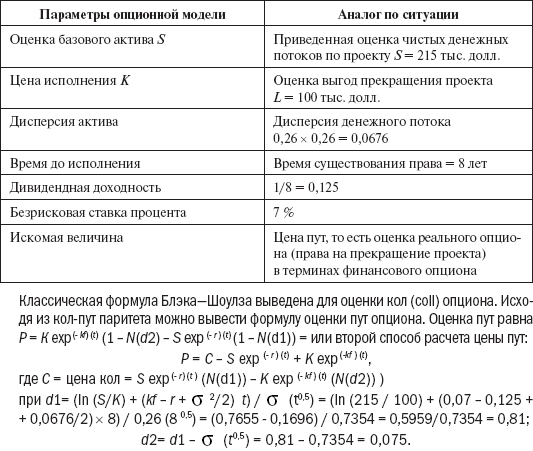

В методе реальных опционов используется терминология финансовых опционов (оценки кол, пут, цена исполнения), а также модели, разработанные для количественной оценки опционных характеристик активов. Напомним, что опционный контракт – это срочная сделка (исполнение имеет временной лаг) между двумя участниками, у одного из которого – право, а у другого – обязательство. Опцион с правом купить (в том числе войти в инвестиционный проект) носит название кол (call) опциона и оценку этого права будем называть ценой кол. Опцион с правом продать (в том числе выйти из проекта – продать проект) носит название пут (put) и количественная оценка этого права получила название цены пут. Для аналитической оценки «простых» реальных опционов традиционно используют два метода, исходно предложенных для финансовых опционов: биномиальный (Cox, Ross, 1976) и аналитический Блэка – Шоулза (Black&Scholes, 1973). Эти классические методы предполагают возможность на рынке через операции хеджирования снизить операционные и финансовые риски инвестирования в проект через формирование безрискового портфеля с доходностью, равной безрисковой ставке. Таким образом, предполагается риск-нейтральная возможность инвестирования. Другое предположение, заложенное в классические алгоритмы, – европейский опцион, допускающий право выбора только в один фиксированный момент времени.

Для применения классических методов выбирается модель оценки (кол или пут опцион, возможность двух, трех и больше исходов в каждый момент времени) и сопоставляются факторы, определяющие цену опциона. На рисунке 32 показано соответствие факторов для финансовых и реальных опционов.  Рис. 32. Сопоставление факторов, влияющих на цену опциона (реального и финансового)

Таблица 44 Оценка управленческой гибкости опционной моделью по аналогии с финансовыми опционами

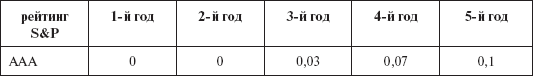

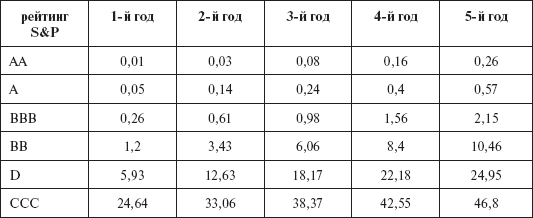

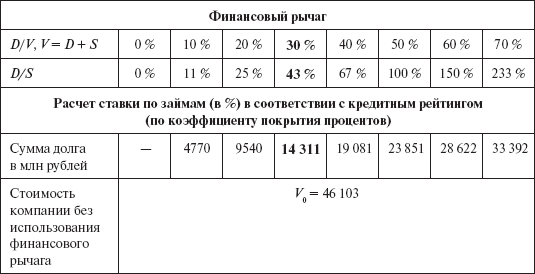

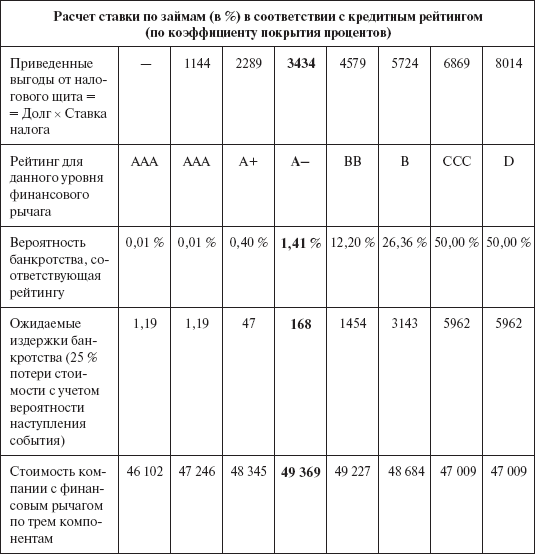

9.1. Ограничения в применении опционных моделей к инвестиционным проектам и направления их преодоления Факторы опционных возможностей по инвестициям компании, не соответствующие опционам на финансовые активы: • множественность базовых активов, как источников неопределенности (если по финансовому опциону на акцию фактором нестабильности является цена акции, то факторами нестабильности проекта разработки, например, нефтяного месторождения являются и цена нефти, и величина запасов, и налоговые ставки, и реальная процентная ставка на рынке). Множественность возможностей по отдельному проекту (так называемые радужные опционы); • негарантированность цены исполнения, так как инвестиционные затраты часто зависят от хода реализации проекта (не всегда могут быть четко зафиксированы); • неопределенность срока жизни опциона по ряду проектов (сложно фиксировать срок удержания конкурентных преимуществ. Для проектов с защищенными правами (патенты, лицензии) имеется преимущество в применении опционных методов); • сложность определения дисперсии оценки базового актива. Наибольшие проблемы возникают с обоснованием оценки дисперсии денежного потока в модель ROV. Могут быть предложены следующие варианты: • по ранее принимавшимся проектам как оценка волатильности денежных потоков; • имитационное моделирование; • дисперсия рыночных оценок (логарифм цен) акций компаний того же бизнеса, что и рассматриваемый проект. (Например, для оценки проекта создания компьютерной сборки следует оценить среднюю дисперсию логарифма цен акций специализированных компаний – производителей компьютеров.); • дисперсия рыночных цен (логарифм) основного продукта проекта. Например, для проектов разработки месторождений природных ресурсов – цена нефти. Для оценки колеблемости цены на нефть зарубежные исследования базируются на динамике фьючерсных контрактов, зачастую не привязанных к поставкам реального товара. Полученная оценка для мирового рынка сырой нефти – 17-18 % (стандартное отклонение натурального логарифма изменения цены фьючерсных контрактов нефти мировых бирж 0,175 и дисперсия 0,03). Для российского внутреннего рынка нестабильность цен гораздо выше, в расчетах рекомендуется использовать оценку стандартного отклонения на уровне 0,2 – 0,25 (до 25 %). Так как отсутствует биржевая торговля нефтепродуктами, то оценки носят экспертный характер или строятся на корректировке экспортных поставок. Множественность опционов в инвестиционном проекте (наличие прав на выбор времени, на выход, на расширение) часто снимается через суммирование оценок простых опционов. Множественность базовых активов (как источников неопределенности) можно упростить учетом только факторов систематического риска. То есть как базовый рассматривается актив, имеющий ненулевой систематический риск. В инвестиционных проектах обычно есть несколько факторов неопределенности (по финансовому опциону – только один фактор: цена акции). Например, для проекта разработки нефтяного месторождения, факторами неопределенности могут являться: цена нефти, величина запасов в месторождении, инвестиционные затраты на открытие месторождения, текущие издержки (в том числе налоговые платежи, экспортные пошлины). При множестве факторов неопределенности (риска при знании вероятностных распределений) математическая модель должна включать несколько стохастических процессов. Для избежания этого можно предположить, что под риском следует учитывать только систематический риск (тот, который нельзя устранить диверсификацией). Это предположение аналогично модели САРМ (требуемая доходность определяется только одним фактором: мерой оценки систематического риска – бета-коэффициентом). Систематическим риском обладает только цена нефти, а величина запасов, геологоразведочные работы, инвестиционные затраты содержат нулевой систематический риск. Эти величины могут закладываться в модель по ожидаемым значениям. 9.2. Учет косвенных финансовых выгод, создаваемых инвестиционными решениями «Триада VBI» требует учета не только прямых выгод инвестирования через приростные операционные денежные потоки, но и косвенных, в том числе финансовых. Принимая инвестиционный проект, компания получает финансовый опцион на новую структуру капитала. Эта структура капитала позволяет создать стоимость за счет выгод заимствования. Работа Ф. Модильяни и М. Миллера[79] 1958 года произвела революцию в корпоративных финансах, поставив под вопрос возможность создания стоимости через финансовые решения (решения по структуре капитала и дивидендной политике). «Парадокс ММ», как впоследствии стали называть выводы об иррелевантности финансовых решений, объяснялся предпосылкой о совершенном рынке. Последующие исследования через введение несовершенств рынка (налоговое бремя для компании и инвесторов, прямые и косвенные издержки потери финансовой устойчивости, агентские конфликты и издержки с ними связанные, неполнота и асимметрия информации на рынке, необходимость подачи сигналов инвесторам)[80] показали, что выбор финансового рычага может стать еще одним элементом создаваемой стоимости наряду с операционными решениями. По выгодам инвестиционных проектов возник термин «дополнительная займовая мощность». Займовая мощность (debt capacity) – целевая величина заемного капитала и финансового рычага, которых придерживается компания с целью максимизации стоимости. Инвестиционные решения позволяют нарастить займовую мощность, так как оптимум структуры капитала достигается при большем финансовом рычаге из-за принятия проектов с положительным чистым эффектом (NPV0 > 0). Дополнительная величина заимствования, не меняющая финансовый риск компании за счет реализации инвестиционных проектов, и является дополнительной займовой мощностью. В практике финансового анализа традиционно рассматриваются два значимых фактора, оказывающих влияние на стоимость компании, использующей заемный капитал (финансовый рычаг): • налоговые выгоды; • издержки потери финансовой устойчивости, оцениваемые по вероятности потери стоимости при невозможности погашать долги. Менее изучен вопрос аналитического обоснования выгод повышения контроля над менеджерами в ситуации агентских конфликтов. В аналитических моделях оценки финансовой компоненты стоимости компании (проекта) можно выделить два больших направления: 1) учет выгод через корректировку ставки дисконта, в которой отражаются все выгоды заимствования (метод WACC); 2) оценка поэлементных выгод и недостатков заимствования. Рассмотрим эти два направления и попытаемся численно оценить дополнительную займовую мощность при принятии инвестиционного проекта. 9.3. Метод поэлементного учета выгод, создаваемых проектом Метод добавленной стоимости (adjusted present value, APV) С. Майерса – одно из общепризнанных направлений диагностирования выгод финансовых решений с точки зрения создания стоимости. Достоинство метода APV – можно учесть выгоды привлечения в разные моменты времени различных заемных источников по разным ставкам и отразить через разные ставки заимствования риски денежных потоков. (Например, для налогового щита по амортизации, по льготным кредитам, по гарантированным статьям затрат, по инвестиционным оттокам, имеющим место по ходу реализации эксплуатационной стадии проекта.) Исходный метод APV С. Майерса предполагает разложение стоимости на две компоненты: стоимость операционных выгод (при отсутствии финансового рычага) и компоненты добавления стоимости финансовыми решениями (через отражение налоговых выгод по заемному капиталу – PVTS). Метод исходит из предпосылки поддержания фиксированной величины займа, которая порождает ежегодную величину налоговой экономии (ставка налога на прибыль, умноженная на ежегодные процентные выплаты). При бесконечном периоде работы на фиксированном заемном капитале с неизменной ставкой заимствования: PVTS = Ставка налога на прибыль x Величина заемного капитала. Следовательно, метод APV хорошо подходит для проектов, в которых изначально известна поддерживаемая величина заемного капитала по периодам времени. Метод WACC допустим для оценки финансовых выгод проектов, по которым поддерживается фиксированная величина финансового рычага. В методе WACC предполагается, что величина займа пропорциональна стоимости. Чем больше стоимость, тем больше займов может быть привлечено. Чем больше займов, тем больше налоговые выгоды. Дальнейшее развитие метода APV позволило внести еще ряд корректировок второй компоненты, например отразить дополнительный финансовый риск потери платежеспособности: APV = NPV0 + PVTS – PVFD. Потери платежеспособности (величина PVFD) могут быть учтены через введение двух оценок: 1) вероятности финансовых затруднений (банкротства); 2) потери стоимости (из-за прямых и косвенных издержек финансовых затруднений). В практических расчетах оценка потери стоимости вводится по отраслевой статистике падения капитализации из-за возникающих финансовых трудностей. Для отраслей с наличием сервисных услуг, с большой долей интеллектуального капитала оценки потери стоимости выше (достигают 30-50 % исходной стоимости, оцененной до возникновения финансовых затруднений). Для компаний с высокой долей ликвидных материальных активов, без сервисных обязательств отмечается потеря стоимости в диапазоне 10 – 20 %. Если вероятность наступления события составляет 1 % (0,01), а приведенная потеря стоимости 20 %, то при текущей стоимости компании (EV) в 100 единиц, величина PVFD составит 100 x 0,01 x 0,2 = 0,2 единицы. Один из методов оценки вероятности наступления финансовых затруднений – метод кредитного рейтинга (по одному или нескольким показателям финансовой устойчивости). Чем больше финансовый рычаг, тем выше вероятность отказа от погашения финансовых обязательств. Один из вариантов увязки рычага и вероятности банкротства – оценочные таблицы рейтинговых агентств, например S&P. На основе мировой статистики дефолтов корпоративных облигаций за последние 20 лет агентство S&P разработало таблицу вероятности отказа от выплаты эмитентами основной суммы и процентов по облигациям в привязке к присвоенному рейтингу (табл. 45). Таблица 45 Оценка рейтинговой компанией S&P вероятности дефолта по шкале кредитного рейтинга, %   Добавленная за счет финансовых решений стоимость проекта может быть найдена как сумма операционных выгод и выгод налогового щита (PVTS) за вычетом дополнительно возникающих издержек банкротства (прямых и косвенных) – PVFD. Данные, демонстрирующие определение оптимальной структуры капитала методом APV для компании ОАО «Центртелеком», приведены в табл. 46. Оценка потери стоимости, приведенная к текущему моменту времени, предполагается на уровне 25 % от текущей стоимости компании. Таблица 46 Диагностирование финансовых выгод методом APV. Данные – ОАО «Центртелеком» на 2005 год, млн руб.   Проведенные расчеты по методу APV для компании «Центртелеком» позволяют сделать вывод о ее работе на субоптимальном финансовом рычаге. Если рассматриваемый инвестиционный проект (программа) порождает добавление стоимости по операционной компоненте по величине, сопоставимой с превышением займа над оптимальной величиной, то в качестве барьерной ставки может быть выбрана ставка, соответствующая оптимальной структуре (оценка по методу WACC). В противном случае следует учитывать потенциальные изменения в структуре капитала, возникающие за счет принятия проекта. Следует иметь в виду, что если компания в рамках финансовой стратегии хочет поддерживать заданное соотношение между заемным и собственным капиталом, то при росте стоимости компании (за счет инвестиционных или иных решений) ей необходимо эмитировать займы и выкупать собственный капитал. И наоборот, при падении стоимости компании следует выкупать займы (погашать). Стратегия увеличения (сокращения) заимствования во времени в соответствии с изменением стоимости компании (Майлза и Иззеля, 1980) – стратегия поддержания целевого значения структуры капитала. Четвертая компонента, корректирующая финансовые выгоды метода APV, касается нерыночных условий привлечения займов. Если привлекаемый на проект долг не соответствует рыночным условиям заимствования (льготное финансирование или, наоборот, завышенная ставка), то формула APV примет вид: APV = NPV0 + PVTS – PVFD + H. Для льготного кредитования проекта величина H положительна, для завышенных ставок – отрицательна.

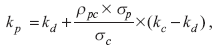

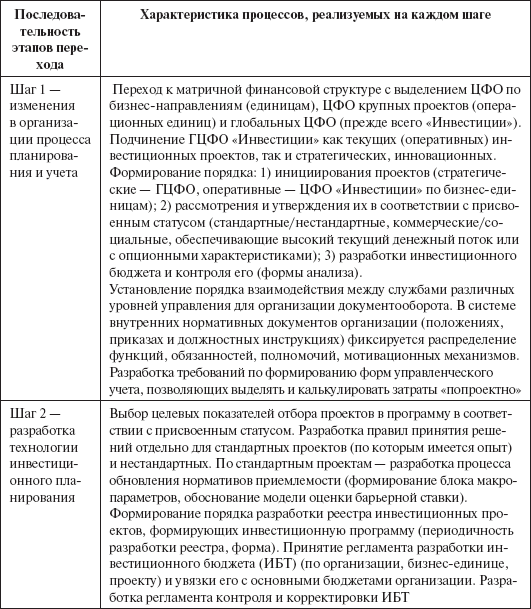

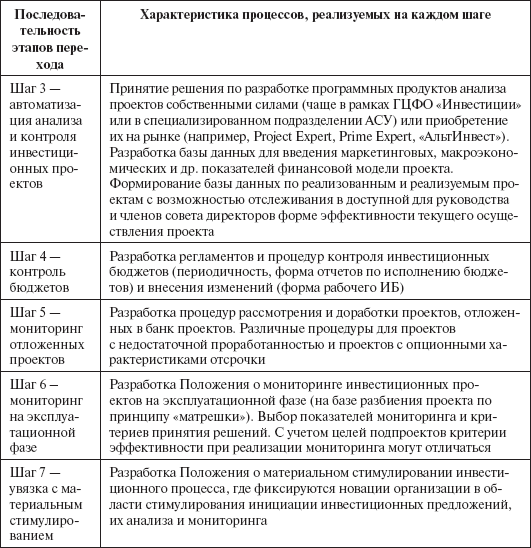

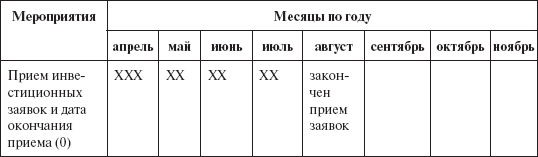

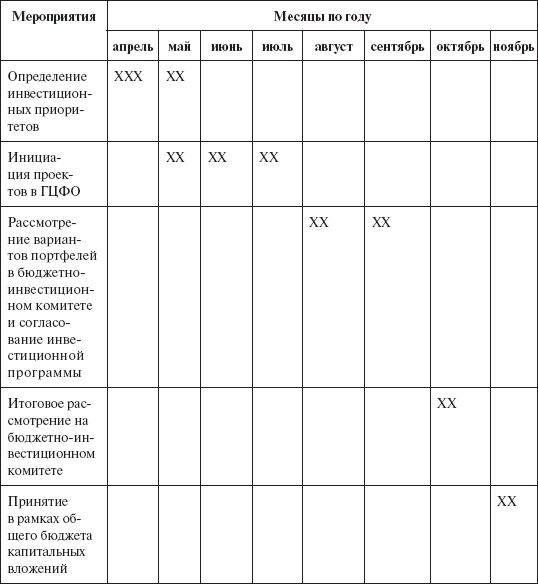

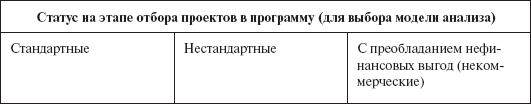

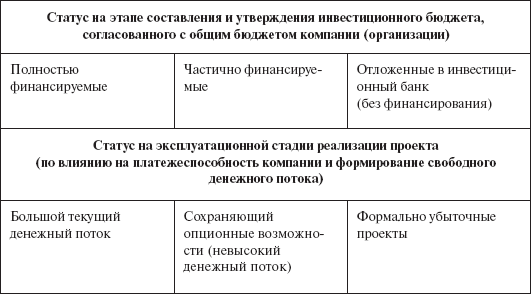

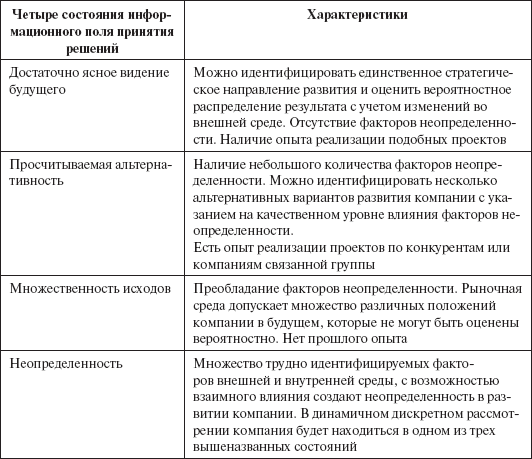

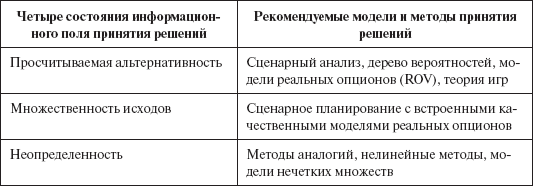

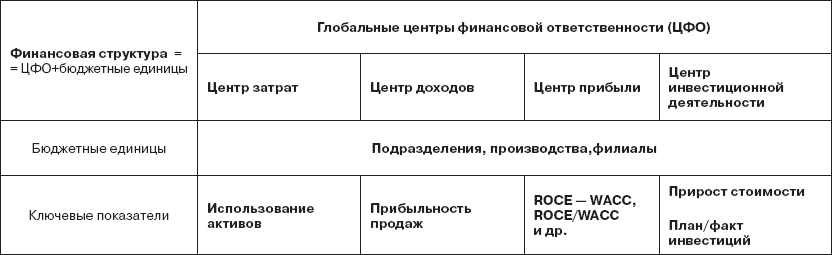

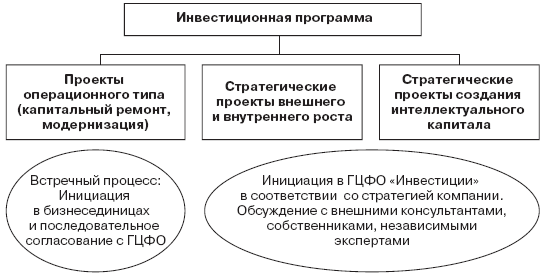

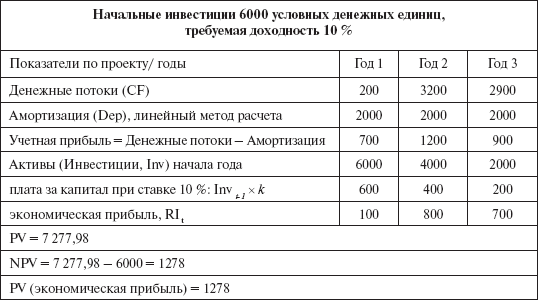

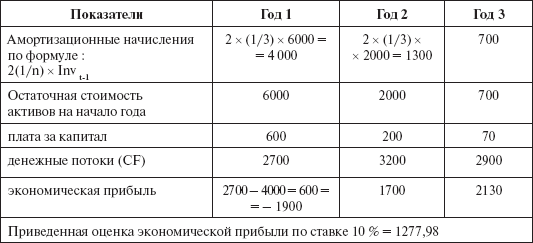

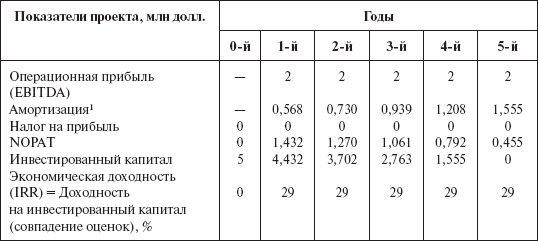

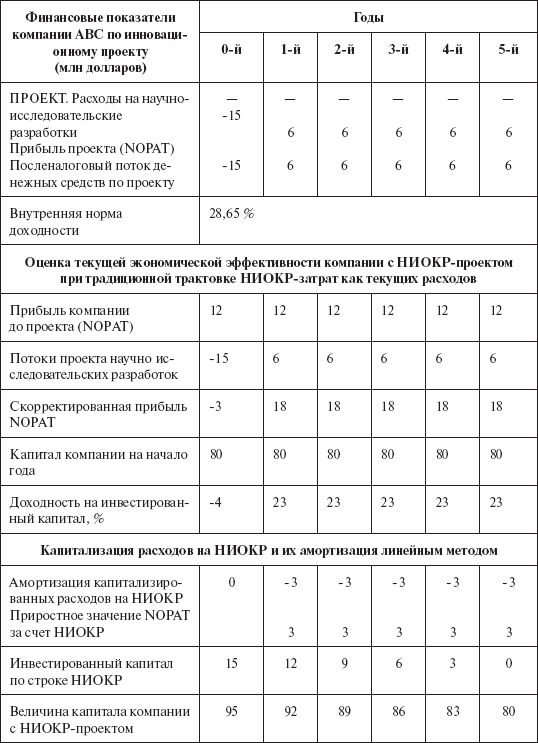

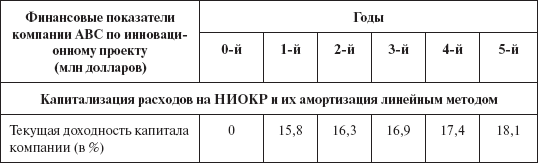

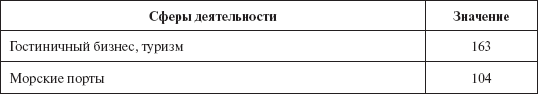

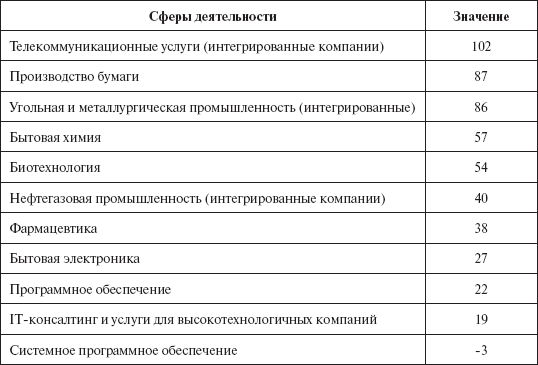

9.4. Учет взаимовлияния проекта на риск компании и дополнительные выгоды заимствования Существенным развитием первого направления к учету создаваемой проектом займовой мощности через ставку дисконта является модель Тутла и Литценбергера (1968)[81]. Формула для вычисления ставки дисконта проекта при наличии портфельного эффекта:  где: kp – барьерная ставка по проекту; kd – требуемая доходность по заемному капиталу компании (и проекта), то есть предполагается, что проект не меняет кредитный риск компании; kc – доходность по собственному капиталу компании; ?p – коэффициент корреляции между доходностью потоков компании и проекта; ?p и ?c – значения стандартных отклонений доходности по проекту и по компании. Чем выше корреляция доходности проекта и компании, тем ближе значение барьерной ставки к требуемой доходности компании. При низкой корреляции и низком риске проекта барьерная ставка близка к ставке заимствования. Модель предполагает, что проект существенно не меняет кредитные риски. Это может быть приемлемо для небольших проектов расширения деятельности или проектов в смежной сфере деятельности (например, развитие сервиса, сбыта). Недостаток традиционного направления поэлементного учета выгод финансовых решений (APV) – игнорируется возможность снижения риска суммарных операционных денежных потоков проекта и компании из-за неабсолютной их корреляции. Развитием метода APV может рассматриваться метод оценки финансовых выгод проекта по корреляции денежных потоков. Метод предполагает оценку (PVTS – PVFD) как функции от трех параметров: 1) риска операционных денежных потоков проекта; 2) риска потоков компании; 3) корреляции между ними. Чем меньше корреляция, тем меньше вероятность наступления неплатежеспособности по компании, принявшей проект, и тем больше добавленная займовая мощность. Неплатежеспособность возникает в том случае, если операционный поток компании оказывается недостаточен для обслуживания долга. Глава 10. Рекомендации по построению системы планирования и бюджетирования инвестиций 10.1. Общие требования к системе планирования и бюджетирования инвестиций Целесообразно систему планирования, бюджетирования и контроля инвестиционных решений строить на общих положениях. 1. В процессах инвестиционного планирования, бюджетирования и контроля выделяются следующие основные этапы: 1) определение инвестиционных приоритетов организации (инвестиционной стратегии); 2) инициирование инвестиционных предложений; разработка инвестиционных проектов; регистрация инвестиционных заявок; 3) рассмотрение инвестиционных проектов; 4) согласование инвестиционных проектов; 5) формирование инвестиционного плана (программы) и инвестиционного бюджета (ИБТ); 6) включение инвестиционного плана в бюджет организации; 7) утверждение инвестиционного плана и ИБТ советом директоров (в составе общего бюджета); 8) контроль и экономический мониторинг результатов инвестиционной деятельности по отдельным проектам, фазам реализации проекта и в целом по инвестиционному портфелю; 9) рассмотрение реализуемых проектов (на эксплуатационной стадии) в сопоставлении с инициируемыми для принятия решений о продолжении, выходе из проекта, реорганизации; 10) постаудит законченных или прекращенных проектов. Возможная схема процесса инвестиционного планирования и контроля приведена в Приложении 1 (применяемая по компаниям группы «Альфа») и в Приложении 2. Последовательность перехода к системе инвестиционного планирования, нацеленного на создание стоимости, представлена в табл. 47. В таблице 48 приведен рекомендуемый календарь процесса формирования инвестиционной программы и бюджета. 2. Инвестиционная стратегия разрабатывается в соответствии с общей стратегией компании и подчинена финансовой стратегии и финансовым ограничениям. Инвестиционную стратегию разрабатывает выделенное организационно подразделение по стратегии или Инвестиционный комитет (ИК) под контролем и руководством (рекомендациями) комитета при совете директоров. Задача ИК – выработать инвестиционные приоритеты, увязанные с выявленными факторами создания стоимости. Осуществляется это через согласование интересов владельцев капитала и других заинтересованных лиц (нефинансовых стейкхолдеров). В стратегических проектах, разработанных ГЦФО «Инвестиции», выделяются уровни альтернатив, по которым следует уточнять поддерживающие цели технологии, ресурсы, портфель продуктов. Таким образом, представляемый на рассмотрение стратегический проект имеет на первом этапе анализа вид «дерева альтернатив». Поддерживающим механизмом обеспечения инвестиционного планирования по принципу «сверху вниз» является финансовая структура с выделением Центра финансовой ответственности (ЦФО) «Инвестиции». 3. Для каждого этапа определяются участвующие в нем подразделения, фиксируются их функции и порядок действий. Для разработки показателей финансовой модели и последующего инвестиционного бюджета используется матрица ответственности (см. Приложение 3), в которой фиксируются подразделения, ответственные за те или иные статьи инвестиционных и текущих расходов по проектам. 4. Обязателен блок организационной и технологической поддержки инвестиционной программы (регламенты, алгоритмы оценки эффективности, мотивационные механизмы, автоматизация процессов). Обязательны процедуры многошагового (многоэтапного) рассмотрения крупных проектов, оказывающих всестороннее влияние на деятельность компании. Целесообразно выделять этапы «экспресс-анализа проектов» и «основного анализа», по которым принимается окончательное решение о статусе проекта. 5. Обязательно присвоение проектам статуса (категории), определяющего процесс принятия решений по включению в программу и по очередности финансирования. Возможный статус (категория) при выборе модели анализа: стандартные и нестандартные проекты, коммерческие и социальной направленности. С точки зрения формирования сбалансированного инвестиционного портфеля целесообразно присваивать проектам группу по влиянию на текущие и будущие денежные потоки. Например, выделять проекты: • обеспечивающие большой текущий денежный поток; • создающие инвестиционную и финансовую гибкость (открывающие новые возможности инвестирования и заимствования); • проекты создания ключевых компетенций (НИОКР, маркетинговые проекты, обучения персонала); • экологические и социальные проекты. Деление проектов на категории показано в табл. 49. 6. Обязательно наличие многолетнего инвестиционного плана, сформированного на основе процедур (технологий) отбора проектов и формирования годовых инвестиционных программ с включением проектов по выделенным 3-4 группам влияния на денежные потоки. 7. При формировании группы проектов инвестирования, связанных с НИОКР и инновациями, следует учитывать складывающиеся отраслевые пропорции и возможности поддержания требуемой доходности по капиталу за счет «коммерческих» проектов. Увеличение инвестиционных затрат на группу низкодоходных проектов сопровождается изменением нормативов отбора по коммерческим проектам (повышением требований к отдаче). 8. Инвестиционная программа включает как принятые к финансированию проекты, так и проекты, отложенные в инвестиционный банк проектов. В инвестиционном банке (ИБ) выделяются три категории проектов: • проекты, отложенные из-за недостаточной проработанности и большого количества критических замечаний экспертов; • проекты коммерчески эффективные, но проигравшие конкурсный отбор из-за ограниченности капитала (наличия нефинансовых ограничений); • проекты с гибким графиком реализации (имеющие явные опционные характеристики) и отложенные по соображениям поиска оптимального момента входа в проект. Одним из вариантов формирования третьей категории ИБ может стать матрица управленческой гибкости. 9. Система финансового планирования обеспечивает контроль над реализацией инвестиционных проектов по стадиям реализации (жизни) проекта и выделенным подпроектам. Обязателен финансовый мониторинг по выделенным подпроектам с целью выявления «точек роста стоимости» и оперативного реагирования. 10. Обязателен ретроспективный анализ законченных проектов (прекращенных ранее запланированного срока или при реализации поставленных целей) с выявлением их фактического влияния на стоимость и причин провалов. Главная задача ретроспективного анализа – накопление опыта. Предлагаем следующие этапы перехода к планированию инвестиций на базе стоимостного анализа (табл. 47, 48, 49). Таблица 47 Рекомендуемая последовательность действий по созданию системы инвестиционного планирования, нацеленного на создание стоимости   Таблица 48 Календарь процесса формирования инвестиционной программы и бюджета   Таблица 49 Выделение категорий проектов (присваиваемый статус)   Для корректного выбора аналитических моделей анализа инвестиционных предложений предлагается использовать следующий алгоритм. При формировании целей проекта и анализе бизнес-среды следует разделить факторы влияния на проект, которые могут быть отнесены к факторам риска (с вероятностной оценкой влияния) и факторам неопределенности. При этом под факторами риска следует рассматривать не любые априори рискованные факторы, а только те, которые действительно оказывают влияние на потоки рассматриваемого проекта. При этом следует разделять: • факторы отрицательного риска (приводящие всегда к снижению потоков) и факторы двойного действия; • факторы, влияющие на всем временном отрезке рассмотрения и носящие разовый (эпизодический) характер; • факторы влияния на издержки и на поступления (ценность их влияния будет оцениваться по-разному, исходя из психологических особенностей восприятия). В зависимости от преобладания тех или иных факторов и их значимости следует оценить информационное поле принятия решений по четырем состояниям (табл. 50): достаточно ясное видение будущего, просчитываемая альтернативность, множественность исходов в рамках диапазонов изменения параметров, полная неопределенность. Выбираемые аналитические модели должны учитывать соотношение факторов риска и неопределенности. Таблица 50 Информационное поле принятия инвестиционных решений  Состояние информационного поля проекта формирует его статус: стандартный/нестандартный. В зависимости от статуса выбираются соответствующие аналитические инструменты оценки эффективности, управленческие процедуры реализации проекта, включая мотивационные программы. Таблица 51 позволяет построить соответствие инструментария и состояния среды. Таблица 51 Информационное поле принятия инвестиционных решений   Чем выше неопределенность, тем больше значимость качественных методов анализа в разработке стратегии и проекта. Традиционные DCF модели для ситуаций 3 – 4 из табл. 47 могут привести к ошибочным рекомендациям. Однако и для ситуации 1 DCF анализ должен учитывать специфику комбинации факторов риска и неопределенности. 10.2. Инициация инвестиционных предложений. Порядок присвоения статуса проекта Как видно из табл. 47, первым шагом при инвестировании в создание стоимости (VBI) является переход к матричной финансовой структуре. Наряду с традиционными центрами ответственности и бюджетирования по бизнес-единицам создается глобальный центр ответственности «Инвестиции» (ГЦФО). ГЦФО «Инвестиции» в большинстве успешно функционирующих российских компаний организационно выделены как «Департамент перспективного развития и строительства» или как «Инвестиционный отдел», но может представлять для небольших компаний и временно функционирующую рабочую группу «Инвестиционно-бюджетный комитет». Центр финансовой ответственности (ЦФО) – структурное подразделение организации (или объединение нескольких), деятельность которого может быть описана независимо от других подразделений методами управленческого учета. Центрами ответственности могут выступать бизнес-направления компании, ее филиалы, дочерние компании, подразделения (например, НГДУ нефтяной компании). ЦФО выступают как инструменты формирования плановых заданий и отслеживания их реализации. Главная задача ЦФО – обеспечить плановые показатели формирования финансовых результатов. В практике деятельности российских компаний выделяют три значимых ЦФО: центр затрат, доходов и прибыли. Следующий по уровню значимости центр финансовой ответственности – центр инвестиций (ЦИ). Компетенция менеджеров ЦИ – размещение капитала по низовым центрам ответственности, отбор инвестиционных предложений и формирование портфеля инвестиционных проектов. Главная задача ЦИ – оценивать экономическую эффективность и стратегическую целесообразность сохранения текущего портфеля направлений деятельности и формировать новый. По сути, этот уровень финансовой структуры определяет стратегическое направление развития компании. Так как большинство компаний в РФ построено в виде связанных групп или холдингов, то ЦИ сосредотачиваются либо в корпоративном центре, берущем на себя все вопросы стратегического развития, либо в организационных подразделениях компании, имеющих географическую или продуктовую обособленность. В организационной структуре компаний функции ЦИ выполняют подразделения по развитию или инвестиционному планированию. Глобальный ЦФО объединяет сходные по целевой направленности ЦФО или их отдельные статьи затрат/доходов. В инвестиционной деятельности принципиально важно создание глобального ЦФО «Инвестиции». Яркий пример российского рынка, демонстрирующий важность создания аналитического и бюджетного центра «Инвестиции» – НК «Татнефть». До создания центра (2001 год) и начала активного его функционирования (2002-2003 годы) компания демонстрировала крайне слабую инвестиционную активность, несмотря на истощенность минеральных ресурсов и отсутствие собственных перерабатывающих мощностей. Многие небольшие компании функции ГЦФО «Инвестиции» делегируют бюджетно-инвестиционному комитету. В крупных компаниях меняется организационная структура и создаются департаменты Инвестиционной политики, подчиненные генеральному директору и имеющие выход на профильный комитет совета директоров. Принцип построения финансового управления по матричному типу показан на рис. 33. Переход к матричной финансовой структуре позволяет отойти от традиционного формирования инвестиционной программы и бюджета по схеме «снизу вверх». Схема планирования «снизу вверх» базируется на делегировании низшим уровням управления права формирования инвестиционных предложений, которые потом конкурируют между собой за ресурсы компании на уровне ЦФО или ГЦФО.  Рис. 33. Инвестиционная деятельность в финансовой структуре: ГЦФО «Инвестиции» Признание важности принятия стратегических проектов, которые должны инициироваться, анализироваться и утверждаться особым образом (ввиду их стратегической значимости и высокой неопределенности) требует перехода к планированию по схеме «сверху вниз». Для оперативных проектов, по которым, как правило, имеется накопленный опыт реализации и которые имеют статус «стандартных» (проекты капитального ремонта, модернизации оборудования), может применяться метод встречного планирования. При нем проекты разрабатываются бизнес-единицами, а затем корректируются и утверждаются на более высоком уровне (например, на уровне ЦФО). Инициация проектов стратегической направленности, проектов создания ИК делегируется ГЦФО, имеющему выход на инвестиционный комитет СД (рис. 34).  Рис. 34. Инициация и порядок утверждения инвестиционных проектов в стоимостной модели с выделенным ГЦФО «Инвестиции» ГЦФО «Инвестиции» разрабатывает на базе стратегического анализа и выработанной общей стратегии компании, обоснованной с позиции наращения стоимости, инвестиционные приоритеты и доводит их до бизнес-единиц. Также в рамках ГЦФО формулируются общие макроэкономические параметры и факторы риска, связанные с функционированием организации в составе имеющихся бизнес-направлений. Доведенные до бизнес-единиц макропараметры служат отправной точкой формирования входных параметров финансовой модели проектов, разрабатываемых в ЦФО «Инвестиции» по бизнес-единицам и в ГЦФО «Инвестиции». ГЦФО разрабатывает положение об инвестиционных проектах и инвестиционной программе с указанием критериев присвоения проектам статуса и группы, критериев отбора проектов в рамках выделенных категорий, правил, процедур, сроков подачи заявок на финансирование инвестиций и их рассмотрения. Инициируются инвестиционные предложения как в бизнес-единицах, так и в ГЦФО «Инвестиции», в зависимости от нацеленности вложений капитала (оперативные или стратегические, нестандартные проекты). ГЦФО генерирует стратегические инвестиционные проекты: • инновационные, в том числе по проведению научных, изыскательских работ, по покупке новаций и внедрению их; • имеющие долгосрочные эффекты на конкурентное положение компании на рынке; • проекты социальной направленности. Для проектов, инициируемых ГЦФО «Инвестиции», отдельные статьи инвестиционных затрат формируют подразделения, которые ответственны за данные статьи расходов. Инициирование проекта документально оформляется. Инициатор проекта (бизнес-единица, ЦФО, ГЦФО) заполняет инвестиционную заявку, которая является частью ТЭО, бизнес-плана, обоснования либо расширенного обоснования под названием «Общая информация об инвестиционном проекте». Типовая форма заявки разрабатывается ГЦФО «Инвестиции». Заявка утверждается руководителем инициирующего подразделения (бизнес-единицы) и передается в ГЦФО. Инициатор несет ответственность за правильность предоставленных исходных данных по проекту. Для инициируемых коммерческих проектов (с финансовой отдачей) необходимо подтверждение исходных данных маркетинговым отделом, который заполняет соответствующие поля инвестиционной заявки. Бизнес-единицы представляют предложения по проведению капитального ремонта, развитию, сокращению, модернизации, технического перевооружения с указанием рисков отказа от проведения работ и новых рисков, связанных с принятием проекта. Документация, поступающая от бизнес-единиц, должна содержать: описание объекта инвестирования, качественные характеристики проекта, цель осуществления в контексте приоритетов организации и перспектив развития бизнес-единицы, оценку технической реализуемости и технико-технические показатели, элементы инноваций, аргументацию выбора технологии и хода реализации проекта с указанием альтернативных возможностей, расчет ожидаемого экономического эффекта по методике ГЦФО «Инвестиции», указание на дополнительные (неэкономические) эффекты, опционные характеристики. Глава 11. Утверждение инвестиционного портфеля и финансово-экономический мониторинг Рассматривать инвестиционные предложения в ГЦФО целесообразно в два этапа. На первом этапе (экспресс-анализ) рассматриваются предпроекты, внимание акцентируется на выбор объекта инвестирования и цели (ожидаемых количественных и качественных результатов). На первом этапе в финансовую модель анализа вводятся укрупненные статьи затрат (например, в разрезе постоянных и переменных) и предварительные оценки денежных поступлений. Риск рассматривается на качественном уровне (указание основных факторов риска, ранжирование их через анализ чувствительности). Получаемый результат – предварительная оценка проекта (экспресс-анализ) и присвоение статуса (категории): стандартный / нестандартный проект. Стандартные проекты (по которым имеется опыт реализации) проходят процессы рассмотрения, экспертизы, обсуждения и утверждения по упрощенному алгоритму (для стандартных проектов). Нестандартные проекты предполагают углубленный анализ в ГЦФО «Инвестиции» с построением финансовой модели оценки эффективности, учитывающей качественные выгоды проекта. Для доработок целесообразно использовать как внутренние службы организации, так и привлекать внешних экспертов и консультантов. Например, по нефтегазовым проектам проводятся: геологические и технологические экспертизы, экономические и финансовые экспертизы, экспертизы по вопросам налогообложения. В небольших компаниях консультационную поддержку может оказать инвестиционный комитет совета директоров. В результате изучения предпроектов инвестиционные предложения получают следующий статус: перспективные для дальнейшего изучения, неперспективные (отклоняются) и отложенные в инвестиционный банк проектов для сбора дополнительной информации и уточнения издержек и потенциальных выгод. Проекты, прошедшие первый этап в статусе «перспективных», дорабатываются, проходят внешние и внутренние экспертизы в соответствии с категорией «стандартные/нестандартные» и поступают на повторное рассмотрение и утверждение в ГЦФО «Инвестиции». Для организации процесса учета проектов и связанных с ними затрат и доходов каждому перспективному проекту целесообразно присвоить уникальный код. Код присваивает ГЦФО «Инвестиции» в момент регистрации проекта в базе данных, он и является подтверждением регистрации. Аналогичные инвестиционные проекты группируются в классы или группы (класс определяет инициатор – проекты социальной направленности, экологические проекты). При регистрации проекта ГЦФО «Инвестиции» проверяет правильность отнесения проекта к выделенным по организации классам. На втором этапе рассмотрения проектов, когда составляется ТЭО проекта, проводится полный финансовый анализ проекта с количественными оценками риска и выделением «ключевых точек роста» (они могут быть выделены по результатам формирования дерева событий проекта). Проекту присваивается статус: стратегический, оперативный (стандартный), отложенный в ИБ. Итоговый проект содержит расписанные во временном разрезе стадии жизни проекта (инвестиционная, эксплуатационная и заключительная) и выделенные подпроекты (вложенные проекты). Достижение целевых установок по подпроектам позволит принять решение о переходе к следующему подпроекту или выходе (замораживании) проекта. Основной элемент технологии «вложенных» проектов – формирование ключевых показателей текущего мониторинга на инвестиционной и эксплуатационной фазах, позволяющих принять решение о продолжении/расширении/прекращении проекта. Инвестиционный бюджет строится на базе матрицы ответственности (см. Приложение 3). В матрице ответственности отражаются не только инвестиционные затраты, но и текущие издержки, связанные с проектом. Например, могут выделяться такие статьи в текущих издержках: • аренда и обслуживание основных средств (аренда помещений для продаж, аренда офиса, аренда пунктов собеседования, обучения, аренда точек ремонта и т. п., аренда земли, водоснабжение и канализация, коммунальные услуги, электроэнергия, газоснабжение, эксплуатационные услуги, уборка помещений); • расходы на персонал (с выделением фиксированной заработной платы, премиальных выплат по запуску проекта, премиальных работникам, услуги кадровых агентств, страхование и др.); • материалы, инвентарь; • расходы на связь; • страхование (недвижимости, гражданской ответственности на период строительства, гражданской ответственности на период эксплуатации, страхование оборудования, товаров, расходы на заключение договоров); • транспортные расходы; • услуги банка; • рекламные расходы; • расходы на обеспечение безопасности; • командировочные расходы; • представительские расходы; • юридические услуги. При формировании инвестиционного бюджета нестандартных стратегических проектов в обязательном порядке закладывается строка «непредвиденные расходы» по большинству рассматриваемых крупных статей инвестиционных затрат. Эти строки формируются на базе изучения потенциальных рисков, приводящих к росту инвестиционных затрат, и позволяют оценить максимальную сумму возможных инвестиционных затрат по проекту: как резервные затраты отражают оцененные расходы на ликвидацию аварий, временных сбоев и т. п. Главный результат второго этапа – ранжирование проектов, формирование вариантов инвестиционной программы соответствующего года, инвестиционного бюджета по ним, согласование с общим бюджетом и указание источников финансирования по каждому проекту. Рассмотренные и итеративным процессом уточненные (по величине инвестиционных затрат и рискам, источникам финансирования), одобренные в ГЦФО «Инвестиции» предложения бизнес-направлений оформляются в виде инвестиционного проекта по разработанным положениям и регламентам. По каждому проекту составляется уточненный план инвестиций, инвестиционный график (в котором статьи инвестиционных затрат увязаны с временными интервалами). Формируется инвестиционный бюджет проекта по матрице ответственности. 11.1. Формирование инвестиционного портфеля В соответствии с результатами ранжирования проектов ГЦФО «Инвестиции» составляет несколько вариантов инвестиционного портфеля. Все портфели должны удовлетворять ряду требований: установленным макропараметрам, инвестиционным приоритетам, оптимальной оценке структуры источников финансирования и т. п. Варианты инвестиционного портфеля и сформированный банк отложенных проектов выносятся на рассмотрение Бюджетно-инвестиционного комитета (БИК), в котором интересы компании представляют как члены СД, так и менеджмент. БИК может принять решение как о целесообразности дополнительного инициирования проектов, так и о вводе в портфель проектов из ИБ. В этом случае требуется третий этап (итерация) формирования портфеля проектов. После одобрения БИК одного варианта инвестиционного портфеля ГЦФО формирует сводный инвестиционный бюджет (иногда используется термин Головной бюджет капиталовложений), а БИК рассматривает окончательный вариант портфеля и анализ Головного бюджета капитальных вложений (ГБКВ) в составе бюджета организации и направляет одобренный ГБКВ на утверждение собственникам (СД). СД утверждает ГБКВ в составе бюджета организации. По ЦФО бизнес-единицы составляется сводный план инвестиций, объединяющий принятые проекты по группам. Этот план соответствует бюджету бизнес-единицы. Например, для добывающих управлений НК «Татнефть» в рамках бизнес-единицы НГДУ инвестиции группируются по следующим направлениям: бурение; зарезка боковых стволов; зарезка боковых горизонтальных стволов; ввод добывающих скважин из других категорий; ввод нагнетательных скважин; проекты проведения мероприятий по увеличению нефтеотдачи пластов; капитальный ремонт скважин; приобретение оборудования, не входящего в смету строек; капитальное строительство; приобретение активов. В течение года ГЦФО «Инвестиции» инспектирует проекты в ИБ и инициирует включение эффективных проектов в Инвестиционный план текущего года. Для того чтобы такой проект был рассмотрен на очередном заседании Бюджетно-инвестиционного комитета, требуется выполнение следующих условий: 1) проект должен быть полностью разработан в соответствии с требованиями процесса для статуса инвестиций, к которому относится проект; 2) параметры проекта должны превосходить соответствующие параметры аналогичных проектов из ИБ; 3) компания должна обладать финансовыми ресурсами для финансирования проекта (вновь возникшими или зарезервированными); 4) инициатор (как правило, ГЦФО «Инвестиции») должен предоставить обоснование необходимости включения проекта в текущий инвестиционный план, с которым согласился БИК. 11.2. Контроль над инвестиционным бюджетом, экономический и финансовый мониторинг Инвестиционный контроль включает в себя сбор и анализ информации о ходе реализации инвестиционной программы (проектов). Мониторинг включает оценку последствий отклонений, анализ целесообразности продолжения проекта в первоначальном формате, разработку процедур реагирования на отклонения. Экономический мониторинг контролирует сохранение экономической эффективности продолжения проекта в прежнем формате. Финансовый мониторинг контролирует достаточность источников финансирования. Основными целями мониторинга являются: 1) выявление отклонений основных параметров проекта от запланированных значений; 2) выявление недостаточности денежных средств для финансирования программы; 3) выявление опционных возможностей по проекту; 4) реализация корректирующих процедур (изменение условий реализации проекта, исправление ошибок и т. п.); 5) накопление опыта для формирования правил и нормативов; принципов управления денежными средствами; 6) повышение ответственности участников процесса. В разрабатываемом в компании регламенте Инвестиционного бюджета (Положение об ИБ) фиксируется периодичность мониторинга. Период времени между точками контроля может сужаться при выявлении существенных отклонений от запланированных показателей (например, в размере более 10 %). В регламенте инвестиционного бюджета также фиксируются формы контроля, позволяющие своевременно отслеживать выполнение плановых заданий. Большинство разработанных в компании форм отражают выполнение планов на инвестиционной стадии реализации проекта. Итоговый документ мониторинга – аналитическая записка (отчет) о выполнении утвержденных показателей, оценке эффективности инвестиционной деятельности, выводы и предложения по итогам проведенного анализа. Если по результатам мониторинга выявлены существенные отклонения показателей, то ГЦФО «Инвестиции» составляет отчет по проектам с существенными отклонениями фактических результатов от запланированных значений с указанием причин и ответственных лиц и представляет его для рассмотрения БИК для принятия решения о корректировке инвестиционного плана. Корректировки к инвестиционному плану рассматриваются БИК в рамках процесса корректировки бюджета организации. Таким образом, в ходе исполнения бюджета (ИБ проекта) происходит формирование «рабочего ИБ». В рабочем (фактическом) ИБ корректируются и уточняются суммы расходов на осуществление проектов. Анализ фактического и планового бюджета позволяет выявить неучтенные факторы риска и слабость планово-бюджетной работы. Проблемный момент данного этапа реализации инвестиционной программы – расхождение между фактическим ИБ и выделенными источниками финансирования. Глава 12. Экономический мониторинг реализуемых инвестиций Цель экономического мониторинга по проекту – выявить неэффективность реализуемого варианта и скорректировать ранее выбранную траекторию достижения цели (реструктурировать проект). Экономический мониторинг может строиться на одной из рассмотренных выше стоимостных моделей (например, дисконтированного денежного потока (discounted cash flow, DCF) или экономической прибыли). Однако следует учитывать необходимость корректного применения моделей в оценке уже реализуемых проектов. 12.1. Мониторинг на базе модели DCF Традиционный стоимостной мониторинг реализуемых проектов строится на DCF подходе. Ряд положений должны быть учтены при применении метода DCF к оценке реализуемых проектов: • те инвестиционные затраты, которые уже осуществлены к моменту проведения анализа, должны рассматриваться как невозвратные (sunk costs); • прогнозируемые денежные поступления и расходы на будущие периоды должны быть пересмотрены с учетом текущих реалий. Так как проект уже может оказать влияние на другие проекты компании, то важны оценки дополнительных косвенных выгод (или потерь); • ставка дисконта (ставка приведения будущих денежных потоков к сегодняшнему моменту времени) также должна быть пересмотрена с учетом поступления новой информации. На этапе мониторинга более корректно задавать ставки для каждого прогнозируемого года; главный вывод проводимого анализа – следует ли продолжать проект, прекратить или реформировать его. Рисунок 35 показывает параметры финансовой модели мониторинга. Рекомендации по принятию решений даны на этом же рисунке. CF* – прогнозируемый денежный поток, оцененный на момент проведения мониторинга.  Рис. 35. Финансовый мониторинг инвестиционного проекта на эксплутационной фазе реализации Если на момент проведения анализа: PV (CF*) + сохраняемый ИК < 0, то проект рекомендуется закрыть или реструктурировать. PV (CF*) > 0, но PV (CF*) < (Ликвидационная стоимость активов по проекту – Теряемый ИК) – рекомендуется закрытие проекта или реструктуризация. PV (CF*) > 0 (PV (CF*) + потери ИК при отказе от проекта) < Цена продажи на рынке – продажа доли в проекте или проекта целиком. PV (CF*) > 0 и (PV (CF*) + потери ИК при отказе от проекта) > Цена продажи – проект рекомендуется продолжать. 12.2. Мониторинг по экономической прибыли Еще один плодотворный метод проведения мониторинга – на базе экономической прибыли. Достоинство метода – равенство итоговой оценки по двум методам (методу дисконтированного денежного потока (значению NPV) и приведенной экономической прибыли) и возможность разложения интегрированного эффекта по годам. Равенство оценки проекта по двум методам демонстрирует численный пример по инвестиционному проекту компании XY (табл. 52). Таблица 52 Оценка 3-летнего инвестиционного проекта компании XY методом DCF (по денежному потоку) и по экономической прибыли  Численный пример демонстрирует, что NPV (FCFt) = PV (RIt). Более того, из табл. 53 видно, что равенство оценки не меняется при изменении метода расчета амортизации. Например, ускоренная амортизация по методу уменьшения остаточной стоимости приводит к ранее полученному результату (NPV = PV (экономическая прибыль) = 1278). Таблица 53 Оценка трехлетнего инвестиционного проекта двумя методами при ускоренной амортизации  Достоинство показателя «экономическая прибыль» – возможность экономического мониторинга инвестиционного проекта по оценке добавляемой ежегодно стоимости, что позволяет выстроить мотивационные механизмы для менеджеров и откорректировать ход достижения поставленных целей (через расширение, перепрофилирование, приостановку, закрытие проекта). Рычагами управления в методе экономической прибыли являются: • инвестируемый капитал; • спред эффективности (или индекс эффективности): Спред эффективности = (ROСЕ – WACC); Индекс эффективности = (ROIC/WACC), где WACC – относительная величина (в процентах годовых) средневзвешенных по постоянным элементам источников финансирования затрат на капитал, ROCE – текущая отдача на капитал по проекту (бизнес-направлению). Для диагностирования выгод заемного финансирования по проекту может использоваться показатель ROE с выделением в нем двух эффектов финансового рычага и показатель спреда эффективности по собственному капиталу: сопоставление ROE с требуемой доходностью по собственному капиталу (СОЕ). Проверка эффективности финансовых решений – положительное значение спреда (ROE – COE). Достоинство показателя «экономическая прибыль» для мониторинга проектов – не только диагностирование текущей неэффективности, но и акцентирование внимания на проблемные места и точки роста стоимости проекта. Завоевывающий популярность показатель экономической добавленной стоимости (EVA) развивает метод экономической прибыли и предполагает существенные корректировки в расчете текущих показателей капитала и прибыли. Например, для компаний с высокой долей НИОКР (фармацевтика, биотехнологии, электроника, автомобилестроение), затрат на персонал и маркетинг (пищевые, косметические компании) эти затраты, традиционно учитываемые как текущие, будут капитализированы и увеличат величину вложенного капитала в проект. Для отраслей с высокой долей арендованных активов (авто– и авиаперевозчики) величина капитала также будет пересмотрена. Соответственно, текущее значение прибыли будет скорректировано в сторону увеличения (арендные платежи и затраты на исследования не будут вычитаться). Далее на численных примерах эти корректировки будут продемонстрированы. Следует отметить, что спред эффективности чувствителен к влиянию макроэкономических факторов и цикличности спроса. Например, на рис. 36 показана динамика спреда эффективности по нефтегазовой отрасли, оцененная компанией McKinsеy (рассматривались более 300 компаний мира на отрезке с 1964 по 2003 год)[82]. Только существенный рост цен на нефть с 1999 года привел к положительному значению спреда по усредненной компании отрасли. Такая отраслевая специфика требует определенных корректировок в выбираемых показателях, так как выводы по эффективности только на базе текущих наблюдаемых значений спреда эффективности могут привести к стратегически ошибочным решениям. Рис. 36. Динамика спреда эффективности по нефтегазовой отрасли 12.3. Метод EVA в экономическом мониторинге инвестиционных проектов Покажем на численном примере возможные проблемы с применением показателя EVA в экономическом мониторинге и рекомендуемые корректировки в управленческом учете. 12.4. Корректировка расчета амортизационных отчислений в управленческом учете для корректности оценки экономической прибыли проекта Показатель ROСЕ относительно прост для расчета[83], но имеется проблема его использования в оценке деятельности компании, реализующей инвестиционные проекты. Проблема связана со смещенностью оценки относительно действительной нормы доходности (рассчитываемой как внутренняя норма доходности по проектам: IRR). Пример: Если за базу для рассмотрения взять инвестиционный проект, то очевидно, что в начальные годы инвестиции в проект велики по сравнению с приносимым доходом, – следовательно, значение ROСЕ занижено. В конце периода жизни инвестиционного проекта ситуация получается в общем случае обратной – расчетное значение ROСЕ завышено, так как активы проекта изношены (их балансовая оценка низка), а получаемый доход велик. Следовательно, ROСЕ показывает недооцененное значение фактически имевшей место доходности (IRR) в начале реализации инвестиций и переоценивает отдачу капитала в конце. Это несоответствие получило название неправильной периодизации. Практической проблемой, вытекающей из смещенности оценок текущей доходности, является сложность построения мотивационных программ, которые неэффективно нацеливают на активное увеличение основного капитала. Один из вариантов решения проблемы – показатель AEVA, когда взамен скорректированной оценки активов и капитала при расчете ROI используется их текущая рыночная стоимость. Скорректированная добавленная стоимость (adjusted economic value added) и «улучшенная экономическая добавленная стоимость» (refined economic value added) – версии EVA для решения проблемы смещенности оценки. Первая использует текущую рыночную оценку капитала, вторая – рыночную стоимость компании на начало периода. Другим решением проблемы неправильной периодизации, имеющем большую практическую применимость для российских компаний, является использование в управленческом учете модифицированного амортизационного графика. Рассмотрим применение экономической амортизации для численного примера. Компания АВС инвестирует 5 млн долл. в оборудование. Требуемая доходность по капиталу – 10 %. Если операционная прибыль остается постоянной на уровне 2 млн долл. в год, то IRR проекта равна 29 %. Использование линейной амортизации приводит к несовпадению IRR проекта и текущей доходности. Эту проблему исправляет экономическая амортизация, что продемонстрировано в расчетах по табл. 54. Таблица 54 Для компании АВС экономический метод расчета амортизации  1 Экономический метод для расчета ежегодных амортизационных отчислений предполагает оценку разности между операционной прибылью и платой за капитал. Плата за капитал равна произведению экономической доходности на инвестированный капитал начала года. В первом году амортизация = 568 тыс. долл. = 2000 долл. – (0, 2865) x 5000 тыс. долл. Во втором году 730 тыс. долл. = 2000 тыс. долл. – (28,65 %) x (5000 – 568 = 4432 тыс. долл.) Этот метод является универсальным и может рекомендоваться для случаев, когда операционная прибыль не является постоянной. Интересно, что метод линейной амортизации приводит к соответствию текущей учетной доходности на инвестированный капитал и экономической доходности (IRR) только при снижающихся денежных поступлениях от инвестиций. Однако на практике очень малое число компаний прогнозируют падение выручки и прибыли, но при этом большинство отдают предпочтение линейному методу амортизации. Две причины порождают выбор во внутренней аналитике проектов линейной амортизации: • сложность вычислений и интерпретации экономического метода амортизации; • увеличение нагрузки на менеджеров проекта, так как усложняется задача обеспечения роста стоимости проекта по новому методу учета. Добиться улучшения EVA, применяя амортизацию экономическим методом, сложно, так как величина отчислений каждый год увеличивается, приводя к снижению расчетного значения прибыли (NOPAT). Следовательно, требуется фактический (не расчетный) рост показателя NOPAT для поддержания и роста EVA. Расчетная сложность реализации экономического метода амортизации заключается в необходимости опоры на прогнозные оценки денежных потоков. Может быть предложен консервативный подход, когда будущие денежные потоки принимаются постоянными, и их приведенная стоимость приравнивается к величине инвестиционных затрат (той части, которая амортизируется). Фактически такой подход предполагает, что экономическая доходность инвестированного капитала будет равна требуемой доходности по капиталу или барьерной ставке. 12.5. Корректировки, связанные с инновациями: НИОКР и инвестиции в персонал Инвестиции в формирование навыков персонала, новые технологии, бренды, лояльность потребителей могут создавать новые экономические активы, но финансовые менеджеры бухгалтерской школы обычно выбирают простой путь учета и анализа, принимая такие расходы к вычету из получаемого дохода по мере их возникновения. Таким образом, соответствующее рыночной среде (в соответствии с логикой стоимостной модели) рассмотрение таких затрат, как капитальных вложений или инвестиций, заменяется на трактовку их как текущих расходов, что в значительной части искажает экономические результаты и может привести к недостаточному инвестированию в НИОКР и другие важные факторы создания стоимости. Логика учетной модели анализа состоит в том, что взаимосвязь между текущими расходами на НИОКР или персонал и будущими выгодами для компании очень неопределенна и списание на затраты – единственно возможный путь действий в соответствии с требованием консервативного взгляда на активы компании. По сути, списание на затраты расходов по НИОКР, обучению и тренингу персонала, созданию брендов и т. п. соответствует принципу успешных усилий. Сторонники стоимостного анализа отстаивают капитализацию расходов, связанных с НИОКР, персоналом, активным маркетингом. Общий принцип: капитализировать любые расходы, которые в текущем периоде не приносят доход, но от которых ожидается создание дохода в будущие периоды. Сложность такого подхода в выделении тех затрат, которые действительно должны капитализироваться, и тех, которые должны трактоваться как текущие, поддерживающие данные активы и генерирующие текущие денежные потоки (например, расходы по тренингу персонала, обучению работе на новой технике и т. п.). Другой аргумент за капитализацию расходов на НИОКР состоит в недоинвестировании будущего роста на развивающихся рынках из-за высоких страновых рисков. Менеджеры склонны к недостаточному инвестированию в научно-исследовательские разработки, персонал из-за долгосрочного характера отдачи по ним и краткосрочности интересов менеджеров. Если расходы на исследования и разработки списаны в текущие издержки, корректировка заключается в том, чтобы увеличить операционную прибыль после уплаты налогов (NOPAT) на величину понесенных компанией расходов. Капитализированные расходы затем постепенно списываются в течении амортизационного периода, равного количеству лет, в течении которых данные расходы могут приносить отдачу. Очевидной проблемой является выбор подходящего амортизационного периода. Период полезного использования данных активов может быть определен исходя из среднего срока, в течение которого компания собирается защищать свои патенты, либо исходя из прогнозируемого срока существования бренда. Амортизационный период может быть также основан на средней продолжительности экономической жизни продукта или на средней величине времени, требуемого для преобразования проектов НИОКР в работающий патент или лицензию на разработку (например, месторождения).

Таблица 55 Сопоставление двух вариантов учета НИОКР-расходов. Потенциальные преимущества капитализации расходов на научно-исследовательские разработки