|

||||

|

|

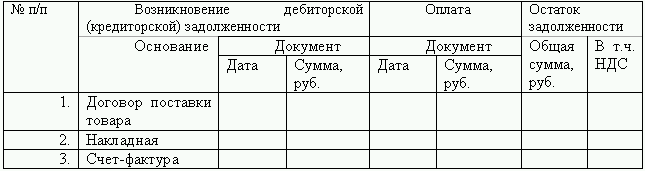

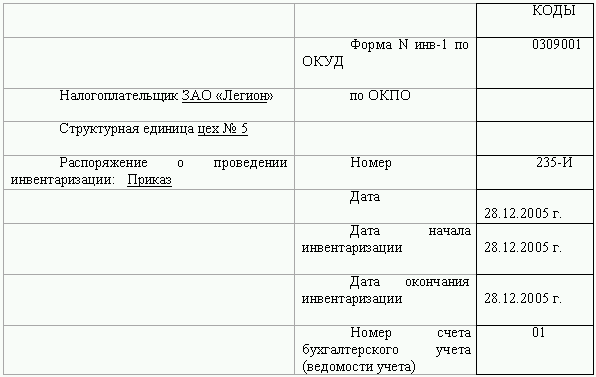

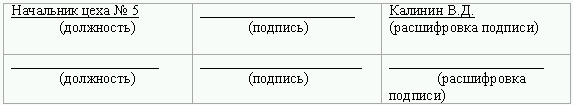

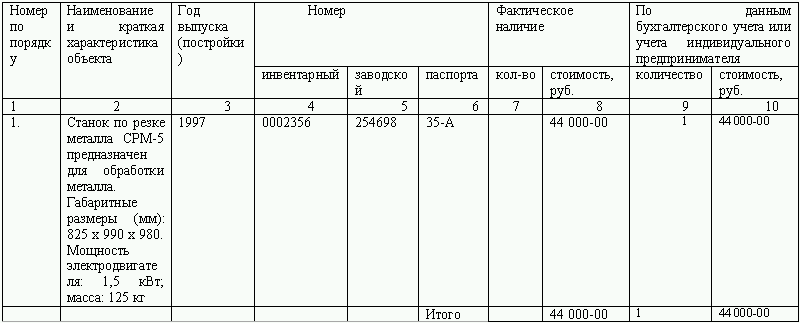

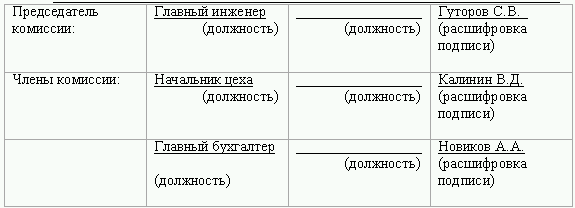

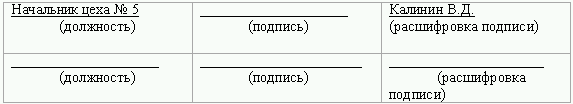

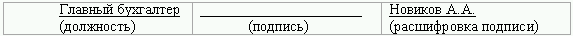

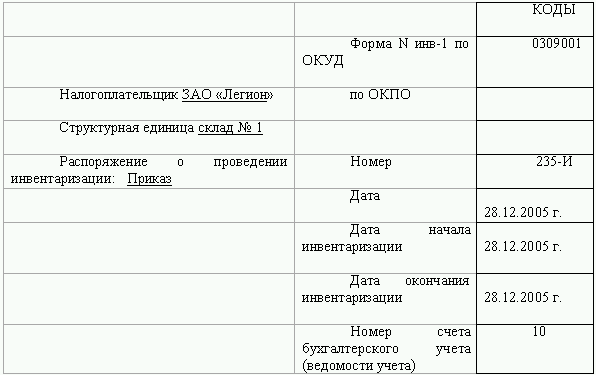

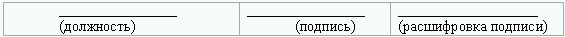

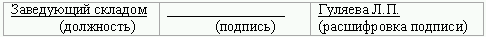

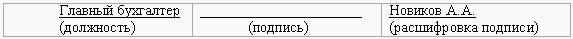

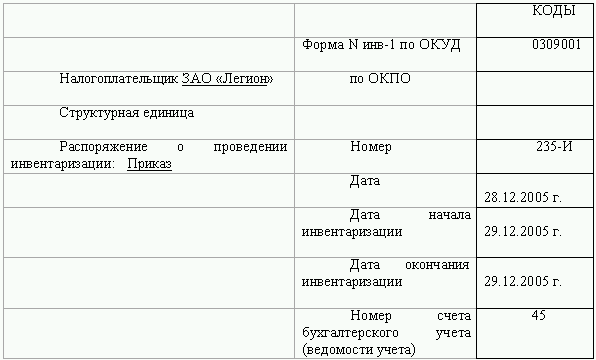

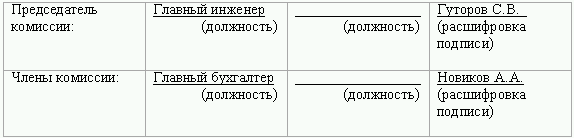

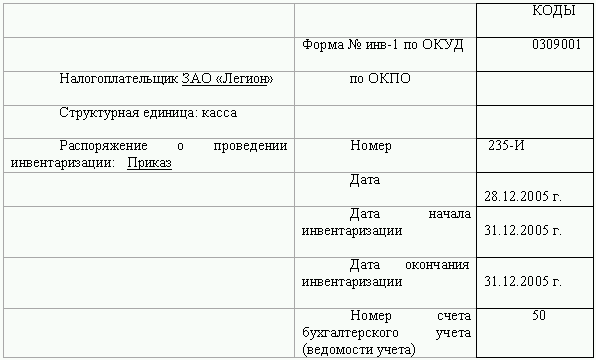

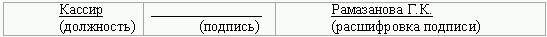

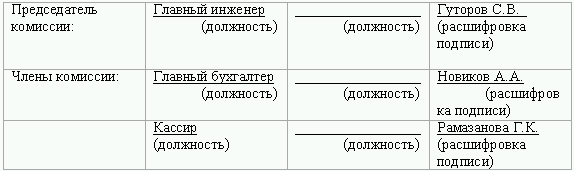

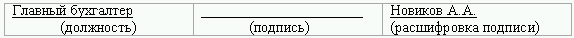

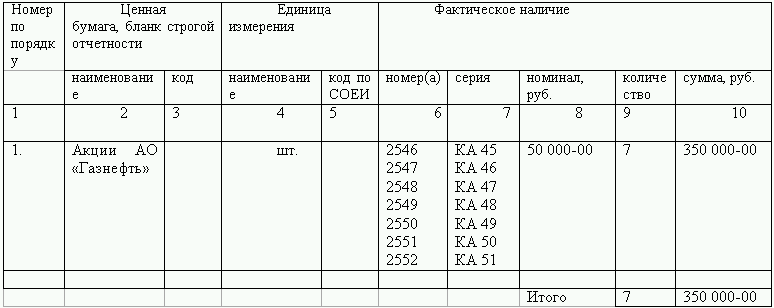

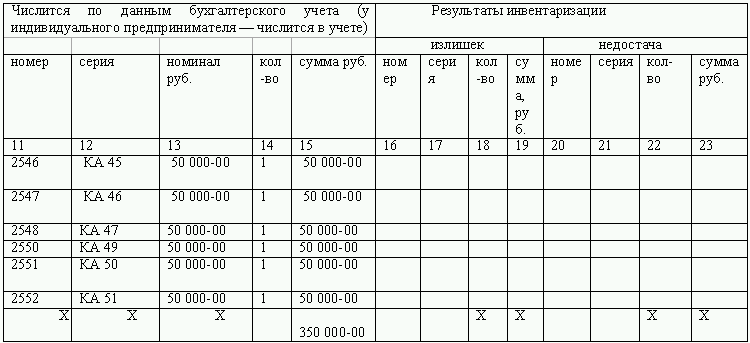

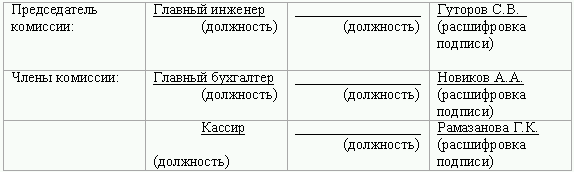

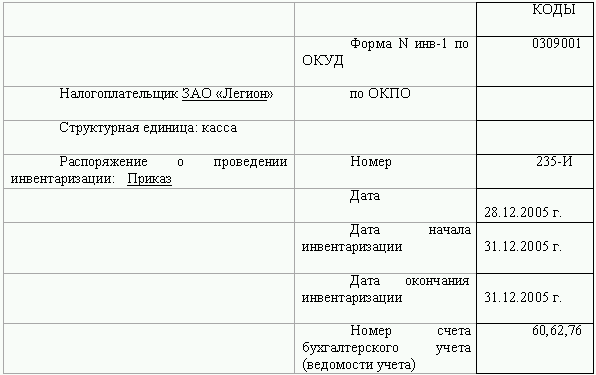

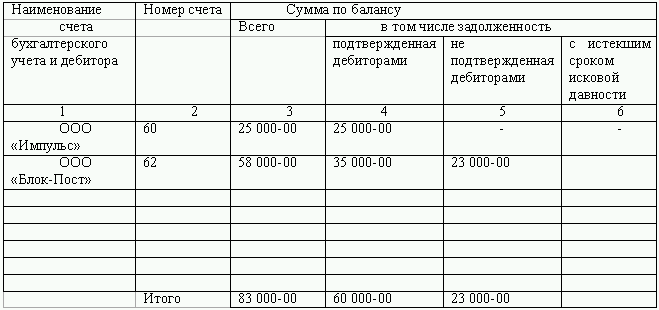

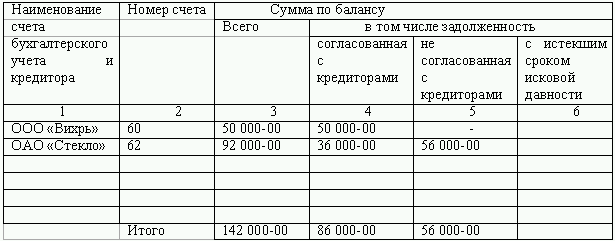

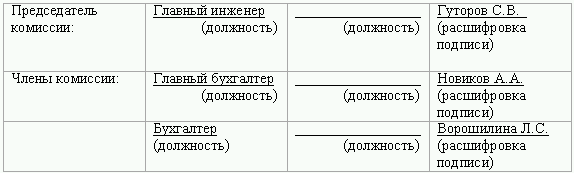

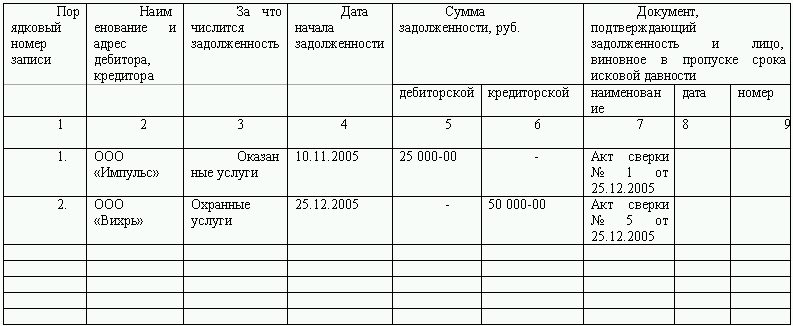

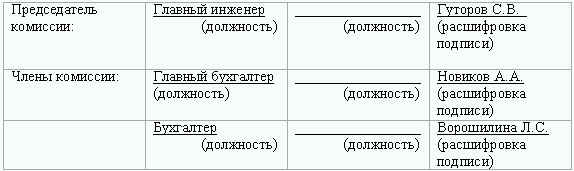

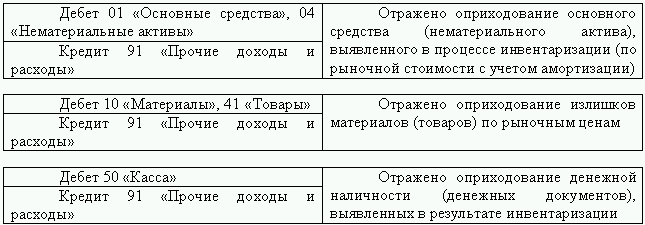

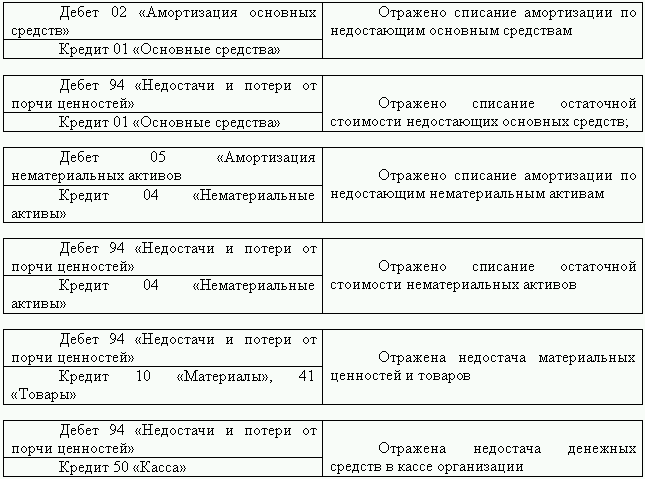

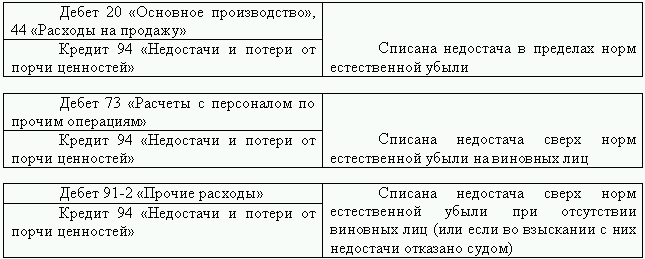

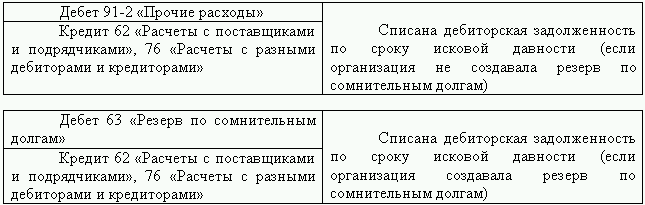

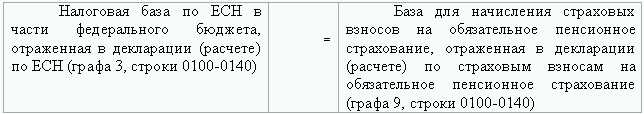

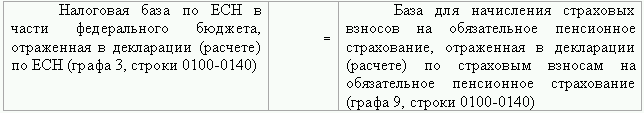

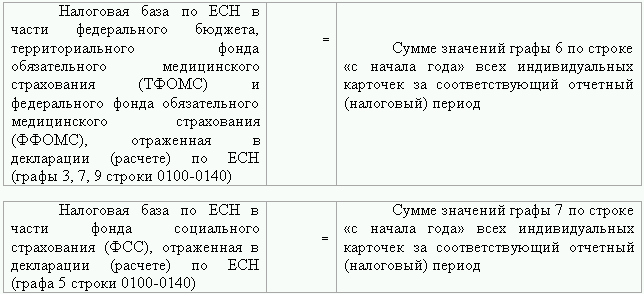

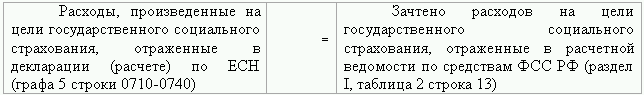

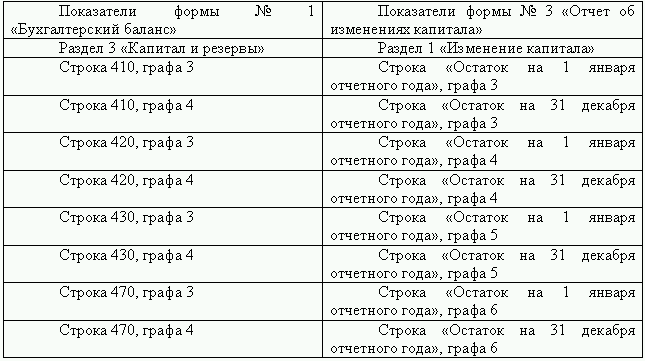

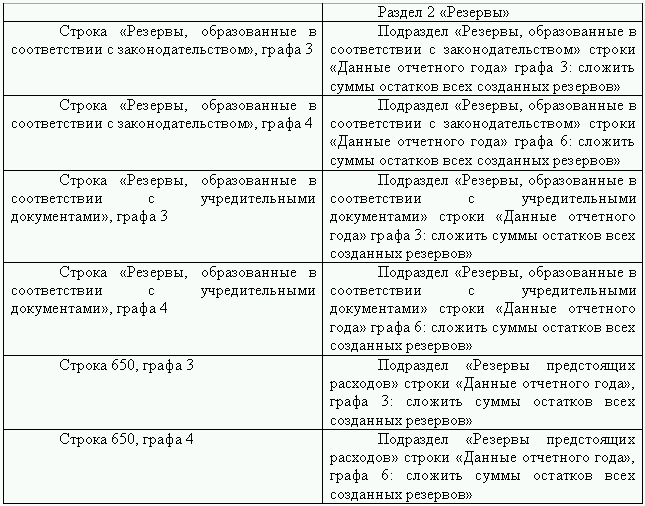

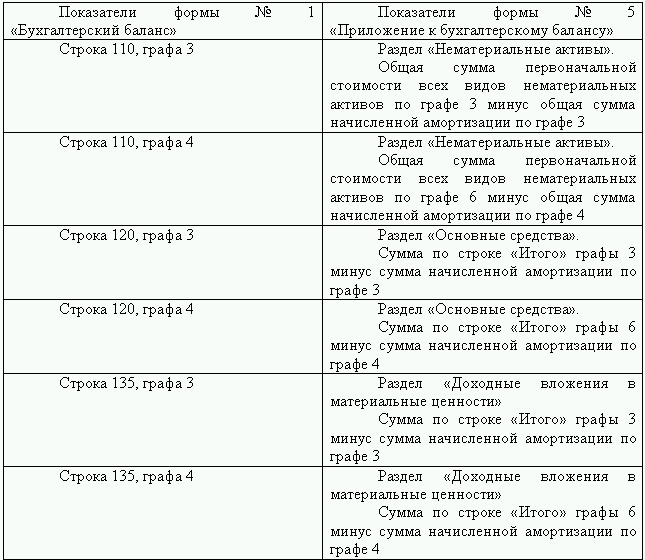

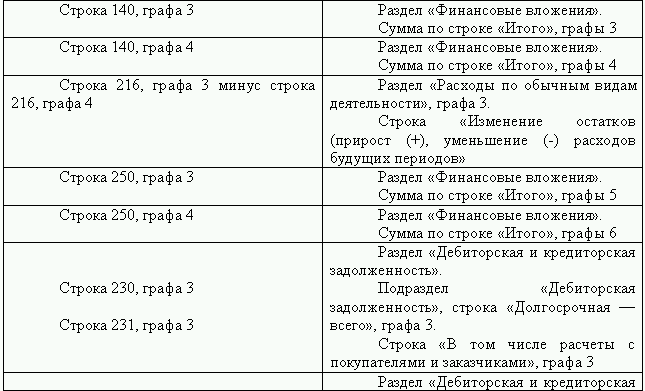

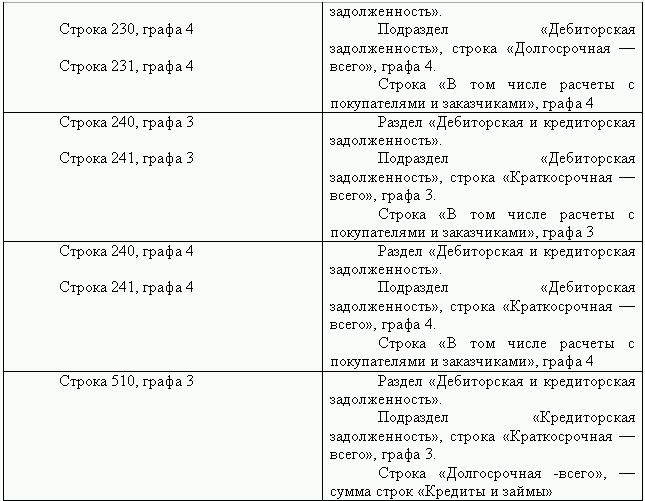

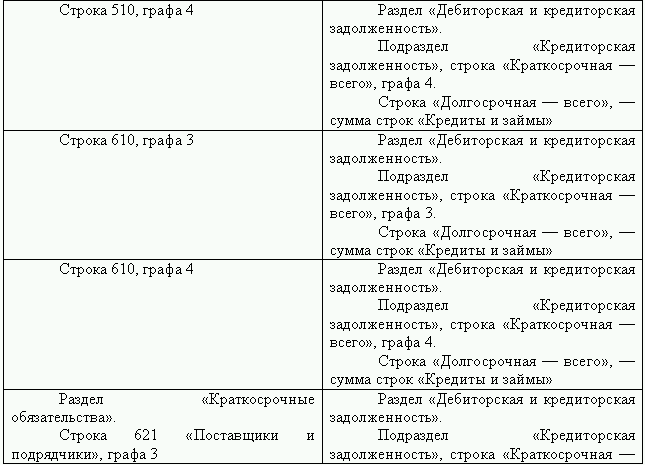

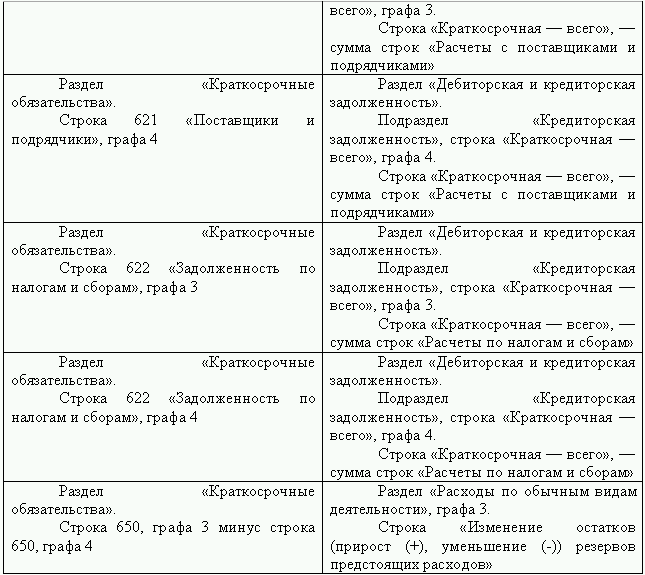

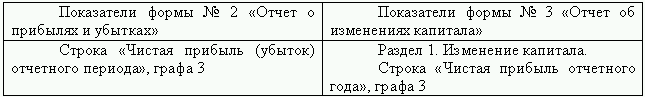

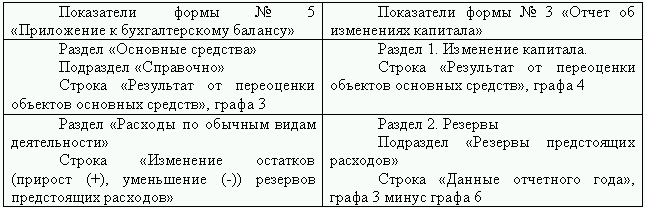

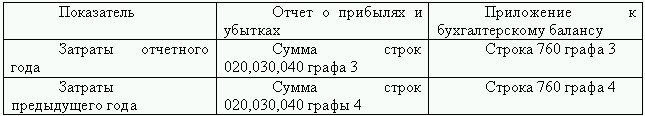

Глава 5. Советы по проверке правильности ведения учета На первый взгляд обнаружить ошибку довольно сложно. Для этого следует провести ряд определенных действий, направленных на достижение поставленной цели. Но, все-таки, ниже перечисленные советы помогут руководству фирмы и бухгалтерии вовремя обнаружить допущенные нарушения и принять меры по их устранению. Это может быть: • проведение сверок расчетов; • инвентаризация; • арифметический контроль; • логический анализ; • взаимоувязка показателей бухгалтерской отчетности; • использование системы внутреннего контроля. 5.1. Сверка расчетов Перед составлением бухгалтерской отчетности для выявления ошибок целесообразно провести сверку расчетов с дебиторами и кредиторами. Порядок учета расчетов с дебиторами и кредиторами регулируется Положением по ведению бухгалтерского учета и бухгалтерской отчетности (п. 73–79), утвержденным приказом Минфина РФ от 29 июля 1998 года № 34н, а также Планом счетов и Инструкцией по его применению, утвержденным приказом Минфина РФ от 31 октября 2000 года № 94н. Дебиторская и кредиторская задолженности отражаются на счетах 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 76 «Расчеты с разными дебиторами и кредиторами». С точки зрения информации о финансовом состоянии организации обороты по всем этим счетам объединяются двумя понятиями – дебиторская задолженность (долг перед организацией – будущие поступления, актив баланса) и кредиторская задолженность (долг самой организации – будущее уменьшение активов, пассив баланса). Числящаяся на балансе дебиторская задолженность формируется в случаях передачи права собственности на ценности на возмездной основе (Дебет 62 «Расчеты с покупателями и заказчиками», 76 «Расчеты с разными дебиторами и кредиторами» Кредит 90 «Продажи» субсчет 1 «Себестоимость продаж», 91 «Прочие доходы и расходы» субсчет 1 «Прочие доходы») или перечисления суммы предварительной оплаты в счет поступления в будущем ценностей на возмездной основе (Дебет 60 «Расчеты с поставщиками и подрядчиками» Кредит 51 «Расчетные счета»). Кредиторская задолженность формируется в случаях получения ценностей на возмездной основе (Дебет 10 «Материалы», 08 «Вложения во внеоборотные активы», 58 «Финансовые вложения», 20 «Основное производство» Кредит 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами») или когда организация получает суммы предварительной платы в счет выбытия в будущем ценностей на возмездной основе (Дебет 51 «Расчетные счета» Кредит «Расчеты с покупателями и заказчиками», 76 «Расчеты с разными дебиторами и кредиторами»). Для подтверждения суммы задолженности необходимо направить дебиторам и кредиторам акты сверок на определенную дату. Акт должен быть составлен в двух экземплярах, один экземпляр направляется организации-кредитору, либо организации-дебитору, другой остается в самой организации. Пример составления акта сверки дебиторской (кредиторской) задолженности приведен ниже. Акт сверки дебиторской (кредиторской) задолженности 5.2. Инвентаризация Основным нормативным документом, регулирующим порядок проведения инвентаризации организаций всех форм собственности, в том числе финансируемых за счет средств бюджета, за исключением банков, являются Методические рекомендации по инвентаризации имущества и финансовых обязательств, утвержденных приказом Минфина России от 13 июня 1995 года № 49. При проведении инвентаризации выявляется фактическое наличие имущества (как собственного, так и принадлежащих по договорам аренды, субаренды и др. видам договоров), сравниваются с данными бухгалтерского учета, выявляются неликвидные товарно-материальные ценности, проверка полноты и правильности отражения в учете стоимости товарно-материальных ценностей, сумм денежных средств в кассе, на расчетных и других счетах в банках, денежных средств в пути, дебиторской и кредиторской задолженности, незавершенного производства, расходов будущих периодов, резерва предстоящих платежей и других статей баланса. Кроме того, инвентаризация позволяет проверить соблюдение правил и условий хранения материальных ценностей, денежных средств, ведения складского учета и реальности данных учета, содержания и эксплуатации машин, оборудования, других объектов основных средств организации, а также в большой степени предотвращает такие негативные явления, как хищения и порча имущества организации. Законом о бухгалтерском учете, а также Положением по ведению бухгалтерского учета и бухгалтерской отчетности определены случаи, при которых проведение инвентаризации обязательно: 1. Передача имущества в аренду; 2. Выкуп или продажа имущества; 3. Реорганизация или ликвидация организации; 4. Преобразование государственного или муниципального унитарного предприятия в другие формы собственности; 5. Перед составлением годовой бухгалтерской отчетности; 6. Сменой материально-ответственных лиц (на день приемки-передачи дел); 7. Выявления фактов хищения, злоупотребления или порчи имущества (немедленно при установлении таких фактов); 8. Стихийного бедствия, пожара или других чрезвычайных ситуаций; Перед проведением инвентаризации издается приказ руководителя о проведении инвентаризации и назначается инвентаризационная комиссия. Членами комиссии могут быть работники администрации, бухгалтерской службы и другие специалисты, которые способны оценить состояние имущества и обязательств фирмы. В приказе обязательно указывается какое именно имущество и обязательства будет инвентаризировать конкретная комиссия. Перед началом инвентаризации бухгалтер должен представить комиссии данные бухгалтерского учета, в которых зафиксированы перечень и стоимость имущества фирмы. Регистры учета должны содержать: • дату и наименование той или иной хозяйственной операции; • сумма по той или иной хозяйственной операции; • остатки по счетам бухгалтерского учета на начало и конец периода. Руководитель инвентаризационной комиссии обязан завизировать приходные и расходные документы и сделать в них запись «до инвентаризации на (дата)». На основании этих документов комиссия определяет стоимость имущества и обязательств фирмы к началу инвентаризации. Эти данные заносят в инвентаризационные описи и акты (графа «По данным бухгалтерского учета»). Инвентаризационная опись (акт) – это документ, в котором отражаются результаты проведенной инвентаризации. Для каждого вида имущества существует определенная форм акта. Инвентаризацию имущества проводят с участием материально-ответственных лиц (кладовщиков, кассиров). С этих работников берут расписки в том, что поступившие ценности оприходованы, отпущенные – списаны и все первичные документы по ним сданы в бухгалтерию. Опись должна быть подписана всеми члены комиссии и работниками, ответственными за сохранность имущества. Если в документе не будет хотя бы одной необходимой подписи, результаты инвентаризации могут быть признать недействительными. Опись хранят в архиве фирмы не менее пяти лет. Фактическое наличие находящегося в организации имущества при инвентаризации проверяют путем подсчета, взвешивания, обмера. Если инвентаризация проводится в течение нескольких дней, то складские помещения после ухода комиссии каждый раз опечатываются. До начала инвентаризации основных средств необходимо проверить: • заполнены ли инвентарные карточки, книги и описи; • есть ли техпаспорта и другая техническая документация на основные средства; • есть ли документы на сданные либо взятые в аренду или на хранение основные средства. В ходе ревизии комиссия должна осмотреть объекты и внести в описи их полное наименование, назначение, инвентарные номера, основные эксплуатационные и технические показатели. При инвентаризации объектов недвижимости необходимо проверить наличие документов, подтверждающие право собственности на них. Всю информацию по основным средствам инвентаризационная комиссия заносит в опись формы № ИНВ-1. Если основное средство было реконструировано, либо модернизировано или переоборудовано, после чего изменилось его назначение, то вносить объект в опись должны в соответствии с новым назначением. Однотипных объекты (станки, инструмент, хозяйственный инвентарь и т. д.) вносятся по группам. Машины, оборудование и транспортные средства заносятся в описи индивидуально, указав их заводские номера (по техпаспорту изготовителя), год выпуска, назначение, мощность и т. д. Инвентаризацию основных средств, которые в период ее проведения находятся вне фирмы (например, транспорт, находящийся в рейсе или на капитальном ремонте), проводят до момента их временного выбытия. На основные средства, пришедшие в негодность и которые невозможно восстановить, составляется отдельная опись, в которой указывается время ввода объекта в эксплуатацию и причины, которые привели его в негодность (порча, полный износ и т. д.). Рассмотрим пример заполнения инвентаризационной описи основных средств № ИНВ-1. ИНВЕНТАРНАЯ ОПИСЬ ОСНОВНЫХ СРЕДСТВ N 01 Основные средства: Станки по резке металла находящиеся: в собственности организации Местонахождение: г. Саратов, ул. 2-ая Садовая д. 132/45 корпус А. РАСПИСКА К началу проведения инвентаризации все расходные и приходные документы на основные средства сданы в бухгалтерию, отражены в регистрах учета и все основные средства, поступившие на мою (нашу) ответственность, оприходованы, а выбывшие списаны в расход. Лицо(а), ответственное(ые) за сохранность основных средств:   Итого по описи: количество порядковых номеров: Один____ (прописью) общее количество единиц фактически: Один____________ (прописью) на сумму, руб. фактически: Сорок четыре тысячи рублей 00 копеек (прописью) _____________________________________________________________________  Все основные средства, поименованные в настоящей инвентаризационной описи с № 1 по № 1, комиссией проверены в натуре в моем (нашем) присутствии и внесены в опись, в связи с чем претензий к инвентаризационной комиссии не имею (не имеем). Основные средства, перечисленные в описи, находятся на моем (нашем) ответственном хранении. Лицо(а), ответственное(ые) за сохранность основных средств:  Указанные в настоящей описи данные и подсчеты проверил член инвентаризационной комиссии:  Данные о товарах, материалах, полуфабрикатах и готовой продукции отражают в описи по форме № ИНВ-3. В данной описи указывают виды, группы, артикулы и сорта товаров, материалов, полуфабрикатов и готовой продукции. Все ценности в присутствии членов комиссии пересчитывают, перемеривают, перевешивают. Товарно-материальные ценности, поступающие на фирму в период ревизии, кладовщики приходуют в присутствии комиссии по реестру или товарному отчету уже после инвентаризации. Данные о них заносят в отдельную опись «Товарно-материальные ценности, поступившие во время инвентаризации». Отпущенные в период ревизии ценности также отражают в отдельной описи «Товарно-материальные ценности, отпущенные в период инвентаризации». В расходных документах председатель комиссии делает соответствующую отметку и ставит свою подпись. К ценностям, которые содержат драгоценные металлы или камни, должен быть приложен специальный паспорт. Его номер указывают в графе «Номер» (столбец «Паспорт»). По отгруженным, но не оплаченным товарам, которые находятся на складе фирмы, оформляется отдельная опись с указанием данных о покупателях, наименовании товаров, их стоимости и дата отгрузки. В организациях, занятых промышленным производством, необходимо определить стоимость незавершенного производства. Описи необходимо составлять отдельно по каждому обособленному структурному подразделению (цеху, участку, отделению) с указанием наименования заделов, стадии или степени их готовности, количества или объема. Сырье, материалы и покупные полуфабрикаты, находящиеся у рабочих мест, не подвергавшиеся обработке, в опись незавершенного производства включать не нужно. Комиссия должна учесть их в отдельных описях. В отдельные описи нужно вносятся забракованные детали. По незавершенному производству, представляющему собой неоднородную массу или смесь сырья, в описях, а также в сличительных ведомостях приводятся два количественных показателя: • количество этой массы или смеси; • количество сырья или материалов, входящих в ее состав. Количество сырья или материалов определяется техническими расчетами. По незавершенному капитальному строительству в описях указываются наименование объекта и объем выполненных работ по этому объекту, по каждому отдельному виду работ, конструктивным элементам, оборудованию и т. п. При этом комиссии необходимо проверить, не числится ли в составе незавершенного капитального строительства оборудование, переданное в монтаж, но по которому реально монтаж не начат. А также состояние законсервированных и временно прекращенных строительством объектов, с указанием причины и основание для консервации. Ниже приведены примеры инвентаризационных описей материально-производственных ценностей, товаров отгруженных, товарно-материальных ценностей, принятых (сданных) на ответственное хранение, материалов и товаров, находящихся в пути. ИНВЕНТАРИЗАЦИОННАЯ ОПИСЬтоварно-материальных ценностей № 2 РАСПИСКА К началу проведения инвентаризации все расходные и приходные документы на товарно-материальные ценности сданы в бухгалтерию, отражены в регистрах учета и все товарно-материальные ценности, поступившие на мою (нашу) ответственность, оприходованы, а выбывшие списаны в расход. Материально ответственное(ые) лицо(а):    Итого по описи: количество порядковых номеров: Два________ (прописью) общее количество единиц фактически: Двадцать___ (прописью) на сумму, руб. фактически: Шесть тысяч семьсот шестьдесят три рубля 55 копеек (прописью)  Все ценности, поименованные в настоящей инвентаризационной описи с № 1 по № 2, комиссией проверены в натуре в моем (нашем) присутствии и внесены в опись, в связи с чем претензий к инвентаризационной комиссии не имею (не имеем). Ценности, перечисленные в описи, находятся на моем (нашем) ответственном хранении. Материально ответственное(ые) лицо(а) (индивидуальный предприниматель):  Указанные в настоящей описи данные и подсчеты проверил член инвентаризационной комиссии:  АКТ ИНВЕНТАРИЗАЦИИтоваров отгруженных № 3   Всего по акту, руб.: Три тысячи двести рублей 00 копеек (прописью)  При проведении инвентаризации кассы необходимо руководствоваться Порядком ведения кассовых операций в Российской Федерации, утвержденным Решением Совета директоров Банка России от 22 сентября 1993 г. № 40. В процессе инвентаризации комиссия пересчитывает деньги в кассе и сверяет полученную сумму с данными кассовой книги. Кроме денег комиссия должна проверить сохранность денежных документов: ценных бумаг, почтовых марок, путевок в дома отдыха и санатории, авиабилетов и т. д. Проверяя наличие ценных бумаг, комиссия должна установить правильность оформления ценных бумаг, реальность стоимости учтенных на балансе ценных бумаг, полноту отражения в бухгалтерском учете полученных доходов по ценным бумагам. Ценные бумаги и бланки строгой отчетности нужно проверять по видам бланков (например, акции: привилегированные и обыкновенные, именные и на предъявителя) и с учетом их начальных и конечных номеров. Инвентаризация ценных бумаг, сданных на хранение в специальные организации (банк-депозитарий – специализированное хранилище ценных бумаг и др.), заключается в сверке остатков сумм, числящихся на соответствующих счетах бухгалтерского учета организации, с данными выписок этих специальных организаций. Для акта инвентаризации предусмотрен типовой бланк по форме № ИНВ-15 «Акт инвентаризации наличных денежных средств». В акте комиссия указывает, сколько наличных денег, ценностей и других документов (марок, чеков, чековых книжек, путевок, авиабилетов, ценных бумаг) находилось в кассе в момент проведения ревизии. Главный бухгалтер фирмы должен указать в акте стоимость ценностей в кассе по данным бухгалтерского учета. Здесь же указывают номера последнего на дату ревизии приходного и расходного кассовых ордеров. Оборотную сторону акта заполняют, если во время ревизии комиссия обнаружила недостачу или излишки ценностей. Строку «Объяснение причин излишков и недостач» заполняет работник, ответственный за сохранность ценностей (кассир). Примеры инвентаризации кассы, ценных бумаг и бланков строгой отчетности приведены ниже. АКТ ИНВЕНТАРИЗАЦИИналичия денежных средств № 4  РАСПИСКА К началу проведения инвентаризации все расходные и приходные документы на денежные средства сданы в бухгалтерию, отражены в регистрах учета и все денежные средства, поступившие на мою ответственность, оприходованы, а выбывшие списаны в расход. Материально ответственное лицо (индивидуальный предприниматель):  При инвентаризации установлено следующее: 1) наличных денег 11 000 руб. 00 коп.; 2) почтовых марок _______________ руб.; 3) ценных бумаг ________________ руб.; 4) _____________________ руб. Итого фактическое наличие: 11 000 руб. 00 коп.; руб. Одиннадцать тысяч рублей 00 копеек (прописью) _____________________________________________________________________________ По учетным данным: 11 000 руб. 00 коп.; руб. Одиннадцать тысяч рублей 00 копеек (прописью) Результаты инвентаризации: излишек ___________ руб.; недостача _______ руб. Последние номера кассовых ордеров: приходного № 1235; расходного № 2564.  Подтверждаю, что денежные средства, перечисленные в акте, находятся на моем ответственном хранении. Материально ответственное лицо (индивидуальный предприниматель):  Указанные в настоящей описи данные и подсчеты проверил член инвентаризационной комиссии:  ИНВЕНТАРИЗАЦИОННАЯ ОПИСЬценных бумаг и бланков документов строгой отчетности № 5  РАСПИСКА К началу проведения инвентаризации все расходные и приходные документы на ценные бумаги сданы в бухгалтерию, отражены в регистрах учета и все ценные бумаги и бланки документов строгой отчетности, поступившие на мою (нашу) ответственность, оприходованы, а выбывшие списаны в расход. Материально ответственное (ые) лицо (а) (индивидуальный предприниматель):    Итого по описи: количество порядковых номеров: Семь (прописью) общее количество единиц фактически: Семь (прописью) на сумму, руб. фактически: Триста пятьдесят руб. 00 копеек (прописью)  Все ценные бумаги и бланки документов строгой отчетности, поименованные в настоящей инвентаризационной описи с № 2546 по № 2552, комиссией проверены в натуре в моем (нашем) присутствии и внесены в опись, в связи с чем претензий к инвентаризационной комиссии не имею (не имеем). Ценные бумаги и бланки документов строгой отчетности, перечисленные в описи, находятся на моем (нашем) ответственном хранении. Материально ответственное лицо (индивидуальный предприниматель):  Указанные в настоящей описи данные и подсчеты проверил член инвентаризационной комиссии:  При инвентаризации резервов предстоящих расходов и платежей комиссия должна проверить правильность и обоснованность созданных в организации резервов: • на предстоящую оплату отпусков работникам; • на выплату ежегодного вознаграждения за выслугу лет; • на выплату вознаграждений по итогам работы организации за год; • расходов на ремонт основных средств; • производственных затрат по подготовительным работам в связи с сезонным характером производства; • предстоящих затрат по ремонту предметов проката и др. Проводя инвентаризацию, комиссия должна проверить, правильно ли были рассчитаны суммы резервов и обоснованно ли переносятся остатки на начало следующего отчетного года. В том случае, если комиссия обнаружит превышение фактически начисленного резерва над суммой подтвержденного инвентаризацией расчета, в декабре отчетного года производится сторнировочная запись издержек производства и обращения. Если обнаружится, что резерв недоначислен, то бухгалтерия предприятия должна сделать дополнительную проводку и включить дополнительные отчисления в издержки производства и обращения. При этом нужно помнить, что неизрасходованные суммы резерва сомнительных долгов в конце года присоединяются к финансовым результатам (п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29 июля 1998 г. № 34н). Результаты инвентаризации займов, кредитов, задолженности перед контрагентами отражают в едином акте по форме № ИНВ-17 и специальной справке (Приложение к форме № ИНВ-17). Основанием для проведения инвентаризации являются договора, платежные документы, акты сверки расчетов, налоговые декларации, авансовые отчеты и т. д. Комиссия должна определить сроки возникновения дебиторской и кредиторской задолженности и возможность ее погашения. В акте должны быть указаны: • счета бухгалтерского учета, на которых числится задолженность; • суммы задолженности, согласованные и не согласованные с дебиторами (кредиторами); • суммы задолженности, по которым истек срок исковой давности. Срок исковой давности составляет три года с момента возникновения задолженности. Если при инвентаризации выявлена задолженность с истекшим сроком исковой давности, то ее необходимо списать с баланса фирмы на основании приказа руководителя. К акту прикладывается справка, в которой должны быть отражены: реквизиты каждого дебитора или кредитора организации, причина и дата возникновения задолженности, сумма задолженности. Образец акта и справки представлены ниже: АКТ ИНВЕНТАРИЗАЦИИрасчетов с покупателями, поставщиками и прочими дебиторами и кредиторами № 6  1. По дебиторской задолженности  2. По кредиторской задолженности   СПРАВКАк акту № 7 инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами № 1   По окончании инвентаризации фактически выявленные данные в ходе проведения инвентаризации сличаются с данными бухгалтерского учета. Сумма выявленных отклонений заноситься в сличительные ведомости. Для этих ведомостей предусмотрены типовые формы. Например, в форме № ИНВ-18 указывают результаты инвентаризации основных средств, в форме № ИНВ-19 – товарно-материальных ценностей и т. д. В этих документах отражают суммы недостач или излишков. Исправляя ошибки по результатам инвентаризации, нужно соблюдать два основных правила: • во-первых, инвентаризация должна быть закончена до утверждения годовой отчетности акционерами (участниками) и сдачи ее в налоговую инспекцию (то есть до 30 марта); • во-вторых, записи по исправлению ошибок датируются либо датой окончания инвентаризации, либо 31 декабря отчетного года. Изменения в утвержденную и сданную бухгалтерскую отчетность вносить нельзя. В такой ситуации все ошибки исправляют в текущем году. Выявленные излишки тех или иных ценностей (основных средств, товарно-материальных ценностей) приходуют и отражают на соответствующих счетах бухгалтерского учета (счета 01 «Основные средства», 10 «Материалы», 41 «Товары»). Такое имущество учитывают по рыночной стоимости на дату проведения инвентаризации. В бухгалтерском учете данных хозяйственные операции должны быть отражены следующими записями:  В налоговом учете выявленные излишки включают в состав внереализационных доходов (ст. 250 НК РФ). Стоимость недостающего имущества списывается на счет 94 «Недостачи и потери от порчи ценностей» следующими бухгалтерскими записями:  Недостача ценностей в пределах норм естественной убыли списывается на счета по учету расходов и учитывается при налогообложении прибыли. Недостача сверх норм естественной убыли списывается на виновных лиц. Если виновники не установлены или суд отказал во взыскании с них убытков, то сумму недостачи включается в состав внереализационных расходов. Списание недостач в бухгалтерском учете отражается следующими бухгалтерскими записями:  Если же в результате инвентаризации выявлена задолженность с истекшим сроком исковой давности (три года), то такую задолженность необходимо списать с баланса организации. Списание дебиторской задолженности в бухгалтерском учете отражается следующими записями:  5.3. Арифметический контроль Арифметический контроль позволяет устранить ошибки в подсчетах, которые могут возникнуть в случае подсчета вручную. К примеру, главный бухгалтер «Электрон» перед составлением отчета за первое полугодие 2006 года решил проверить, правильно ли начислена амортизация по основным средствам, учитываемым на балансе организации. Для этого было выбрано одно основное средство – принтер, который был введен в эксплуатацию в мае 2005 года. Первоначальная стоимость принтера составляет 9 800 руб. Срок полезного использования составляет – 60 месяцев. Сумма начисленной амортизации с периода ввода в эксплуатацию до момента проверки по данным бухгалтерского учета составила 2123,33 руб. Проверка главным бухгалтером проведена следующим образом: 1. С периода ввода в эксплуатацию до момента проверки принтер эксплуатировался 14 месяцев. 2. Сумма ежемесячной амортизации составляет 163,33 руб. (9 800 руб./60 месяцев). 3. Следовательно, фактически должно быть начислено 2 286,67 (163,33 руб.*14 месяцев). 4. Расхождение между суммой начисленной амортизации по данным бухгалтерского учета и суммой амортизации, рассчитанной при проверке главным бухгалтером, составляет 163,33. Данная ошибка возникла в результате того, что бухгалтерией не была начислена амортизация за один месяц. В результате того, что формы отчетности (форма № 1 «Бухгалтерский баланс», форма № 2 «Отчет о прибылях и убытках» и т. п.) составляются в тысячах рублей, возникают погрешности при округлении. Поэтому для самопроверки обращайте внимание на соблюдение следующих равенств: 1. Строка 190 формы № 1 «Бухгалтерский баланс» должна быть равна сумме строк первого раздела формы № 1 «Бухгалтерский баланс»; 2. Строка 290 формы № 1 «Бухгалтерский баланс» должна быть равна сумме строк второго раздела формы № 1 «Бухгалтерский баланс; 3. Строка 300 формы № 1 «Бухгалтерский баланс» должна быть равна сумме строк 190 и 290 № 1 «Бухгалтерский баланс; 4. Строка 490 формы № 1 «Бухгалтерский баланс» должна быть равна сумме строк третьего раздела формы № 1 «Бухгалтерский баланс; 5. Строка 590 формы № 1 «Бухгалтерский баланс» должна быть равна сумме строк четвертого раздела формы № 1 «Бухгалтерский баланс; 6. Строка 690 формы № 1 «Бухгалтерский баланс» должна быть равна сумме строк пятого раздела формы № 1 «Бухгалтерский баланс; 7. Строка 700 формы № 1 «Бухгалтерский баланс» должна быть равна сумме строк 490, 590 и 690 № 1 «Бухгалтерский баланс. Проверка правильности исчисления единого социального налога (ЕСН) начинается с контроля правильности арифметического подсчета данных, отраженных в форме отчетности. Для налогоплательщиков, применяющие обычные режиме налогообложения, должно соблюдаться следующее соотношение показателей в формах отчетности:  Данное равенство основано на положениях п.2 ст.10 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации». При этом налоговая база (строки 0100–0140) должна отражаться в размере, определенном ст.237 НК РФ, то есть за исключением сумм, не облагаемых налогом согласно ст.238 НК РФ, но включая выплаты, освобождаемые от налогообложения по ст. 239 НК РФ и ст. 245 НК РФ. С 1 января 2002 г. налогоплательщики, которые наряду с деятельностью, подлежащей обложению единым налогом на вмененный доход, осуществляют иные виды деятельности, ЕСН уплачивают только с выплат и вознаграждений, начисляемых в пользу физических лиц по видам деятельности, не облагаемым ЕНВД. Страховые же взносы на обязательное пенсионное страхование они уплачивают в общеустановленном порядке. Поэтому для таких налогоплательщиков должно соблюдаться следующее соотношение показателей в формах отчетности:  Для проверки налоговой базы в качестве источника для проведения арифметического контроля рекомендуется использовать форму первичного учета, в которой налогоплательщик согласно п. 4 ст. 243 НК РФ должен вести учет сумм начисленных выплат и иных вознаграждений, сумм налога, относящегося к ним, сумм налоговых вычетов по каждому физическому лицу, в пользу которого осуществлялись выплаты. Такой учет ведется в форме индивидуальной карточки, утвержденной Приказом МНС России от 21.02.2002 г. № БГ-3-05/91 с последующими изменениями и дополнениями. Между показателями декларации (расчетов) по ЕСН и индивидуальных карточек должны соблюдаться следующие равенства:  Согласно п. 3 ст. 238 НК РФ налоговая база по ЕСН, подлежащему зачислению в ФСС РФ, меньше налоговой базы по ЕСН, подлежащему зачислению в федеральный бюджет и фонды обязательного медицинского страхования, на сумму вознаграждений по договорам гражданско-правового характера, предметом которых является выполнение работ, оказание услуг, и авторским договорам. Поэтому значение показателей, отраженных в графе 5 по строкам 0100–0140 декларации (расчета) по ЕСН должно быть меньше (при наличии перечисленных выплат) либо равно (при их отсутствии) значениям показателей граф 3, 7 и 9 по строкам 0100–0140 данной формы налоговой отчетности. Налоговые базы, отраженные по строкам 0100–0140 для исчисления ЕСН в федеральный бюджет (графа 3), Федеральный фонд обязательного медицинского страхования (графа 7) и территориальный фонд обязательного медицинского страхования (графа 9) должны быть равны между собой. Если в штате организации имеются инвалиды, то для них по уплате ЕСН предусмотрены льготы ст. 239 НК РФ. В частности, организации на основании пп.1 п.1 ст.239 НК РФ освобождаются от уплаты ЕСН с выплат и вознаграждений, не превышающих в течение налогового периода 100 000 руб. на каждого работника, являющегося инвалидом I, II или III группы. В тоже время, на вознаграждения, выплачиваемые инвалидам I, II или III группы по договорам гражданско-правового характера или авторским договорам, льготы не распространяются. Право на применение данных налоговых льгот организации подтверждают на листе 09 декларации (расчета) по ЕСН, заполняя таблицу «Выплаты в пользу работников, являющихся инвалидами I, II или III групп, включаемые в строку 0200 (код 090)». Здесь приводится список работающих инвалидов, номера и даты выдачи им учреждениями медико-социальной экспертизы справок, подтверждающих факт инвалидности. По каждому работнику-инвалиду, поименованному в графе 2 указанной таблицы, сумма льготируемых выплат, отраженная в графе 7, не должна превышать 100 000 руб. В связи с этим должно выполняться следующее соотношение: значение графы 7 по строке «Итого» таблицы, деленное на общее число работников-инвалидов, должно быть меньше либо равно 100 000 руб. Если в результате освидетельствования (переосвидетельствования) работник получает инвалидность в течение месяца, налоговая льгота применяется начиная с выплат, начисленных с 1-го числа того месяца, в котором получена инвалидность. Это же правило действует и в случае утраты права на получение инвалидности. Льгота, установленная пп. 1 п. 1 ст. 239 НК РФ, не распространяется на индивидуальных предпринимателей и физических лиц, являющихся работодателями по отношению к работникам – инвалидам I, II или III группы. При проверке деклараций (расчетов) по ЕСН суммы расходов налогоплательщика, произведенных на цели государственного социального страхования, на которые уменьшается доля налога, подлежащая зачислению в Фонд социального страхования РФ, сверяются с данными раздела 1 расчетной ведомости по средствам ФСС РФ (формы 4-ФСС РФ). Если вы правомерно производили расходы по социальному страхованию своих работников и правильно составили отчетность по ЕСН, представляемую в налоговые органы и органы фонда, то между показателями декларации (расчета) по налогу и формы 4-ФСС РФ будут соблюдаться следующие соотношения:  5.4. Логический анализ Во избежание ошибок и неточностей при составлении формы № 1 «Бухгалтерский баланс» целесообразно проанализировать по Главной книге обороты и остатки по счетам. Сделать это довольно просто. Рассмотрим на примере. К примеру, вы составляете бухгалтерский баланс за 3 квартал 2006 года. Как осуществлять анализ приведу на примере основных средств. Если в течении квартала поступления и выбытия основных средств не происходило, то оборот по кредиту счета 02 «Амортизация основных средств» за 3 квартал должен быть равен обороту по кредиту счета 02 «Амортизация основных средств» за 2 квартал. Если же в течение квартала осуществлялось поступление и выбытие основных средств, то надо помнить, что начисление амортизации по поступившим основным средствам начинается с 1-ого числа месяца, следующим за датой ввода в эксплуатацию, а по выбывшим объектам основных средств прекращается с 1-ого числа месяца, следующим за списанием основных средств с бухгалтерского учета. Аналогично проверяется начисление амортизации по нематериальным активам. Предприятием, занимающимся производством продукции или выполнением работ с использованием собственных материалов, для анализа следует сопоставить стоимость готовой продукции стоимость израсходованного сырья за 2 и 3 кварталы. Например, по данным бухгалтерского учета ООО «Каста» за 2 квартал на склад оприходована готовая продукция (по дебету счета 43 «Готовая продукция») на сумму 520 000 руб. При этом израсходовано сырье (по кредиту счета 10 «Материалы») на сумму 200 000 руб. в третьем квартале изготовлена продукция на сумму 580 000 руб. (по дебету счета 43 «Готовая продукция»), при этом использовано сырье (по кредиту счета 10 «Материалы») на сумму 280 000 руб. При сравнении показателей за эти два периода оказалось, что в третьем квартале значительно возрос расход материалов (выпуск готовой продукции возрос на 60 000 руб., а расход материалов на 80 000 руб.). в данном случае, рассуждал бухгалтер, возможны следующие ошибки: либо неправильно списана стоимость материалов, либо не оприходована на склад готовая продукция. При составлении бухгалтерской отчетности логическому анализу следует подвергать и другие статьи расходов или доходов предприятия за отчетный период. Ваше внимание должно привлечь тот случай, если происходит резкое увеличение или уменьшение показателей отчетности по сравнению с аналогичными показателями за предыдущие отчетные периоды. Кроме того, всегда помните, что у активных счетов не может быть кредитовое сальдо, а у пассивных счетов – дебетовое. Если есть остаток по счету 60 2Расчеты с поставщиками и подрядчиками», то должен быть остаток по дебету счета 19 «НДС по приобретенным ценностям». 5.5. Взаимоувязка показателей отчетности После того, как бухгалтерская отчетность составлена, нужно сопоставить данные из различных форм. При этом обращаю внимание, что бухгалтерская и налоговая отчетность составляются на основе разных учетных регистров, по разным правилам и соответственно проверить правильность составления налоговой отчетности по данным бухгалтерской отчетности не представляется возможным. Единственным налогом, который начисляется п данным бухгалтерского учета, является налог на имущество. Следовательно, суммы стоимости различных видов имущества, показанные в приложении к декларации по налогу на имущество на соответствующие отчетные даты, должны совпадать с суммами, отраженными в бухгалтерских балансах по состоянию на 1 января, 1 апреля, 1 июля, 1 октября. Проверка взаимоувязки показателей отчетных форм является одной из важнейших процедур, завершающих составление бухгалтерской отчетности, а также проверки правильности ведения бухгалтерского учета. Ниже приведена взаимоувязка показателей пяти основных форм отчетности между собой. Для удобства увязка расположена в табличном варианте. Взаимоувязка показателей формы № 1 «Бухгалтерский баланс» с показателями формы № 3 «Отчета об изменениях капитала»   Взаимоувязка показателей формы № 1 «Бухгалтерский баланс» с показателями формы № 4 «Отчета о движении денежных средств»  Взаимоувязка показателей формы № 1 «Бухгалтерский баланс» с показателями формы № 5 «Приложение к бухгалтерскому балансу»      Взаимоувязка показателей формы № 2 «Отчет о прибылях и убытках» с показателями формы № 3 «Отчет об изменениях капитала»  Взаимоувязка показателей формы № 3 «Отчет об изменениях капитала» с показателями формы № 5 «Приложение к бухгалтерскому балансу»  Взаимоувязка показателей формы № 2 «Отчет о прибылях и убытках» с показателями формы № 5 «Приложение к бухгалтерскому балансу»  5.6. Использование системы внутреннего контроля Одним из важнейших способов обнаружения всех видов ошибок является внутренний контроль. Система внутреннего контроля – это политика организации, направленная на выявление, исправление и предотвращение ошибок и искажений информации, которые могут появиться в бухгалтерском и налоговом учете. Организация внутреннего контроля в форме внутреннего аудита присуща крупным и некоторым средним организациям, для которых характерны: • усложненная оргструктура; • многочисленность филиалов, дочерних компаний; • разнообразие видов деятельности и возможность их кооперирования; • стремление органов управления получать достаточно объективную и независимую оценку действий менеджеров всех уровней управления. Кроме задач чисто контрольного характера, внутренние аудиторы могут выполнять экономическую диагностику, разрабатывать финансовую стратегию, вести маркетинговые исследования, управленческое консультирование. К службе внутреннего аудита относят и ревизионные комиссии (ревизоров), деятельность которых регламентирована действующим законодательством. Эта служба в основном распространена в акционерных обществах, обществах с ограниченной ответственностью и производственных кооперативах. Элементами внутреннего контроля являются: • инвентаризация; • контрольные замеры работ; • контрольные запуски оборудования; • формальная и арифметическая проверки; • встречная проверка; • способ обратного счета; • метод сопоставления однородных фактов; • служебное расследование; • экспертизы различных видов; • сканирование; • логическая проверка; • письменный и устный опросы; • специфические приемы смежных экономических наук (приемы экономического анализа, экономико-математические методы, методы теории вероятностей и математической статистики). Таким образом, в конечном итоге работа системы внутреннего контроля направлена на своевременную подготовку достоверной бухгалтерской и налоговой отчетности и ведение бухгалтерского и налогового учета в соответствии с действующим законодательством РФ. |

|

||

|

Главная | Контакты | Нашёл ошибку | Прислать материал | Добавить в избранное |

||||

|

|

||||