|

||||

|

|

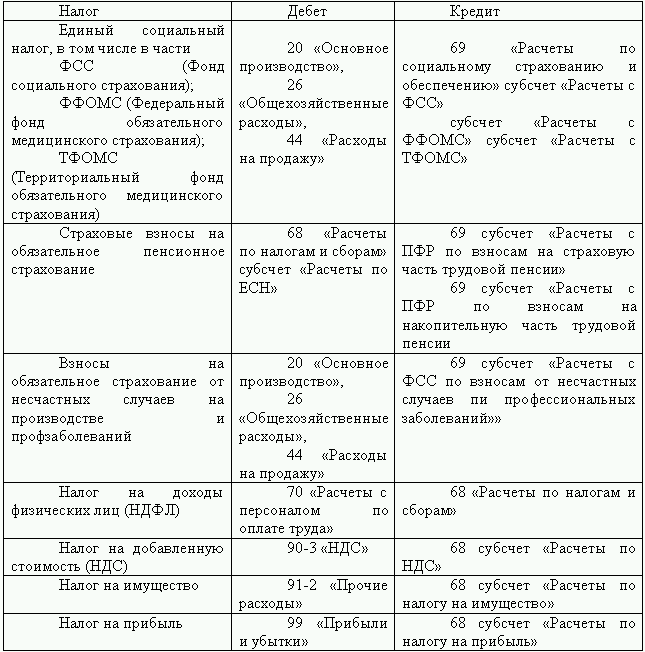

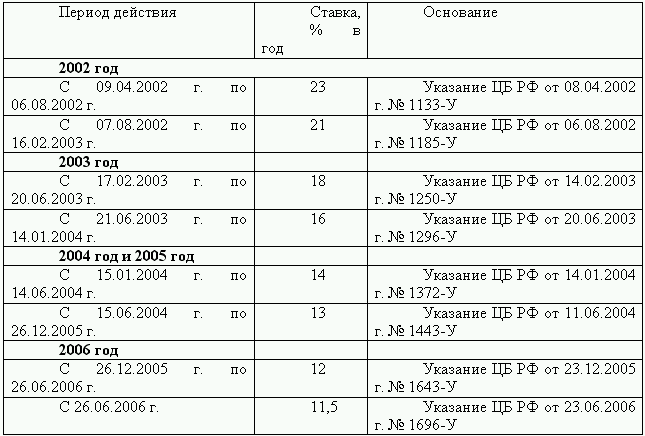

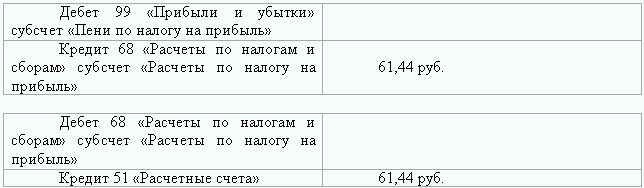

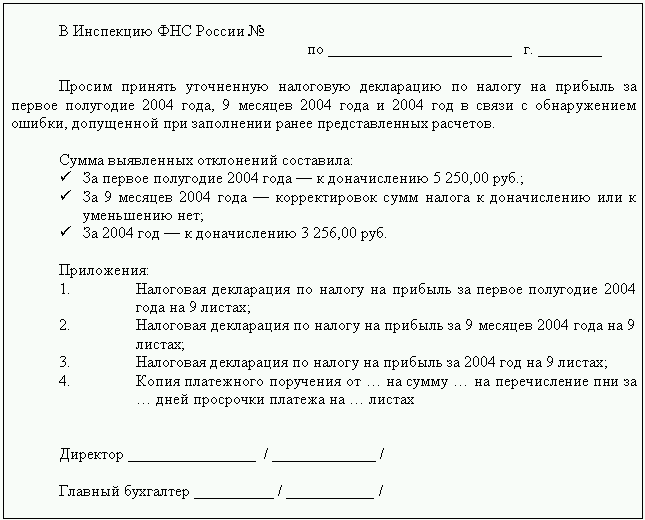

Глава 6. Исправление ошибок в налоговых регистрах Основной обязанностью налогоплательщика является уплата налогов, установленных законодательством. Однако прежде чем уплатить налоги, их надо рассчитать. Каждая организация делает это самостоятельно, исходя из налоговой базы, налоговых ставок, с учетом налоговых льгот. Исчисленные суммы налога отражаются в налоговых декларациях. За неправильные результаты расчетов, которые могут привести к неуплате или неполной уплате налогов Налоговым кодексом РФ установлена ответственность. Безошибочное исчисление налогов, подлежащих уплате, избавит организацию от таких неприятностей, как наложение штрафных санкций и взыскание пеней. Как избежать ошибок в налоговых регистрах и как безошибочно их исправить, если они были совершены ранее – это тема настоящей главы. 6.1. Как оформить бухгалтерские записи при обнаружении ошибок в налоговых регистрах Исправительные проводки в бухгалтерском учете необходимо делать в том периоде, когда обнаружена ошибка в налоговых расчетах. Согласно Плану счетов и Инструкции по его применению суммы дополнительно начисленных налогов и других обязательных платежей отражаются по дебету счетов источников уплаты налогов в корреспонденции с кредитом счетов 68 «Расчеты по налогам и сборам» и 69 «Расчеты по социальному страхованию и обеспечению». Если вами обнаружены ошибки в начислении налогов, то следующая таблица поможет вам их правильно исправить:  При исправлении обнаруженных ошибок необходимо помнить: • если необходимо доначислить налог, то делаются прямые записи; • если обнаруживается излишне начисленная сумма налога, то необходимо эту сумму сторнировать; • записи отражаются в бухгалтерском учете в том отчетном периоде, когда была обнаружена ошибка. • Если необходимо исправить ошибку в начислении налогов, которая возникла в прошлые периоды, то сумму доначисленных налогов отражают по дебету счету 91 «Прочие доходы и расходы» субсчет «Прочие расходы» как прибыль или убыток прошлых лет в корреспонденции с кредитом счетов 68 «Расчеты по налогам и сборам» или 69 «Расчеты по социальному страхованию и обеспечению». Записи отражаются в бухгалтерском учете в том отчетном периоде, когда была обнаружена ошибка прошлых лет. При обнаружении ошибок по какому-либо налогу следует помнить, что ошибка в определении налоговой базы по одному налогу может повлечь за собой ошибку в определении налоговой базы по другому налогу. К примеру, организация обнаружила неучтенную выручку от реализации товаров (работ, услуг), которая была внесена наличными деньгами. В этом случае необходимо доначислить НДС и налог на прибыль. Первичным документом, в котором должно быть отражено внесение изменений в бухгалтерский учет является бухгалтерская справка. 6.2. Когда и как представить уточненные декларации Если организация обнаружила ошибку в налоговых расчетах, то ей необходимо представить дополнительную декларацию за тот отчетный (налоговый) период, в котором эта ошибка была допущена. В соответствии с письмом Минфина России № 03-03-04/2/33, в котором объявили, что уточненные декларации необходимо предъявлять и в том случае, если у фирмы есть переплата по налогу. Для исправления ошибок в расчете налогов надо внести дополнения и изменения в декларацию по соответствующему виду налогов (п. 1 ст. 81 НК РФ). При этом бухгалтер должен пересчитать налог в периоде совершения ошибки. Т. е. как это сказано в п. 1 ст. 54 НК РФ подавать уточненную декларацию следует за тот отчетный период, в котором была допущена погрешность. В то же время обращаю Ваше внимание, что после сдачи годовой бухгалтерской отчетности исправления в бухгалтерский учет вносятся текущим периодом, а в бухгалтерскую отчетность изменения не вносятся (п. 11 Указаний о порядке составления и представления бухгалтерской отчетности). Если же период совершения ошибки определить невозможно, то организация должна скорректировать налоговые обязательства того времени, в котором были обнаружены нарушения. Например, по результатом проведенной в конце 2005 года инвентаризации было обнаружено неучтенное в бухгалтерском учете здание. Поскольку точную дату перехода права собственности на это здание невозможно, то стоимость основного средства будет учитываться в налоговой декларации по налогу на прибыль и п налогу на имущество за 2005 год. Срок сдачи уточненных деклараций Налоговым кодексом РФ не установлен. Налоговые органы часто пытаются оштрафовать организацию за несвоевременную подачу уточненной налоговой декларации, но как только дел доходит до суда, то арбитражные суды встают на сторону налогоплательщиков. Если вы столкнулись с подобной ситуацией, то рекомендуется посмотреть следующие постановления арбитражных судов: • Постановление ФАС Западно-Сибирского округа от 12 декабря 2005 года № Ф04-8861/2005 (17726-А81-14); • Постановление ФАС Центрального округа от 05 февраля 2004 года № А68-АП-215/10-03; • Постановление ФАС Северо-Западного округа от 08.07.2004 года № А05-1467/03/19. Уточненная декларация заполняется на бланке той формы, что и первоначальный вариант. Это правило действует даже тогда, если форма декларации на момент заполнения устарела. Это связано с тем, что бухгалтерия исправляет ошибку, которая относиться к предыдущему периоду. Формы налоговых деклараций, действовавших в период с 2003 года по 2006 года представлены в таблице ниже. На титульном листе каждой налоговой декларации имеется специальное поле «Вид документа». При этом заполняя уточненную декларацию надо помнить, что в графе «Вид документа» следует проставить цифру 3. Через дробь указывается какой по счету уточненный отчет сдает организация за указанный период. Если, к примеру, налогоплательщик представляет уточненную налоговую декларацию за отчетный период впервые, то через дробь будет стоять цифра «1» («3/1»). Если же подается вторая декларация за тот же отчетный период с изменениями и дополнениями, то через дробь будет стоять цифра «2» («3/2»). Исправлять и дополнять декларацию организация может несколько раз. В уточненной декларации нужно учитывать только ошибки, обнаруженные вами самостоятельно. В уточненную декларацию вносятся все сведения из старой декларации с учетом исправленных ошибок. На старых формах налоговых деклараций поле «Вид документа» отсутствует, поэтому вам необходимо сделать надпись от руки в верхней части декларации «Уточненная». Уточненный отчет подается в налоговую вместе с заявлением о том, что организация хочет внести дополнения и изменения в декларацию, которое заполняется в произвольной форме (рекомендуется указать реквизиты налогового органа и вашей организации, а также все изменения, которые вносятся в налоговую декларацию). В НК РФ нет требований о представлении письменного заявления. Однако большинство налоговых инспекций потребуют от вас такую бумагу. Прядок внесения изменений в декларацию зависит от того, какой налог был начислен неправильно. Ведь существуют декларации, которые составляются нарастающим итогом с начала года. Это декларации по налогу на прибыль, по налогу на имущество, по ЕСН и взносам на обязательное пенсионное страхование, по единому налогу, уплачиваемому в связи с применением упрощенной системы налогообложения и т. д. А также существуют декларации, составляемые в течение года отдельно за каждый налоговый период (месяц, квартал). Такие расчеты составляются по НДС, акцизам, ЕНВД. При этом ошибка, допущенная в налоговой декларации за какой-либо налоговый период, не влияет на показатели следующего налогового периода того же календарного года. Поэтому в налоговую инспекцию подается уточненная декларация или расчет только за тот квартал или месяц, в котором была совершена ошибка. Исправление ошибок в налоговых декларациях налогов, по которым расчеты составляются нарастающим итогом производится следующим образом: если ошибка совершена в первом квартале или в первом месяце отчетного года, то вам придется переделывать и представлять в налоговую инспекцию все последующие декларации до конца этого года, так как ошибка повторялась в декларациях за полугодие, за девять месяцев и за год. При исправлении ошибок в расчете налогов текущего года количество дополнительных деклараций будет зависеть от того, когда была допущена ошибка и когда ее обнаружили: • если ошибка допущена в первом квартале текущего года, а обнаружена во втором квартале, то в налоговую инспекцию вы отправите дополнительный расчет только за первый квартал; • если ошибка допущена в первом квартале текущего года, а обнаружена лишь по окончании года, то следует представить в налоговую инспекцию дополнительные декларации за первый квартал, полугодие и девять месяцев. Может возникнуть ситуация, когда бухгалтер нашел ошибку, которая была допущена в 2001, 2002 годах или более ранних периодах. В этом случае организация вправе не подавать уточненную декларацию. Статьей 87 НК РФ установлено, что налоговой проверкой могут быть охвачены только три предшествующих календарных года. Поэтому ошибки трехлетней давности вы можете не исправлять и недоимку не платить. В то же время вы не можете вернуть или зачесть переплату. По поводу зачета старых переплат долго шли споры. Однако своим Постановлением Президиум ВАС РФ от 29 июня 2004 года № 2046/04 заявил, что зачесть налог, так же как и вернуть переплату по истечении трехлетнего срока нельзя. По этому вопросу такое же мнение и у Минфина РФ (см. Письмо Минфина РФ от 24 августа 2004 года № 03-02-07/15) 6.3. Последствия исправления ошибок в налоговых декларациях: штрафы и пени За недоплату налога организацию могут оштрафовать по ст. 122 НК РФ. Но если же организация сама обнаружит ошибку, то может избежать ответственности. Так при подаче уточненной декларации с организации не будет взыскан штраф, если декларация сдана: • до того, как наступил последний срок сдачи декларации, в которой была ошибка (п. 2 ст. 81 НК РФ); • после того, как истек этот срок или срок уплаты налога, но до того, как налоговые органы назначили выездную проверку или узнали, что из-за ошибки в первоначальной декларации недоплачен налог (п. 3и п. 4 ст. 81 НК РФ). Если налогоплательщик подал налоговую декларацию прежде, чем уплатил соответствующую сумму налога и пеней либо когда уплатил только налог, но не соответствующую ему сумму пеней, то в подобной ситуации налоговые органы привлекут налогоплательщика к налоговой ответственности в виду невыполнения требований п. 4 ст. 81 НК РФ. Поэтому сначала уплатите необходимую сумму налога, причитающуюся к уплате по декларации и соответствующую ей сумму пеней, а уже потом представить в налоговый орган декларацию. Однако здесь возникает вот какой вопрос: что если налогоплательщик уплатил сумму налога по уточненной декларации, а про пени забыл? Правомерен ли штраф в таком случае? Единого мнения по этому вопросу нет. Так одни специалисты считают, что штрафные санкции правомерны, другие – что штраф может быть наложен только за неуплату сумм налога, а не пеней. Нет единого мнения по этому вопросу и в арбитражной практике. Например, ст. 122 НК РФ предусмотрена ответственность за неуплату или неполную уплату налогоплательщиком сумм налога. Как следует из материалов дела и установлено судебными инстанциями, налогоплательщик привлечен к ответственности «за неуплату в установленный законодательством о налогах и сборах срок доначисленной суммы пеней». Однако НК РФ не предусматривает ответственности за такое деяние. Поэтому решение арбитражного суда – отмена решения налогового органа (Постановление ФАС Северо-Западного округа от 27.05.2003 по делу № А56-31662/02). Но существует и другое мнение арбитражного суда, например НК РФ предусмотрена возможность освобождения налогоплательщика, совершившего указанное в этой статье 122 НК РФ нарушение, от ответственности, если он самостоятельно выявит допущенное нарушение, произведет перерасчет подлежавшей уплате за конкретный налоговый (отчетный) период суммы налога, исчислит пени за просрочку уплаты доначисленной в результате выявленной ошибки суммы налога, уплатит доначисленные суммы налога и пеней в бюджет, а после этого внесет исправления в ранее представленную декларацию путем подачи дополнительной (уточненной) декларации. Только при исполнении всех перечисленных условий в совокупности налогоплательщик может быть освобожден от ответственности за недоплату налога по первоначально поданной декларации. Несоблюдение одного из условий является основанием для взыскания штрафа в размере 20 процентов от суммы налога, не уплаченной в установленный законодательством о налогах и сборах срок по первоначально поданной декларации из-за неправильного отражения в ней сведений, связанных с исчислением налога (Постановление ФАС Северо-Западного округа от 19.08.2002 N А56-5078/02). Таким образом, в случае если налогоплательщик не уплатил пеню, возможно не угадать решение суда. В то же время необходимо обратить внимание, что независимо от применения к налогоплательщику налоговых санкций налоговый орган вправе взыскать соответствующую сумму пеней в бесспорном порядке в соответствии с п. 6 ст. 75 НК РФ. Если же налогоплательщик сдал налоговую декларацию несвоевременно, то на него будет наложен штраф в соответствии со ст. 119 НК РФ, а на должностных лиц организации (руководителя или главного бухгалтера) – административный штраф в соответствии со ст. 15.5 КоАП РФ. Так, непредставление налоговой декларации влечет взыскание штрафа в размере 5 процентов суммы налога, подлежащей уплате (доплате) на основе этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 100 руб. (п. 1 ст. 119 НК РФ). Если декларация не представлена в налоговый орган в течение более 180 дней по истечении установленного законодательством о налогах срока представления такой декларации, то это повлечет взыскание штрафа в размере 30 процентов суммы налога, подлежащей уплате на основе этой декларации, и 10 процентов суммы налога, подлежащей уплате на основе этой декларации, за каждый полный или неполный месяц начиная со 181-го дня (п. 2 ст. 119 НК РФ). На практике вызывает сложности вопрос: какой штраф должна заплатить фирма или предприниматель, если сумма налога по декларации равна нулю? Ведь согласно ст.119 НК РФ сумма штрафа исчисляется в процентном соотношении от суммы налога, указанной в декларации. Значит, если в строке «к уплате в бюджет» стоит «0», значит, штраф тоже должен равняться нулю? Налоговые органы в свою очередь считают, что поскольку в п.1 ст.119 НК РФ установлена минимальная сумма штрафа – 100 руб., на эту сумму и надо штрафовать, но только в том случае, если вы опоздали с подачей декларации менее чем на 180 дней. Если же вы сдали декларацию позже, то штраф с вас вообще не берется, поскольку в п.2 ст.119 его минимальная сумма не установлена (Письмо МНС от 4 июля 2001 г. N 14-3-04/ 1279-Т890). Кроме того, по некоторым налогам в течение года сдаете не декларацию, а расчет авансовых платежей, например по ЕСН. Расчет авансовых платежей по нему налоговой декларацией не считается. За просрочку подачи налоговики могут оштрафовать, но не по ст.119 НК РФ, а по ст.126 НК РФ (штраф – 50 руб. за каждый непредставленный документ) (п.15 Информационного письма Президиума ВАС РФ от 17 марта 2003 г. № 71). К административной ответственности в области налогов и сборов привлекаются следующие должностные лица: руководители, главные бухгалтеры и другие работники организаций, наделенные организационно-распорядительными или административно-хозяйственными функциями. При этом в перечень их должностных обязанностей должны входить функции, выполнение которых непосредственным образом связано с исчислением и уплатой в бюджет налогов и сборов. В соответствии со ст. 15.5 НК РФ за несвоевременное представление налоговой декларации на должностное лицо организации-налогоплательщика будет наложен штраф от 3 до 5 МРОТ. В соответствии со ст. 28.5 КоАП РФ налоговый орган составляет протокол об административном правонарушении немедленно после выявления совершения административного правонарушения. В случае, если требуется дополнительное выяснение обстоятельств дела либо данных о физическом лице или сведений о юридическом лице, в отношении которых возбуждается дело об административном правонарушении, протокол об административном правонарушении составляется в течение двух суток с момента выявления административного правонарушения. Протокол подписывают должностные лица, в отношении которого возбуждено дело, и должностные лица налогового органа. При несогласии с содержанием протокола налогоплательщик имеет право его не подписывать. Копия протокола вручается налогоплательщику под расписку. В соответствии со ст. 30.1 КоАП РФ постановление по делу об административном правонарушении может быть обжаловано. Жалоба на постановление по делу об административном правонарушении подается судье, в орган, должностному лицу, которыми вынесено постановление по делу, в течение десяти суток со дня вручения или получения копии постановления (ст. 30.2 КоАП РФ). По результатам рассмотрения жалобы на постановление по делу об административном правонарушении выносится одно из следующих решений: 1. оставить постановление без изменения, а жалобу без удовлетворения; 2. изменить постановление, если при этом не усиливается административное наказание или иным образом не ухудшается положение лица, в отношении которого вынесено постановление; 3. отменить постановление и прекратить производство по делу; 4. отменить постановление и возвратить дело на новое рассмотрение судье, в орган, должностному лицу, правомочным рассмотреть дело, в случаях существенного нарушения процессуальных требований, предусмотренных КоАП РФ, если это не позволило всесторонне, полно и объективно рассмотреть дело, а также в связи с необходимостью применения закона об административном правонарушении, влекущем назначение более строгого административного наказания, если потерпевшим по делу подана жалоба на мягкость примененного административного наказания; 5. отменить постановление и направить дело на рассмотрение по подведомственности, если при рассмотрении жалобы установлено, что постановление было вынесено неправомочными судьей, органом, должностным лицом (ст. 30.7 КоАП РФ). Пункт 3 ст. 114 НК РФ предусматривает возможность снижения размера штрафов, налагаемых на основании НК РФ за совершение налоговых правонарушений, в случае установления смягчающих ответственность обстоятельств. Так, в частности, определено, что при наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит уменьшению не менее чем в два раза по сравнению с размером, установленным соответствующей статьей гл. 16 НК РФ за совершение налогового правонарушения. Обстоятельства, смягчающие ответственность за совершение налогового правонарушения, устанавливаются судом и учитываются им при наложении санкций. Пленум Верховного Суда Российской Федерации и Пленум Высшего Арбитражного Суда Российской Федерации в совместном Постановлении от 11.06.1999 № 41/9 указали, что, учитывая, что п. 3 ст. 114 НК РФ установлен лишь минимальный предел снижения налоговой санкции, суд по результатам оценки соответствующих обстоятельств (например, характера совершенного правонарушения, количества смягчающих ответственность обстоятельств, личности налогоплательщика, его материального положения) вправе уменьшить размер взыскания более чем в два раза. (Постановление ФАС Центрального округа от 05.08.2002 по делу № А64-508/02-15, в котором размер штрафа снижен в 30 раз.) Арбитражная практика показывает, что смягчающими признаются, как правило, следующие обстоятельства: • тяжелое материальное положение привлекаемого к ответственности лица, отсутствие источника уплаты санкции. К примеру, Постановлением ФАС СЗО от 03.07.2002 по делу № А56-8112/02 смягчающим обстоятельством признано, что индивидуальное частное предприятие реальной деятельности не ведет, реальных источников для уплаты штрафов не имеется. • состояние здоровья привлекаемого к ответственности лица и его близких. К примеру, в Постановление ФАС МО от 16.10.2001 по делу № А13-3326/01-03, суд учел незначительность просрочки (один день), отсутствие вредных последствий правонарушения и правомерно применил положения ст. 112 НК РФ, предусматривающей возможность уменьшения взыскиваемого с налогоплательщика штрафа. • факт совершения налогового правонарушения впервые. К примеру, Постановлением ФАС УО от 20.05.2002 по делу № Ф09-997/02-АК смягчающим ответственность обстоятельством суд кассационной инстанции признает совершение налогового правонарушения впервые и считает необходимым снизить размер штрафа. • статус налогоплательщика. К примеру, в Постановлении ФАС СЗО от 13.08.2002 по делу № А56-11714/02 суд учел, что налогоплательщик является бюджетным учреждением и не имеет специальной статьи дохода для уплаты штрафа. Возможностью избежать ответственности, предусмотренной п. 1 ст. 122 НК РФ, является наличие переплаты в сумме, равной или большей, чем подлежащая доплате на основании уточненной налоговой декларации. Так, согласно п. 42 Постановления Пленума Высшего Арбитражного Суда Российской Федерации от 28.02.2001 № 5 «О некоторых вопросах применения части первой Налогового кодекса Российской Федерации» состав правонарушения, предусмотренный ст. 122 НК РФ, отсутствует, если в предыдущем периоде у налогоплательщика имеется переплата определенного налога, которая перекрывает или равна сумме того же налога, заниженной в последующем периоде и подлежащей уплате в тот же бюджет, и указанная переплата не была ранее зачтена в счет иных задолженностей по данному налогу, состав правонарушения, предусмотренный ст. 122 НК РФ, отсутствует, поскольку занижение суммы налога не привело к возникновению задолженности перед бюджетом в части уплаты конкретного налога. При этом зачесть переплату можно только по соответствующему уровню бюджетной системы. Налоговые органы могут оштрафовать организацию, которая допустила ошибку в налоговой декларации, за одно из следующих нарушений: 1. Грубое нарушение правил учета доходов и расходов и объектов налогообложения, если они повлекли за собой занижение налоговой базы (п. 3 ст. 120 НК РФ). Грубым нарушением правил учета доходов, расходов и объектов налогообложения считаются: • отсутствие первичных документов; • отсутствие счетов-фактур или регистров бухгалтерского учета; • систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета и отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений. При этом, если правила учета объекта налогообложения по какому-нибудь налогу грубо нарушались в течение более чем одного налогового периода, штраф возрастает до 15 000 руб. 2. За неуплату или неполную уплату налога в результате занижения налоговой базы, иного неправильного исчисления налога (ст. 122 НК РФ). В первом случае сумма штрафа составит 10 % от неуплаченного налога, но не менее 15 000 руб. А во втором случае – 20 % от суммы недоимки. Если неуплата или неполная уплата были совершены умышленно, то величина штрафа составит 40 % от неуплаченных сумм налога. Организация, нарушившая сроки уплаты налога, должна самостоятельно рассчитать и уплатить пени в бюджет (ст. 75 НК РФ). Пени начисляются за каждый календарный день прострочки. Отсчет ведется со следующего дня после установленного срока уплаты. Пени не начисляются только в том случае, если по решению налогового органа или суда были приостановлены операции налогоплательщика по расчетному счету, либо наложен арест на имущество организации. Расчет пени ведется в процентах от неуплаченной суммы налога в размере одной трехсотой ставки рефинансирования Банка России, которая действует в период просрочки. Если в течение срока пока за организацией числиться задолженность по недоплаченному налогу ставка рефинансирования меняется, то расчет пеней должен вестись за каждый период времени, в котором ставки рефинансирования была постоянной. Затем полученные суммы пеней за периоды времени необходимо сложить. Обращаю ваше внимание, что день погашения недоимки по налогу включается в тот период, за который начисляются пени. Для удобства ниже приведены размеры ставки рефинансирования (учетной ставки) Банка России на период с 2002 года по 2006 год:  Например, в результате шибки в налоговых регистрах ООО «Галион» недоплатило налог на прибыль за 2005 год. Сумма недоимки составила 3 200 руб. Налог был перечислен лишь 15 мая, в то время как срок уплаты налога на прибыль согласно НК РФ – 28 марта 2006 года. За несвоевременное исполнение налоговых обязательств с 29 марта 2006 года по 15 мая 2006 года были начислены пени: В период с 29 марта 2006 года по 15 мая 2006 года (48 дней) ставка рефинансирования составляла 12 %. Тогда сумма пеней составит 3 200 руб.*12 %/300 дней *48 дней = 61,44 руб. В бухгалтерском учете ООО «Галион» начисление и уплата пени отражена следующими бухгалтерскими записями:  Если же организация не погасила недоимку по налогу в течение 60 дней с момента ее образования, то налоговые органы направляют в адрес налогоплательщика уведомление, в котором указывается сумма недоимки и пеней, а также срок, в течение которого организация должна погасить задолженность. Если в срок, указанный в уведомлении налогоплательщик так не погасит свою задолженность, налоговые органы выставляют инкассовое поручение. На основании инкассового поручения банк спишет с расчетного счета организации сумму, указанную в платежном документе (п. 2 ст. 46 НК РФ). Если вы задержали подачу декларации на незначительный срок или, несмотря на просрочку, сам налог вы заплатили вовремя, обратите на это внимание суда. Он может расценить это как смягчающее обстоятельство и снизить сумму штрафа как минимум вдвое (Постановление Федерального арбитражного суда Волго-Вятского округа от 28 января 2002 г. по делу N А29-7560/01А). Помните, что вы должны вести учет, даже если ваша фирма приостановила работу. Иначе налоговая инспекция имеет полное право оштрафовать вас (Постановление Федерального арбитражного суда Волго-Вятского округа от 10 июля 2001 г. по делу № А79-832/01-СК1-780). Обратите внимание что нарушения, предусмотренные п.3 ст.120 НК РФ (грубое нарушение правил учета, повлекшее занижение налоговой базы) и ст.122, очень похожи. И в том и другом случае идет речь о занижении налоговой базы. Из практики, налоговики часто взыскивали с налогоплательщиков два штрафа: • 10 % от неуплаченной суммы, но не менее 15 000 руб. – на основании п.3 ст.120 НК РФ; • 20 % от неуплаченной суммы – на основании ст.122 НК РФ. Конец этому положило Определение Конституционного Суда РФ от 18 января 2001 г. N 6-О. Теперь два штрафа налагать нельзя. Если вы занизили налоговую базу и не уплатили налог из-за грубого нарушения правил учета, вас оштрафуют по п.3 ст.120 НК РФ. Если вы занизили налоговую базу и не уплатили налог по другой причине, на вас будет наложен штраф по ст.122 НК РФ. Такой порядок дает вам возможность снизить размер штрафа, если вы действительно занизили налоговую базу и санкций уже не избежать. При этом, вы можете изменить квалификацию нарушения, которое вы совершили, подав встречный иск в суд. Теперь рассмотрим ситуацию, когда из-за ошибки в расчете налоговой базы организация переплатила налог. Налоговым кодексом РФ требование о сдаче при переплате уточненной декларации не установлено. Но Минфином России 15 февраля 2006 года было выпущено письмо № 03-03-04/2/33, в котором разъяснили, что налогоплательщик обязан представить в налоговый орган уточненную декларацию, если есть переплата по налогу. Срок на подачу заявления в налоговый орган о зачете переплаченного налога составляет 3 года (Постановление Президиума ВАС РФ от 29.06.2004 № 2046/04). Изменения в лицевой карточке организации не являются доказательством того, что налоговый орган осуществил зачет по налогам, о котором просит в своем заявлении налогоплательщик, поскольку о проведении зачета должно быть в обязательном порядке вынесено решение (Постановление ФАС ВСО от 15.03.2004 № А58-2277/03-Ф02-727/04-С1). При этом, если через месяц после подачи заявления налоговые органы не возвратят сумму переплаты, на эту величину начисляются проценты за каждый день нарушения срока (п. 9 ст. 78 НК РФ). Начисление процентов за несвоевременный возврат налога носит обеспечительный характер и гарантирует защиту прав налогоплательщика, а отсутствие в абз. 12 п. 4 ст. 176 НК РФ слова «выплачиваются» не означает, что начисленные проценты не подлежат возврату налогоплательщику (Постановление ФАС МО от 01.07.2004 № КА-А40/5360-04). У вас могут возникнуть ситуации, когда при составлении платежного поручения вами были неверно указаны коды бюджетной классификации. Исходя из смысла ст. 45 НК РФ, неверное указание при перечислении налога кода бюджетной классификации расценивается как неуплата налога в установленный срок, однако пени по ст. 75 НК РФ начисляться не должны (Постановление ФАС Уральского Округа от 28.04.2004 № Ф09-1626/04-АК). Неправильное указание кода бюджетной классификации при перечислении налога влечет только несвоевременность поступления данного налога в бюджет, следовательно, является основанием для доначисления пени. Однако оснований для привлечения к ответственности по п. 1 ст. 122 НК РФ отсутствуют, так как задолженности перед бюджетом у налогоплательщика не возникает (Постановление ФАС Приволжского Округа от 09.09.2004 г. № А65-3873/04-СА1-23). Дополнительные налоговые декларации, представляемые в налоговый орган, необходимо сопроводить письмом. Пример сопроводительного письма ожжет быть следующего содержания:  Дополнительные расчеты по налогу (всем налогам, исчисленным неверно в результате ошибки) представляются за каждый отчетный период, в котором были допущены искажения отчетности, в налоговую инспекцию в любой день обнаружения ошибки.[1] |

|

||

|

Главная | Контакты | Нашёл ошибку | Прислать материал | Добавить в избранное |

||||

|

|

||||