|

||||

|

|

3. Оценка эффективности инвестиций и выбор проектов

Проекты тщательно выбираются потенциальными инвесторами. Разве человек не тщательно выбирает долгослужащие и капитальные покупки? И уж тем более покупки, которые генерируют деньги для новых покупок. Инвестор вкладывает деньги не ради забавы, а с целью их дальнейшего прироста. Часто инвестор отвечает за эти деньги перед первоисточниками средств. Поэтому вопрос запланированного возврата становится еще более важным и актуальным. 3.1. Оценка эффективности проекта Разумную нецикличную деятельность можно рассмотреть как набор проектов. Любой проект можно и нужно оценивать с точки зрения эффективности. Часто люди делают это даже подсознательно – для таких простых проектов в своей жизни, как приготовить ужин, сходить в кино, подарить цветы и многое, многое другое. У оценки эффективности есть два аспекта: эффективность для инвестора (источника капитала) и эффективность для окружающих сторон (так или иначе затрагиваемых проектом). 3.1.1. Оценка общей эффективности проекта для инвестора У каждого субъекта есть возможности и потребности. Производитель, используя свои возможности, удовлетворяет потребности потребителя, и получает от него взамен те возможности, которыми располагает потребитель[2]. Такую модель отношений можно применить почти к любой части жизни. В экономической современной жизни возможности производителя поступают к потребителю в форме потребительских свойств некоторых товаров. Возможности потребителя, передаваемые производителю, обычно заключены в форму денег. Но это не обязательно должны быть деньги. Возможен бартер. В условиях дефицита возникают места в очередях. Дело приносит прибыль, если возможности, полученные от потребителя, превышают возможности, использованные для удовлетворения потребностей этого потребителя. Если наоборот – дело приносит убыток. Прибыль – это приращение возможностей. Бизнес – это деятельность по приращению возможностей. Если принять за правило, что человек рационален и не делает ничего, что не приносило бы ему новых возможностей, то получается, что он стремится получить прибыль (то есть получить больше новых возможностей, чем использовать для этого старые). Не обязательно, что прибыль будет в денежной форме. При этом надо понимать, что у каждого человека своя шкала ценностей, и своя система оценки возможностей. Поэтому каждый человек оценивает возможности по-разному: что для одного дорого, для другого ничего не стоит. Поэтому порою люди могут дарить друг другу удивительные возможности. Обмен опытом, знаниями, эмоциями – это тоже возможности. Иррациональные люди совершают поступки на самом деле тоже лишь только в поисках новых возможностей, какими бы разными эти возможности ни были: выделиться из толпы, получить тепло и свет, глотнуть воздуха, увидеть рассвет. Возможно, смысл любой деятельности состоит в получении больших возможностей по сравнению с прежними или новых возможностей взамен старых. Инвестиционные проекты тоже приносят новые возможности, причем не всегда в денежной форме. Деятельность инвестора – это бизнес, то есть стремление прирастить возможности, осуществляемое путем использования имеющихся возможностей (вложений, инвестиций) для увеличения возможностей в будущем (отдачи на инвестиции). При этом инвестор своими возможностями создает новые возможности производителю, чтобы он мог создать больше возможностей для потребителя. Потребитель взамен отдает свои возможности производителю, а от производителя они частями должны поступать обратно инвестору, причем в итоге инвестор должен получить больше, чем вложил вначале, при этом – не обязательно в денежной форме. Деятельность можно назвать коммерческой, если все возможности можно оценить в деньгах или они денежно выражены. Деятельность можно назвать некоммерческой, если возможности нельзя денежно измерить. Инвестиционные проекты могут быть как коммерческими, так и некоммерческими. Даже при некоммерческих проектах есть возможности затраченные, и есть возможности полученные. Некоммерческие инвестиционные проекты осуществляют гораздо больше лиц, чем коммерческие: физические лица, государственные органы, некоммерческие организации, компании и предприниматели. Причем уровень проектов может быть различен: от чтения книги как инвестиций в знания и понимание до объединения государств в Европейский союз, что тоже делается ради увеличения возможностей. Отличие инвестиционных проектов от текущей деятельности в том, что затраты, предназначенные для однократного получения каких-то возможностей, не относятся к инвестициям. Получается, инвестор – это лицо, которое вкладывает свои возможности для многократного использования, заставляя их работать для создания новых возможностей. Если для коммерческих проектов существуют способы оценки эффективности, то как оценить эффективность проектов некоммерческих? Под эффективностью в общем случае понимается степень соответствия цели[3]. Цель должна быть поставлена точно, детально, и допускать только однозначный ответ – достигнута она или нет. При этом достигать цель можно разными путями, а каждый путь имеет свои затраты. Для решения по реализации коммерческого проекта проводится оценка его экономической эффективности. Для некоммерческого проекта – если решено достигнуть цели, то выбор состоит в определении наиболее эффективного пути. При этом нефинансовые критерии должны иметь приоритет над финансовыми. Но при этом цель должна быть достигнута наименее затратным способом. Также при оценке некоммерческого проекта надо учитывать: ? устойчивость инвестора к реализации проекта – выдержит ли инвестор реализацию проекта; ? при определении альтернативных вариантов равного качества выбирается обычно самый дешевый; ? желательно спланировать движение затрат (инвестиций) в динамике, чтобы заранее рассчитать силы, предусмотреть дефицит и позаботиться о привлечении дополнительных ресурсов, если необходимо. 3.1.2. Оценка внешних эффектов проекта Второй аспект оценки проектов состоит в том, что проект может иметь ценность не только для инвестора. Например, инвестиции в знания некоторых людей принесли пользы больше не им самим, а обществу в целом, которое потом использовало для своих нужд открытия и изобретения ученых. Обычные коммерческие инвестиционные проекты компаний кроме коммерческой значимости имеют также: ? социальный эффект; ? налоговый эффект; ? бюджетный эффект; ? экологический эффект. Все эффекты проекта для других сторон немаловажны, так как компания и проект находятся в окружении общества, людей, государства, природы. Если от проекта улучшается окружение, то это лучше и для компании, реализующей проект, ведь в мире все взаимосвязано: особенно близкое окружение влияет на проект, а проект влияет на окружение. 1. Социальный эффект оценивается пользой проекта для населения либо проживающего вокруг места реализации проекта, либо работающего на проекте, и состоит в: ? повышении уровня зарплат; ? развитии инфраструктуры и прочих возможностей для населения вокруг места реализации проекта. 2. Налоговый эффект оценивается объемом собираемых от проекта налогов в местный, региональный и федеральный бюджет. 3. Бюджетный эффект оценивается в случае, если проект полностью или частично финансируется за счет средств бюджета (федерального, регионального, местного). Оценивается, сколько денег проект возвращает в бюджет через налоги после того, как бюджет вложил средства в проект, в течение некоторого количества лет. 4. Экологический эффект имеет место, если проект так или иначе затрагивает экологическую ситуацию (загрязняет или улучшает). 3.2. Оценка экономической эффективности проекта 3.2.1. Предварительная оценка Предварительная оценка проекта проводится с целью принятия решения типа: «А стоит ли вообще серьезно рассматривать проект?», «Стоит ли браться за рассмотрение проекта?» Как можно быстро и с большой вероятностью верно оценить проект предварительно? Основные критерии для предварительной оценки проекта: ? адекватность и качество команды проекта; ? приемлемость для рынка продукта проекта; ? реальность стоимости и графика финансирования; ? обоснованность расходов и доходов; ? экономическая эффективность проекта; ? оценка рисков. Обычно предварительная оценка осуществляется специалистом «на глазок», в этом случае она не занимает много времени. Ведь предварительно оценить необходимо все поступающие проекты, а подробно рассматриваются уже только отобранные после предварительной оценки. Иногда для процесса используются упрощенные программы. Некоторые проекты обходят этап предварительной оценки – это проекты, особо важные компании или руководству. 3.2.2. Традиционная оценка Традиционная оценка основана на расчете коэффициентов эффективности проектов. Можно использовать разные подходы традиционной оценки (методы оценки проектов). 1. Метод чистых оценок эффективности (без дисконтирования). Самый простой подход, потому что не требует сложных расчетов при дисконтировании, однако не учитывает изменения стоимости денег во времени и не сопоставляет сумму инвестиций с реальной отдачей. 2. Метод дисконтирования денежных потоков, когда в качестве суммы инвестиций принимается весь объем финансирования. В этом методе в прогнозе движения денежных средств не учитываются заемные инвестиции – их возврат и выплаты процентов, они входят в общую сумму финансирования, принимаемую в качестве объема инвестиций. В процессе принятия решения по проекту значение IRR сравнивается с WACC. А за ставку дисконтирования рекомендуется принимать среднюю взвешенную стоимость капитала (WACC). 3. Метод дисконтирования денежных потоков, когда в качестве суммы инвестиций принимается собственный капитал. При этом в прогнозе движения денежных средств кредитные инвестиции, их возврат и выплаты процентов учитываются отдельно как заемные средства. В процессе принятия решения по проекту значение IRR сравнивается со стоимостью собственного капитала проекта. За ставку дисконтирования рекомендуется принимать стоимость собственного капитала проекта. Этот подход является более наглядным для кредитного инвестора, так как он видит суммы кредитов выданных и возвращенных и процентов уплаченных, а поток чистых денежных средств может расцениваться как гарантия платежеспособности проекта. Этот подход является более гибким, так как позволяет заложить в расчеты неравномерные выплаты по возврату инвестиций – в один период можно вернуть одну денежную сумму, а в другой – совершенно другую (второй подход не позволяет этого делать).

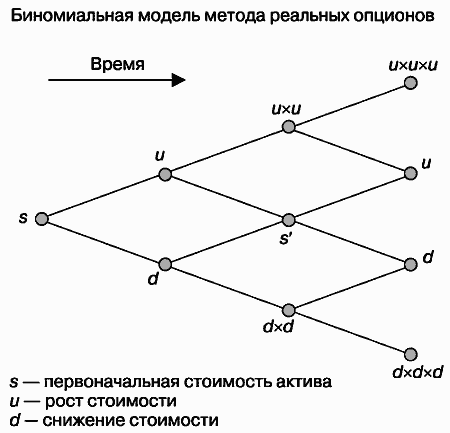

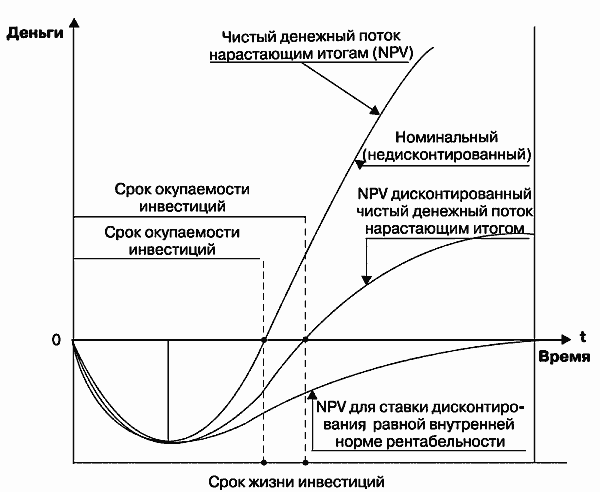

Как мы видим, основной вопрос оценки проекта традиционным способом сводится к решению: дисконтировать ли денежные потоки вообще, и если дисконтировать, то как подойти к дисконтированию. В связи с необходимостью видеть текущую стоимость будущих потоков часто используется именно подход дисконтирования денежных потоков (ДДП). Но также бывают случаи, когда предпочитают не дисконтировать потоки, если хотят сделать расчеты проще и понятнее (для простых и некапиталоемких проектов). После построения денежных потоков проекта рассчитываются коэффициенты эффективности проектов. Проект можно признать эффективным, если для него выполняются следующие соотношения: ? DPB (дисконтированный период окупаемости) < Т (срок проекта); ? NPV (чистый приведенный доход) > 0; ? IRR (внутренняя норма рентабельности) > r (требуемая норма рентабельности проекта); ? PI (индекс прибыльности) > 1. Надо сказать, что в последнее время оценка с использованием всех перечисленных показателей теряет популярность и актуальность. Небольшие проекты часто оцениваются лишь с помощью показателей потребности в финансировании и срока окупаемости, а проекты посложнее – дополнительно с помощью NPV и IRR. 3.2.3. Оценка методом реальных опционов Стандартный (традиционный) метод дисконтирования денежных потоков основан на допущениях и на практике часто оказывается не дееспособным. В таких случаях рекомендуется составлять прогнозы методом реальных опционов. Будущее инвестиционного проекта нельзя спланировать единожды и навсегда. В определенные моменты управляющему проектом предоставляется некий выбор – в зависимости от тех возможностей и условий, которые сложатся к тому времени и которые невозможно точно спрогнозировать заранее. Метод оценки инвестиционных проектов, который учитывает возможности изменения условий и выбора, назван методом реальных опционов (МРО). Он становится все более актуальным для оценки проектов в связи с динамичной, быстро меняющейся внешней средой и расширением гибкости в принятии управленческих решений. При анализе проекта традиционным методом дисконтирования денежных потоков (ДДП) аналитик пытается избежать неопределенности в момент анализа проекта, что приводит к появлению нескольких сценариев проекта. В итоге обычно принимается усредненный вариант, который показывает усредненное развитие проекта. МРО имеет смысл использовать, когда: ? результат проекта подвержен высокой степени неопределенности; ? менеджмент проекта способен принимать гибкие управленческие решения при появлении новых данных по проекту; ? результат проекта во многом зависит от принимаемых менеджментом решений; ? при оценке проекта по методу ДДП чистый приведенный денежный поток (NPV) отрицателен или чуть больше нуля. Не стоит использовать более трудоемкий МРО, если проект имеет высокую степень достоверности и высокий NPV; такие проекты вполне достаточно оценить традиционным методом ДДП. Принципы опционального управления инвестиционной деятельностью предполагают пошаговое осуществление дополнительных инвестиций. Применение МРО помогает рассмотреть деятельность компании как совокупность инвестиционных проектов, что позволяет увеличить гибкость и быстрее достигать намеченных целей.

В зависимости от того, при каких условиях опцион приобретает ценность для компании, выделяют следующие основные виды реальных опционов: Опцион может быть востребован в разных условиях при различных обстоятельствах. В зависимости от этого выделяют следующие основные виды реальных опционов. 1. Опцион изменения масштаба – предоставляет возможность увеличения или сокращения масштабов производства в течение жизненного цикла продукции. Применяется в бизнесах, имеющих цикличный или сезонный характер. 2. Опцион появления дополнительных возможностей после осуществления первоначальных инвестиций. Применяется, когда заранее не известны какие-то дополнительные факторы, которые могут стать известными позже и повлиять на изменение параметров проекта. 3. Опцион определения времени принятия решения об осуществлении дополнительных инвестиций. Применяется, когда недостаточно информации на данный момент, чтобы принять правильное решение об инвестициях, и ожидается появление нужной информации в будущем. 4. Опцион возможности отказаться от реализации проекта. Неэффективность проекта может стать ясной на его более поздних стадиях, когда часть инвестиций уже осуществлена, а часть – еще нет. Одной из сходных форм такого опциона является, например, такая, когда заранее не известно, будет ли продукция пользоваться достаточным для ее длительного выпуска спросом, а для ее производства необходимо закупать дорогое оборудование. В таком случае лучше взять оборудование в лизинг, и в случае отказа от дальнейшего производства закрыть контракт с лизингодателем. В зависимости от вида активов выделяют следующие основные виды реальных опционов. ? Для актива «инвестиционная возможность» существует возможность отложить инвестиции, уменьшить / увеличить масштаб операций, сэкономить часть начальных инвестиций. ? Актив «производство» предполагает возможность расширения производства при внесении дополнительных инвестиций, выпускать различную продукцию, работать с разными ресурсами. ? Актив «оборудование» допускает перевод оборудования в режим простоя (снизив уровень затрат), продажу оборудования по остаточной стоимости. ? Для актива «контракт» можно с разными условиями пересмотреть, возобновить, прекратить контракт. ? Актив «технологический патент» можно продать, передать лицензию или оставить права за собой. МРО в отличие от метода ДДП позволяет учесть большее количество факторов: поступление и выбытие денежных средств, период сохранения инвестиционной возможности, степень неопределенности будущих поступлений, текущую стоимость будущих поступлений и стоимость, теряемую во время срока действия инвестиционной возможности. Основными недостатками МРО являются следующие. 1. Применение методики неквалифицированным специалистом, не понимающим ее суть; необоснованный подход к стоимости создания и поддержания реальных опционов и неверная оценка вероятностей могут негативно повлиять на развитие компании и ее конкурентную позицию и свести к «техничности» и формальности использование метода. 2. Поддержание компанией излишней гибкости в решениях может привести к частому пересмотру планов, потере направления движения и недостижению стратегических планов. 3. Внедрение модели реальных опционов требует изменения внутренней культуры компании и подходов к ведению бизнеса. Негативно это может отразиться на потере мотивации основными заинтересованными в реализации проекта лицами. Когда решение по началу проекта принимается традиционное, то пути назад не остается. Когда проект запускается на основе МРО, то в определенные точки времени необходимо снова принимать решения по проекту, вплоть до решения о его закрытии. В России МРО пока недостаточно известен и вследствие этого не распространен. Использование МРО позволяет менеджменту уделять меньше внимания подготовке «идеальных» прогнозов и направлять больше усилий на определение альтернативных путей развития компании. Применять метод в любой деятельности, где есть неопределенность. Выделяют две модели МРО – методом Блэка-Шоулза и с помощью биномиальной модели. Модель оценки стоимости опционов Блэка-Шоулза редко используется из-за ограничений, которые она накладывает на инвестиционный актив (по ликвидности, изменчивости цены и возможности реализации этого актива) и требует снижения числа неопределенных факторов до одного. Биномиальная модель представляет собой дерево решений с множеством разветвлений и позволяет наглядно представить возможные сценарии развития событий, их вероятности и варианты решений (рис. 13). Когда существует несколько источников неопределенности или большое количество дат принятия решений, биномиальная модель позволяет получить более точные результаты по сравнению с моделью Блэка-Шоулза.  Рис. 13. Биномиальная модель оценки проектов методом реальных опционов[5] В биномиальной модели лежат два допущения: ? в одном интервале времени могут быть только два варианта развития событий – худший и лучший; ? инвесторы нейтрально относятся к риску. Вычисление стоимости реального опциона по сути представляет собой движение по дереву решений, где в каждой точке менеджеры стараются принять лучшие решения (пример 1). В итоге денежные потоки, возникающие как следствие будущих решений, сводятся к приведенной стоимости. Чем больше узлов принятия решений, тем сложнее делать оценку. 3.2.4. Возможные ошибки при оценке инвестиционного проекта При оценке инвестиционных проектов и расчете показателей могут возникать ошибки. 1. Ошибки, связанные с оценкой рыночных рисков реализации проектов: ? объемы реализации продукции завышаются по сравнению с реально возможными; ? непроработанность маркетинговой стратегии – является наиболее распространенной ошибкой. Недостаточно полное исследование рынка и конкуренции приводит к тому, что объемы реализации продукции во многих проектах существенно завышаются по сравнению с реально возможными. Часто для обеспечения плановых объемов реализации компания должна занять монопольное положение на рынке запланированного продукта (обеспечить рыночную долю в 50% – 80%). Однако в плане маркетинга не разрабатываются мероприятия по завоеванию и удержанию подобной рыночной позиции. Кроме того, риск двух-трехкратного сокращения объемов реализации продукции не учитывается при проведении расчетов по проекту: он не закладывается в норму дисконтирования, не проводятся сценарные расчеты, не оценивается чувствительность проекта к изменению исходных данных его реализации и т. д. 2. Ошибки при выборе методики расчетов по проекту (подмена результата реализации проекта планируемым совокупным результатом деятельности компании). Такие ошибки допускаются обычно в проектах, посвященных реструктуризации или реорганизации компании (группы компаний), а также в проектах организации производства нового продукта в многопродуктовых компаниях. Главной ошибкой для таких проектов является использование метода чистых оценок эффективности деятельности компании вместо приростного или сопоставительного методов. В таких проектах происходит подмена результата реализации проекта планируемым совокупным результатом деятельности предприятия: ? в проектах реструктуризации и реорганизации результат реализации проекта (прирост дохода или экономию на затратах в результате внедрения проектных мероприятий) оценить достаточно сложно, поэтому разработчики в составе поступлений по проекту указывают запланированную выручку компании, а не реальный экономический эффект; ? в проектах организации производства нового продукта наиболее распространенной ошибкой является рассмотрение в качестве доходов по проекту не выручки от реализации данного конкретного продукта, а валовой выручки компании. При этом в качестве инвестиционных затрат в расчетах учитываются лишь затраты на освоение производства продукта в рамках проекта. Такое несоответствие приводит к завышению показателей эффективности реализации проекта. 3. Ошибки, допускаемые при проведении финансово-экономических расчетов: а) неправильное определение состава инвестиционных (единовременных) затрат по проекту; б) ошибки, связанные с оценкой источников финансирования и управлением задолженностью по проекту: ? превышение инвестиционными затратами суммарного размера привлекаемых источников финансирования проекта (включая реинвестируемую прибыль) – недостаток источников финансирования проекта; ? несоответствие графика привлечения источников финансирования графику инвестиций – возникновение дефицита источников финансирования; ? невыплата процентов по привлекаемым на платной основе заемным средствам; ? погашение привлекаемых заемных источников финансирования не в полном объеме или с нарушением запланированных кредитными соглашениями сроков; в) ошибки при расчете амортизационных отчислений по проекту (данные ошибки допускаются в 90% проектов): ? реализация инвестиционного проекта, как правило, не связана с вводом в действие полностью новых компаний – в составе затрат не учитывается амортизация ранее введенных основных фондов; ? амортизация вновь приобретаемых (вводимых) основных фондов рассчитывается исходя из цены приобретения, а не исходя из балансовой (первоначальной) стоимости – в первоначальную стоимость основных фондов включается налог на добавленную стоимость, уплаченный при приобретении объекта основных средств, и не включается стоимость доставки, установки и пусконаладки оборудования; г) не в полном объеме определяется налоговая нагрузка проекта: ? не производятся расчеты налога на имущество; ? не учитывается НДС, принимаемый к зачету; ? неправильно определяется размер льгот по налогу на прибыль при формировании финансовых результатов. 3.3. Отбор и сравнение проектов инвестором, формирование инвестиционного портфеля 3.3.1. Выбор проектов Выбор проектов для реализации может осуществляться разными субъектами. Это могут быть: ? специализированный инвестор (частный или профессиональный инвестор, финансовый или стратегический инвестор); ? кредитующая организация; ? сама компания. В зависимости от своего типа и, следовательно, интересов инвестор по-разному подходит к отбору проектов для финансирования. Финансовому инвестору интересен максимальный прирост стоимости проекта за период 5–6 лет. Исходя из этого инвестора прежде всего интересуют проекты–«звезды» – со значительным потенциалом роста за этот горизонт времени. При этом финансовые инвесторы могут быть разного «уровня» и разных конкретных целей. Так, в процессе роста проект иногда может переходить из рук одного финансового инвестора в руки следующего несколько раз, пока наконец не попадет к стратегическому инвестору. Стратегический инвестор заинтересован в получении дополнительных выгод от проекта. Выгоды могут быть различны, в основном это то, что дополнительно получит инвестор при встраивании бизнеса проекта в свои существующие бизнес-процессы. Компания, когда принимает решения о внутренних инвестиционных проектах, основывает свои решения на следующих факторах: ? насколько новый проект впишется в существующую деятельность компании; ? насколько проект потребует привлечения новых ресурсов, или он будет задействовать какие-то из уже имеющихся, возможно, находящихся в режиме «простоя». Несмотря на возможное различие интересов любое лицо экономически ориентируется в принятии инвестиционного решения, в конце концов, по одному критерию – выгодность проекта. Оценить выгодность – значит оценить экономическую эффективность проекта и узнать, насколько проект экономически состоятелен. В деловой практике существует ряд подходов к такой оценке. Одним из способов является составление финансового профиля проекта, который показывает динамику основных показателей проекта и дает в какой-то мере полную картину, ведь финансовый профиль можно рассчитать и наложить на графики с теми показателями, которые наиболее важны для рассмотрения проекта.

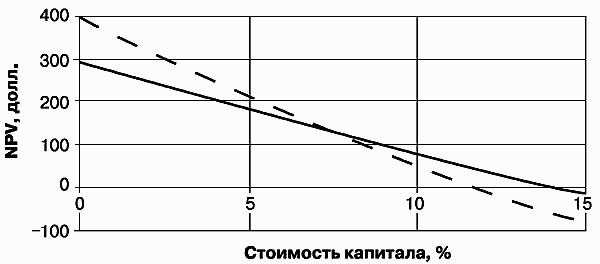

Порою бывает, что инвестиционный комитет при принятии решения рассматривает множество проектов, и чтобы проект не затерялся в таком множестве, его необходимо дополнительно пролоббировать.  Рис. 14. Финансовый профиль проекта Любой инвестиционный проект можно отразить линией чистого нарастающего денежного потока при различных вариантах расчета: без дисконтирования, с определенной ставкой дисконтирования, со ставкой дисконтирования, равной внутренней норме рентабельности (рис. 14). Угол наклона, скорость развертывания линии показывает финансовый профиль проекта – степень и время его превращения в денежный поток. Это то, что больше всего нужно от проекта инвестору. Однако оценка экономической эффективности является необходимым, но недостаточным действием перед запуском проекта. Инвесторы принимают решение об открытии проекта не только на основе результатов оценки, но также в связи со следующими факторами: ? общей целесообразностью реализации проекта по отношению к интересам инвестора; ? объемом потенциального рынка; ? надежностью и профессионализмом команды проекта. 3.3.2. Формирование инвестиционного портфеля Каждый инвестор, вкладывающий более чем в один проект, формирует портфель проектов (инвестиций) и старается сделать его сбалансированным. Важно сформировать качественный инвестиционный портфель и распределить инвестиции с минимумом рисков и максимумом доходности. Для сравнения (ранжирования) проектов могут применяться следующие способы: ? составление сравнительных таблиц различных форм в зависимости от задач сравнения проектов и критериев отбора проектов; ? отображение профилей проектов по различным критериям в графической форме. В качестве примера приведены профили двух проектов по чистому денежному потоку в зависимости от цены капитала (рис. 15).  Рис. 15. NPV-профили проектов в зависимости от стоимости капитала Между проектами распределяются лимиты финансирования. Выделяют несколько подходов, по сути сравнимых со способами распределения бюджетов: ? жесткое ограничение лимита – четкая фиксация объема финансирования; ? мягкое ограничение лимита – когда возможно увеличение или сокращение объема финансирования в зависимости от изменения условий; ? долевое ограничение лимита – когда объем финансирования определяется долей от общей суммы средств для финансирования вех проектов. Каждый проект важно вовремя начать. Время начала проекта зависит от рыночной конъюнктуры на продукт и факторы производства, а также от наличия свободных для финансирования проекта ресурсов. У одного и того же проекта могут быть альтернативные сроки осуществления. Время осуществления проекта необходимо оптимизировать. В конечном итоге инвестор основывает свое решение на факторах доходности и риска, а также стратегической интересности определенного бизнеса. В России инвесторами также часто движет желание кому-то в чем-то помочь. 3.4. Оценка инвестиционной привлекательности компании Если инвестиционный проект планируется осуществлять в рамках действующей компании, а не созданием под проект специальной «проектной компании», или инвестора интересует в принципе какая-то компания для возможности осуществления инвестиций, то инвестор оценивает не просто инвестиционную привлекательность (эффективность) проекта, а привлекательность всей компании. К оценке инвестиционной привлекательности компании существуют несколько подходов. 1. Рыночный подход основан на анализе внешней информации о компании. Это позволяет оценить как изменение рыночной стоимости ее акций, так и величины выплачиваемых дивидендов путем расчета следующих показателей: ? общий доход на вложения в акции компании (TSR); ? рыночная добавленная стоимость на акционерный капитал (MVA); ? отношение рыночной капитализации к капиталу (MBR); ? средневзвешенная стоимость капитала (WACC). Подход не может применяться по отношению к компаниям, не разместившим свои акции на рынке ценных бумаг. Кроме того, оценка инвестиционной привлекательности исключительно по рыночным котировкам акций может применяться только портфельными инвесторами или для расчета возврата средств на вложенный капитал акционерами. 2. Бухгалтерский подход основан на анализе внутренней информации и использует обычные механизмы анализа хозяйственной деятельности. Основные показатели, используемые для такой оценки, рассчитываются на основании данных бухгалтерской отчетности компании: ? стоимость чистых активов (NAV); ? денежные потоки компании (CF); ? чистая прибыль (PAT); ? остаточная прибыль (RI); ? экономическая добавочная стоимость (EVA); ? бухгалтерский возврат на вложенный капитал (ARR); ? акционерная добавочная стоимость (SVA); ? отношение прибыли компании за период к размеру акционерного капитала; ? отношение прибыли компании за период к активам компании; ? адекватность покрытия процентов по облигациям и дивидендов по акциям чистой прибылью компании; ? коэффициенты устойчивости, соотношение собственных и заемных средств, коэффициент независимости, доли собственных и долгосрочных заемных средств в стоимости активов; ? отношение финансовой устойчивости (общий долг / общие активы и общий долг / капитал); ? коэффициенты платежеспособности и ликвидности, рассчитываемые в зависимости от срочности погашения долга; ? отношения ликвидности (быстрое – отношение денежных оборотных средств к краткосрочным обязательствам и текущее – в числитель дополнительно включены готовая продукция, незавершенное производство и производственные запасы); ? отношения активности (показатели, образованные отношением объема продаж к различным видам активов – общих активов, основных фондов, оборотных средств и т. д.); ? отношение роста (получается из сопоставительного анализа за ряд лет таких показателей, как объем продаж, чистая прибыль и т. д.); ? отношения рентабельности, исчисленные по отношению чистой прибыли ко всему имуществу или к величине собственных средств; ? отношение прибыли ко всему обороту (всей реализации) компании или только к выручке от реализации продукции (работ, услуг) без НДС; ? оценка деловой активности предприятия; ? оценка эффективности использования имущества (коэффициенты рентабельности имущества, основных средств, собственных средств); ? оценка состояния денежных средств, расчетов и прочих активов (дебиторской задолженности) проводится для выявления причин роста дебиторской задолженности, в частности просроченной и безнадежной, отвлечения денежных средств в банковский оборот и т. д., а также для выявления определенных резервов совершенствования политики расчетов; ? оценка структуры источников средств и их использования (анализ динамики, структуры и состава собственных и заемных средств, опираясь на коэффициент независимости и долю краткосрочных кредитов в капитале); ? оценка формирования и использования основных средств и прочих внеоборотных активов (тенденции показателей отношения стоимости приобретенных основных средств к общей стоимости основных средств и к валюте баланса, и фондоотдача (объем продукции, приходящийся на единицу стоимости основных производственных фондов)); ? оценка запасов и затрат (исследования показателей производственных запасов, незавершенного производства, готовой продукции); ? другие. Подход имеет следующие недостатки: а) финансовые показатели могут значительно отличаться от фактического финансового положения компании. Например, в отчетности может быть убыток (или уменьшение прибыли), что, согласно методикам, должно отрицательно сказаться на инвестиционной привлекательности компании. Но если убыток связан только с тем, что компания значительные средства направила на реализацию новых перспективных проектов, то фактически компания является привлекательной для инвестора; б) в подходе не учитывается тот факт, что за счет использования различных (при этом законных) методов учета амортизации, оценки стоимости имущества, отчислений на НИОКР, валютных операций, приобретаемых активов, нередко реальные убытки могут трансформироваться в «бумажную» прибыль, и наоборот; в) данные, указанные в бухгалтерской отчетности, отражают финансовую картину организации только на какой-то конкретный момент, при этом не учитываются события, происходящие в организации в межотчетный период. 3. Комбинированный подход сочетает в себе оценку внутренних и внешних характеристик компании. Поэтому он наиболее приемлем с точки зрения надежности результатов оценки инвестиционной привлекательности компаний. К основным показателям, используемым аналитиками фондового рынка и инвестиционными менеджерами, относятся: ? коэффициент, сопоставляющий цену акции с доходом на акцию (PER); ? отношение рыночной капитализации к выручке (PSR); ? отношение капитализации компании к EBITDA (прибыли компании до вычета налога на прибыль, начисленных процентов по кредитам и амортизации). Крупные российские компании и группы «играют» на рынке по несколько иным правилам, чем небольшие компании. Для них открыто больше возможностей экономического и политического характера, но в то же время они во многом зависят от решений, принимаемых на государственном уровне. Поэтому применительно к крупным компаниям, группам, корпорациям стандартный подход оценки их финансовой деятельности, описанный в большинстве методик, стал неактуальным. Причиной этому является тот факт, что любая уважающая себя компания обязательно обращается в ведущие рейтинговые агентства, такие как Standard & Poor’s, Moody’s или Fitch для присвоения ей рейтинга инвестиционной привлекательности. Методика составления рейтинга доступна для общественности, а сами компании, осуществляющие оценку, имеют хорошую репутацию, и их мнение считается достоверным и надежным. Услуги таких компаний достаточно дорогие (проведение оценки стоит примерно 50 тысяч долларов), поэтому позволить себе их могут только крупные компании. Для оценки инвестиционной привлекательности российских крупных компаний и групп должны применяться несколько иные механизмы, чем для небольших компаний. Более того, применительно к крупным компаниям наибольшую важность приобретают следующие факторы: ? имидж компании (как для потребителей, так и для контрагентов); ? активность компании в области повышения ее деловой репутации, имиджа; ? репутация фактического собственника корпорации; ? наличие и устойчивость взаимосвязей (как формальных, так и неформальных) с другими компаниями; ? преобразования в структуре группы, в которую входит компания; ? характер взаимодействия с государственными органами; ? прозрачность представляемой отчетности; ? корпоративное управление компании. 3.5. Ожидания и интересы инвестора Мир глобален, и капитал достаточно мобилен. У национальных инвесторов есть альтернатива – инвестировать в стране или за ее пределами. У иностранных инвесторов есть выбор – инвестировать в бизнес в России или нет. Какие прагматичные мотивы могут заставить рисковать своими деньгами владельцев капитала в России? Основная цель инвестора – получить прибыль, но может быть не сейчас, а в долгосрочной перспективе. Россия наряду с Индией, Бразилией и Китаем относится к растущим экономикам, и по сравнению с другими странами у владельцев капитала в России есть сейчас возможность заработать больше. Инвестор в процессе поиска и выбора проекта руководствуется следующими мотивами, когда решает вложить средства в данной стране в данную отрасль в данный проект: ? поиск возможностей расширения своей доли на конкретном или мировом рынке; ? желание занять место на рынке с учетом роста его потенциала; ? желание занять место на рынке для получения доступа к сырьевым ресурсам; ? желание завоевать место на рынке для предотвращения или ограничения доступа других заинтересованных лиц; ? инвестор теряет рынок в своей стране и хочет восстановить прежние позиции путем прихода на еще неразвитый рынок с хорошим потенциалом; ? инвестор увидел новую область и хочет быть первым на рынке; ? инвестор потерял свой регулярный рынок и продолжает терять деньги на текущих операциях, но у инвестора еще есть деньги, оборудование и желание остаться в бизнесе путем перевода его на новую территорию; ? приобретение существующих производственных мощностей по сравнительно низкой цене; ? достаточно дешевая по сравнению с другими территориями рабочая сила – эффект экономии; ? существующая компания работала неэффективно, а инвестор полагает, что ее можно превратить в прибыльную; ? обслуживающие компании следуют за своей промышленностью для захвата нового бизнеса или сохранения своего; ? инвестор ищет возможности по производству на новой территории, которая находится ближе к конечному рынку, чтобы сэкономить на транспортных расходах; ? диверсификация существующих рисков инвестора (в том числе политических, рыночных, имущественных). Инвестору необходимо заработать посредством компании / проекта. Инвестор покупает не столько прошлое и настоящее компании, сколько ее будущее, то есть стратегию роста капитализации бизнеса. При принятии решений инвестор делает ставку на квалифицированный менеджмент, налаженную систему управленческого учета, взаимопонимание и доверие между менеджментом и инвестором, амбициозность менеджмента в создании крупной компании, прозрачность принятия управленческих решений. Больше всего инвестора интересует: ? уникальность продукта – за счет чего компания собирается выделиться среди себе подобных; ? команда – насколько можно доверять этим людям; ? доходность – стоит ли вкладывать деньги и ради чего рисковать; ? быстрорастущий рынок – как развить бренд и захватить значительную долю на рынке; ? способ выхода из проекта – как созданную компанию превратить в деньги после достижения достаточного уровня капитализации. 3.6. Разновидности инвесторов Инвестор – источник долгосрочного капитала или капитала для реализации инвестиционного проекта. Под инвесторами чаще понимаются именно долевые инвесторы, хотя источники долгосрочных заимствований или проектного финансирования тоже могут пониматься как инвесторы. Здесь мы подробнее рассмотрим именно долевых инвесторов. 3.6.1. Типы долевых инвесторов Выделяются два типа долевых инвесторов в зависимости от преследуемых ими целей: финансовые и стратегические. 1. Финансовый (портфельный) инвестор: ? стремится к максимизации стоимости компании, имеет только финансовый интерес – получить наибольшую прибыль в основном в момент выхода из проекта; до выхода из проекта инвестор стремится реинвестировать всю прибыль для максимизации стоимости компании; ? не стремится к приобретению контрольного пакета и смене менеджмента компании, закрепляет контроль обычно участием в совете директоров; ? предпочитает горизонт инвестирования – 4–6 лет. В России финансовые инвесторы представлены инвестиционными компаниями и фондами, фондами венчурных инвестиций и некоторыми специализированными компаниями – «охотниками» («рейдерами»). К финансовым инвесторам можно отнести и «бизнес-ангелов», но в отличие от других их интересуют низкобюджетные проекты в начальной стадии. 2. Стратегический инвестор: ? стремится к получению дополнительных выгод для своего основного вида деятельности; в основном стремится инвестировать в компании из смежных отраслей; ? стремится к полному контролю, иногда ценою уничтожения компании, и активно участвует в управлении компанией; ? участие инвестора чаще не ограничивается конкретными сроками. При этом получающая инвестиции компания может тоже получить дополнительные выгоды (например, в виде гарантированных поставок, сбыта, персонала, ноу-хау, логистических цепочек и др.) В России стратегические инвесторы представлены в основном крупными транснациональными компаниями, заинтересованными в получении полного контроля над бизнесом, и крупными расширяющимися российскими бизнес-группами. Портрет идеальной для инвестора компании: 1) для финансового инвестора: ? бизнес налажен и уверенно развивается, но имеет пока еще небольшие масштабы; ? высокие темпы роста объемов продаж; ? проработанная стратегия по расширению доли рынка и выхода на лидирующие позиции; ? текущие объемы продаж не менее 10 миллионов долларов в год; ? высокий уровень качества менеджмента; 2) для стратегического инвестора: ? текущая рыночная ситуация вынуждает присоединяться к более крупным и сильным игрокам; ? высокая вероятность враждебного поглощения со стороны конкурентов; ? необходимость повышения уровня качества менеджмента. 3.6.2. Формы долевых инвесторов Долевыми (прямыми) инвестициями занимаются крупные бизнес-группы (профильные компании), фонды прямых инвестиций (инвестиционные и венчурные фонды), «бизнес-ангелы». Кто инвестирует прямо в уставный капитал компаний? 1. Крупные компании и бизнес-группы при прямом инвестировании обычно поддерживают стратегические цели. Иногда в качестве цели приобретения контроля через прямые инвестиции ставится устранение потенциального конкурента, иногда – расширение сферы влияния и деятельности. Крупные компании и группы работают с капитальными вложениями и долевыми инвестициями через инвестиционные бюджеты, которые формируются и администрируются через традиционные технологии бюджетирования. Можно выделить российские и иностранные инвестирующие бизнес-группы. Часто крупные компании и группы ведут свою деятельность при поддержке и в сотрудничестве с еще более крупными группами и формированиями. Иногда крупные компании являются одними из ключевых звеньев крупных формирований и групп. Иногда такие крупные формирования имеют в основе крупные банки или компании финансового сектора. Часто при таких группах создаются специализированные инвестиционные компании, которые вкладывают средства в капитал интересных проектов и компаний и заинтересованы в полном контроле над приобретаемым бизнесом. 2. Инвестиционные фонды имеют следующие особенности работы: ? они ориентированы на эффективный менеджмент, здравый смысл, прочный редкий фундамент для бизнеса, лидирующие компании, существующий не менее года бизнес; ? лишь менее 5% проектов получают финансирование; ? за норму принята ставка 30% годовых доходности и 4–6 лет срока проекта; ? для знакомства с фондом достаточно выслать краткий инвестиционный меморандум; ? изучение деталей и проверка компании занимает 3–6 месяцев; ? если оценка в стоимости расходится более чем в два раза фонды прекращают переговоры, но потом в 80% случаев удается найти компромисс; ? для совместного управления в обмен на вложения фонды (кроме представителя в совете директоров) хотят получить как минимум блокирующий пакет, а при высоком риске – контрольный; ? роль фонда в управлении обычно ограничивается консультациями; ? способ выхода фонда из проекта обычно оговаривается при заключении соглашения об инвестициях. В последнее время стала заметна новая тенденция замещения западного инвестиционного капитала российским. В целом процессу такого замещения безусловно способствует макроэкономическая ситуация в стране. Основные инвестиции были сделаны фондами в период с 1994 по 1997 годы, и в 2003–2005 годах перед фондами стояла задача выхода из проектов. Российский фондовый рынок ввиду низкой ликвидности не приносит желаемой отдачи от инвестиций, а публичные размещения на западных биржах практически невозможны. Остается обратная продажа акций менеджменту компании либо продажа компании стратегическому партнеру. Фонды провели ряд успешных выходов путем продажи своей доли стратегическим инвесторам. Есть несколько разновидностей инвестиционных фондов: ? бридж-фонды специализируются на финансировании компаний, желающих перейти из одного качества в другое; ? инфраструктурные фонды вкладывают в инфраструктурные проекты на 30 лет под небольшой процент, но с гарантиями правительства; ? венчурные фонды вкладывают в основном в особый вид прямых инвестиций – в рисковые (венчурные) проекты. В России в настоящее время действует несколько региональных венчурных фондов, образованных при участии ЕБРР. Работа этих фондов характеризуется тщательным выбором объекта инвестиций и стремлением не столько максимизировать доходность инвестиций, сколько минимизировать риски, присущие таким инвестициям. Поэтому фонды предпочитают работать с компаниями, прошедшими начальный этап становления и находящихся на более поздних этапах развития. Кроме фондов ЕБРР в России представлены и другие западные финансовые институты, такие как ING Group или AIG Brunswick. Работа фондов этих институтов характеризуется большей оперативностью в принятии решений по сравнению с фондами ЕБРР, хотя и требует не менее тщательной подготовки компании-реципиента к инвестициям. Венчурные фонды или фонды венчурного финансирования в расчете на высокую доходность и прирост стоимости: ? берут долю под идею; ? дают кредит. Для венчурных проектов нормальной считается доходность 25–35% годовых. Чтобы доказать высокую доходность и показать перспективы проекта, обычно требуется бизнес-план. Венчурный проект не означает, что это просто вложение денег непонятно во что. В проекте четко должно быть показано, на что идут деньги и что это даст в будущем. Фонды в любом случае стараются минимизировать риски. Так как у венчурных проектов отсутствует обеспечение, то к ним предъявляется ряд требований. Обычно фонды инвестируют в проекты: ? со сложившимся коллективом, состоящим обычно из венчурного предпринимателя, организатора производства (производственника) и организатора продаж (маркетолога); ? продукция которых состоит по большей части из интеллектуальной составляющей, а не из материальной; ? потенциал роста продаж которых на территории страны достигает интересного инвестору объема обычно к третьему году работы (несколько миллионов долларов в год); ? отрасль (рыночный сектор) которых имеет существенный объем и высокий темп роста (обычно от 20–40% в год), в то же время в сегменте отсутствуют сильные конкуренты; ? территориально расположенные недалеко от них или готовые к ним переехать, обычно на территории Москвы и Московской области. В 2005 году в России действовали около 60 компаний, управляющих венчурным капиталом с общей капитализацией около 2,5 миллиардов долларов, из них более 350 миллионов долларов проинвестировано. Венчурным капиталом в основном поддерживаются компании-экспортеры, производители импорт-замещающих товаров и зависимые от импорта. 3. «Бизнес-ангелы» – это инвесторы, состоятельные частные лица, вкладывающие на свой страх и риск в проект (бизнес) на этапе его становления. Такой этап следует после разработки идеи. «Бизнес-ангелами» могут быть: ? друзья, друзья друзей венчурного предпринимателя; ? частные инвесторы, которые целенаправленно ищут интересные проекты. Круг «бизнес-ангелов» в России только формируется. В основном они вкладывают суммы от 5 до 50 тысяч долларов на территориях между Москвой и Петербургом предпочтительно в проекты, связанные с недвижимостью. Однако именно «бизнес-ангелы» являются основной надеждой венчурного бизнеса на ранних стадиях. И доля их вложений в инновационные проекты постепенно растет. Успех венчурных проектов нельзя точно просчитать наперед, здесь работает слово «верю». Успех привлечения финансирования в проект от «бизнес-ангела» во многом определяется личными отношениями венчурного предпринимателем с его «ангелом». Здесь работают тонкие психологические моменты, доверие. 3.6.3. Варианты долевого участия Особенности долевого участия зависят от организационно-правовой формы компании. Поэтому для определения четких прав инвесторов в зависимости от доли участия в капитале необходимо использовать федеральные законы: ? Федеральный закон от 2 августа 1998 года № 14-ФЗ «Об обществах с ограниченной ответственностью»; ? Федеральный закон от 26 декабря 1995 года № 208-ФЗ «Об акционерных обществах». В открытых акционерных обществах с неголосующими акциями необходимо иметь в виду, что контроль определяется не всем уставным капиталом, а только голосующей его частью. В целом можно выделить несколько степеней контроля над бизнесом. 1. Полный контроль. 2. Стратегический контроль основных решений. 3. Стратегический контроль всех решений. 4. Возможность не допустить принятия ненужных стратегических решений. 5. Отслеживание всех важных решений, но отсутствие возможности влиять на их принятие. Финансовым инвесторам обычно достаточно обладать степенью 3, иногда степенью 4. Стратегические инвесторы стремятся к степени 1 или степени 2. Привлечение долевого инвестора происходит через увеличение уставного капитала (УК). Иногда это необходимо делать также для роста престижа или доступности кредитов, акционирования сотрудников или менеджеров, подготовки к продаже. Увеличить УК можно следующими способами: ? увеличением номинала акций; ? дополнительной эмиссией акций. Увеличение УК повышает долю собственных средств в капитале компании, что положительно сказывается на финансовой устойчивости. Но теперь в компании появится новый совладелец, и стабильность работы компании будет зависеть от единого понимания стратегии развития и согласованности действий совладельцев. |

|

||

|

Главная | Контакты | Нашёл ошибку | Прислать материал | Добавить в избранное |

||||

|

|

||||